Количества розничного кредитования медлительно растут. Но корпоративный бизнес стагнирует. Растет разрыв между успешными и убыточными банками.

А главную долю прибыли финсектора получили государственные банки.

В течение последних трех месяцев 2017 года российские банки продемонстрировали рост розничного кредитования и объёма прибыли. Наряду с этим уровень качества кредитных сумок банков пара снизилось.

Активы

Количество активов финсектора за март 2017 года уменьшился на 0,1% (рост 0,6% с исключением результата валютной переоценки), а совокупный количество кредитов экономике за март сократился на 0,5% (с исключением результата валютной переоценки — рост на 0,1%). Количество кредитов фирмам сократился на 0,9% (–0,1%). Количество кредитов физическим лицам в марте увеличился на 0,7% (+0,8%).

В сравнении с прошлыми годами сократился темп прироста вкладов населения

В целом за три последних месяца 2017 года активы банков сократились на 1,1% (рост на 1% с исключением результата валютной переоценки), а совокупный количество кредитов экономике уменьшился на 2,1% (–0,5%). Количество кредитов фирмам уменьшился на 3,1% (–0,9%), а количество кредитов физическим лицам увеличился на 0,6% (+0,7%).

Валютная переоценка заметно воздействует на статистику, поскольку удельный вес валютных активов в банках составлял на 1 апреля 2017 года 27,3%, а в пассивах — 25,4%. Наряду с этим рубль заметно укрепился по отношению к главным мировым валютам.

В целом необходимо подчернуть, что при медленном, но стабильном оживлении в последнее полугодие кредитования физлиц кредитование фирм уже долгое время стагнирует. В сравнении с прошлыми годами сократился темп прироста вкладов населения. Количества депозитов фирм в банках пока не смогут продемонстрировать какое количество-нибудь уверенный рост.

Высока концентрация активов в наибольших банках. Согласно данным Центрального банка, на 1 апреля 2017 года часть активов пяти наибольших российских банков в активах всей финансовой системы составила 55,3%, а на банки топ-20 приходится 78,5% активов всего финсектора.

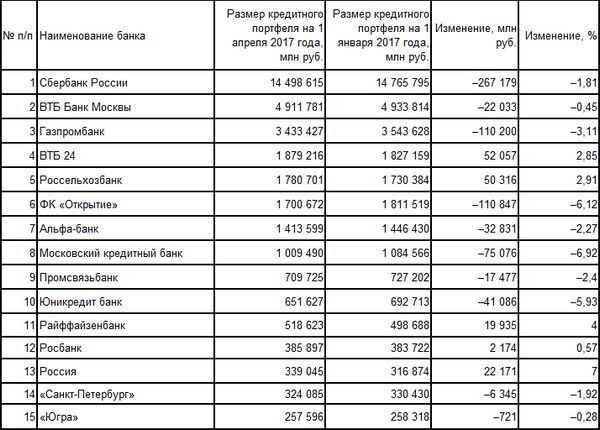

Обстановка в наибольших банках видна из нижеприведенных таблиц.

Таблица 1

Банки с большим размером кредитного портфеля

Источник: эти Банка портала и России «Банки.ру»

Заметно, что количество кредитных сумок в течение последних трех месяцев 2017 года сократился у бОльшей части участников рейтинга. Количество кредитного портфеля Сберегательного банка В первую очередь года сократился на 1,8%, что в безотносительных цифрах заметно для рынка. Привлекает внимание понижение количества кредитных сумок у Столичного кредитного банка, ФК «Открытие» и Юникредит банка.

Существенно нарастили количества кредитования банк «Российская Федерация» и Райффайзенбанк.

Просрочка увеличивается

Количество просроченной задолженности по корпоративному кредитному портфелю за март увеличился на 5,8%, по розничному портфелю уменьшился на 0,2%. В следствии удельный вес просроченной задолженности по кредитам фирмам за месяц возрос с 6,7% до 7,1%, а по розничным кредитам сократился с 8,2% до 8,1%.

За три последних месяца 2017 года количество просрочки по корпоративному портфелю увеличился на 10%, а по розничному — на 2,8%. Удельный вес просроченной задолженности в течение последних трех месяцев на фоне стагнации кредитования растет по корпоративному портфелю с 6,3% до 7,1%, а по розничному — с 7,9% до 8,1%.

Таблица 2

Банки с большим размером просроченной ссудной задолженности в кредитном портфеле

Источник: эти Банка портала и России «Банки.ру» Как видим, количество просрочки возрос у многих участников рейтинга. Привлекает внимание рост количества просрочки у ВТБ, ВТБ 24 и Газпромбанка. Отметим, что БМ-банк, Столичный областной банк, Фондсервисбанк, НБ «Траст» и Инвестторгбанк проходят процедуру денежного оздоровления.

Ликвидность

Обстановка с ликвидностью в банковском секторе хорошая. Количество требований банков к Банку России по депозитам и какое количество за март уменьшился на 3,9%. Количества межбанковских кредитов, выданных банкам-резидентам, увеличились на 5,1%, а предоставленных банкам-нерезидентам увеличились на 2,3%.

Количество сумок ценных бумаг за март уменьшился на 2%.

За три последних месяца 2017 года количество МБК банкам-нерезидентам уменьшился на 4%, а предоставленных банкам-нерезидентам вырос в 1,3 раза. Портфель ценных бумаг за три последних месяца уменьшился на 3,1%.

Количество заимствований банков у Банка России снизился за март на 4,8%. Наряду с этим на 10,4% возрос количество депозитов, размещенных в банках Федеральным казначейством. За три последних месяца 2017 года количество требований кредитных организаций к Банку России уменьшился на 1,8%, а их часть в активах финсектора осталась на уровне 3,2%.

За три последних месяца 2017 года в два раза сократился количество заимствований у Банка России, и в два раза возрос количество депозитов, привлеченных от Федерального казначейства.

Уменьшается цена фондирования — проценты по вкладам в рублях упали до отметки весны 2014 года и продолжают медлительно понижаться

Количество средств и депозитов на квитанциях фирм за март сократился на 2,4% (понижение на 1,3% с учетом валютной переоценки). За три последних месяца 2017 года количество средств и депозитов организаций на квитанциях сократился на 1,5% (+1,5% с учетом переоценки).

В ресурсной базе банков с учетом валютной переоценки возобновился рост количеств вкладов населения. Количество вкладов снизился за март на 0,4% (+0,2% с учетом переоценки). В течение последних трех месяцев 2017 года количество вкладов сократился на 1% (+0,7% с учетом переоценки).

Уменьшается цена фондирования — проценты по вкладам в рублях упали до отметки весны 2014 года и продолжают медлительно понижаться. Ставки по депозитам фирм кроме этого находятся на достаточно низком уровне.

Таблица 3

Наибольшие банки по количеству вкладов физлиц

Источник: эти Банка портала и России «Банки.ру»

Привлекает внимание прирост количества вкладов у Совкомбанка и Россельхозбанка, и понижение количеств вкладов у Райффайзенбанка. Фавориты рынка по количеству вкладов — банки и Сбербанк группы ВТБ также продемонстрировали понижение количества вкладов в заметной для рынка величине.

Рост прибыли

Неспециализированный размер прибыли финансовой системы увеличивается. За март 2017 года кредитными организациями взята прибыль в размере 127 млрд рублей. Для сравнения: за теже месяцы 2016 года прибыль составила всего 27 млрд рублей.

Наряду с этим треть кредитных организаций закончила март с убытком — прибыль в размере 141 млрд рублей продемонстрировали 404 кредитные организации, а убыток в размере 35 млрд рублей — 200 кредитных организаций.

За три последних месяца 2017 года кредитными организациями взята неспециализированная прибыль в размере 339 млрд рублей. За теже месяцы прошлого года неспециализированная прибыль финансовой системы составила 109 млрд рублей. Наряду с этим прибыль в размере 387 млрд рублей в течение последних трех месяцев продемонстрировали 448 кредитных организаций, а убыток в размере 48 млрд рублей — 155 кредитных организаций.

Остаток по квитанциям резервов возрос за март на 0,9%, либо на 49 млрд рублей. Всего за три последних месяца остаток по квитанциям резервов на вероятные утраты увеличился на 2,8%, либо на 156 млрд рублей. Понижение количеств создания резервов стало серьёзным причиной роста банковской прибыли.

Главная часть прибыли финансовой системы России так же, как и прежде формируется госбанками

Замедление темпов роста количеств резервов Национальный банк растолковывает стабилизацией качества кредитных сумок. Но в обанкротившихся банках Национальный банк и АСВ систематично находят важные искажения денежной отчетности. Это может косвенно свидетельствовать о том, что не все банки объективно оценили риски по активным операциям, и в первую очередь риски по предоставленным кредитам.

Так, выделяется несколько успешных банков, показывающих большие количества прибыли, и банков проблемных, убытки от деятельности которых все еще громадны. 26% кредитных организаций убыточна. А главная часть прибыли финансовой системы России так же, как и прежде формируется госбанками, в первую очередь Сберегательным банком.

Таблица 4

15 самых прибыльных банков

Источник: эти Банка портала и России «Банки.ру»

Для сравнения того, как изменилась прибыльность работы банка в течение последних трех месяцев 2017 года, дана величина денежного результата за соответствующий период прошлого года. Напомним, что большая часть топов рейтинга по размеру прибыли продемонстрировали в 2017 году значительно лучший денежный итог, чем в прошедшем сезоне.

Привлекает внимание большое повышение прибыли Сберегательного банка, Газпромбанка и ВТБ 24, и понижение прибыли банка ВТБ. Банк «Экспресс-Волга» проходит процедуру денежного оздоровления.

Таблица 5

15 самых убыточных банков

Источник: эти Банка портала и России «Банки.ру»

Отметим, что кое-какие банки, продемонстрировавшие большой размер убытков, проходят процедуру денежного оздоровления. Это Нацбанк «Траст», «Российский капитал», Рост банк, Крайинвестбанк и Балтинвестбанк. У Татагропромбанка и Росэнергобанка в апреле были отозваны лицензии.

Из остальных банков в рейтинге существенно сократил убыток банк «Югра».

Количество прибыли финансовой системы России в течение последних трех месяцев 2017 года в сравнении с теми-же месяцами в прошедшем году возрос в 3,1 раза

В целом в банковском секторе России в течение последних трех месяцев 2017 года отмечается только неустойчивая стабилизация главных показателей его работы, что прекрасно видно из приведенных данных денежной отчетности. Банки не смогли продемонстрировать устойчивого роста количеств корпоративного кредитования, а рост количеств кредитования физлиц идет очень медлительно.

Отмечается ухудшение качества кредитных сумок, что отыскало отражение в росте количеств просроченной задолженности и количеств резервов на вероятные утраты. Количество прибыли финансовой системы России в течение последних трех месяцев 2017 года в сравнении с теми-же месяцами в прошедшем году возрос в 3,1 раза. Но более четверти банков устойчиво трудятся с убытком.

Длится рост доли рынка, занимаемой наибольшими банками, в первую очередь государственными банками. А проводимая Нацбанком зачистка финансовой системы усиливает обоюдное недоверие всех участников рынка. В таковой ситуации во втором квартале 2017 года стоит ожидать в лучшем случае только очень медленного возобновления роста количеств банковского бизнеса.

Доходы Порошенко в 2014 году выросли в три раза

Интересные записи

- «Генбанк»: «на сегодняшний день счета эскроу – 100%-я гарантия надежности расчетов и в первую очередь сделок с недвижимостью»

- Как банки могут взаимодействовать с финтех-экосистемой

- Томас ко, samsung pay: «выступая в роли стратегического партнера банков, мы можем создавать лучшие решения»

Похожие статьи, которые вам, наверника будут интересны:

-

Банки подвели финансовые итоги года

Успешные банки продемонстрировали в 2016 году рекордные доходы. Количества розничного кредитования медлительно растут семь месяцев подряд. Но количества…

-

Банки подвели финансовые итоги января

Количество прибыли банков растет. Но возобновился рост просрочки, а количества кредитования понижаются. Главная часть прибыли финансовой системы так же,…

-

Банки подвели финансовые итоги февраля

Восстановление финсектора идет очень медлительно. Розничное кредитование возобновило рост. Но корпоративный бизнес стагнирует. Растет разрыв между…

-

Банк-новичок рвется к успеху вопреки всем нынешним трендам

Английский банк Metro сделал еще один мелкий шажок к выходу на прибыльность. Его убытки в течение последних трех месяцев, в соответствии с, отчетности,…

-

Черная полоса глобальных банков

Европейские банки подхватили эстафету очень не сильный квартальной отчетности у собственных соперников из америки. Практически все продемонстрировали…

-

За что bnp paribas назван лучшим банком в мире

Ежегодно, в июле, издание Euromoney именует финучреждения, хорошие призы «За выдающиеся успехи» (Awards for Excellence). В этом году в самой…