Закон FATCA (Foreign Account Tax Compliance Act) принят в Соединенных Штатах 18 марта 2010 года. Главная цель — предотвращение уклонения резидентов США от уплаты налогов. Для российских банков и многих вторых финучреждений это указывает, что начиная с 2016 года нужно будет информировать налоговое управление США (IRS) обо всех находящихся у них доходах и счётах американских налоговых резидентов.

К 31 декабря 2015 года практически всем банков нужно определиться: или присоединяться к FATCA (PFFI — зарубежное финучреждение, участвующее в FATCA) и отчитываться перед американскими налоговыми работами об интересующих их клиентах, или не присоединяться и появляться в статусе NPFFI (не присоединившегося к FATCA зарубежного финучреждения).

Статус NPFFI связан со большими рисками для банков. Большая часть платежей, приходящих в неприсоединившееся финучреждение от PFFI (присоединившихся к FATCA финучреждений всей земли), будет облагаться штрафом в размере 30% от суммы платежа. Данный относится к платежам в пользу как NPFFI, так и его клиентов.

Российское денежное сообщество сделало собственный выбор. К лету 2015 года более 90% российских банков присоединились к FATCA ( полный перечень присоединившихся денежных организаций) .

В данном материале предложены конкретные шаги, каковые банкам необходимо осуществить в самое ближайшее время — в конце 2015 и начале 2016 года.

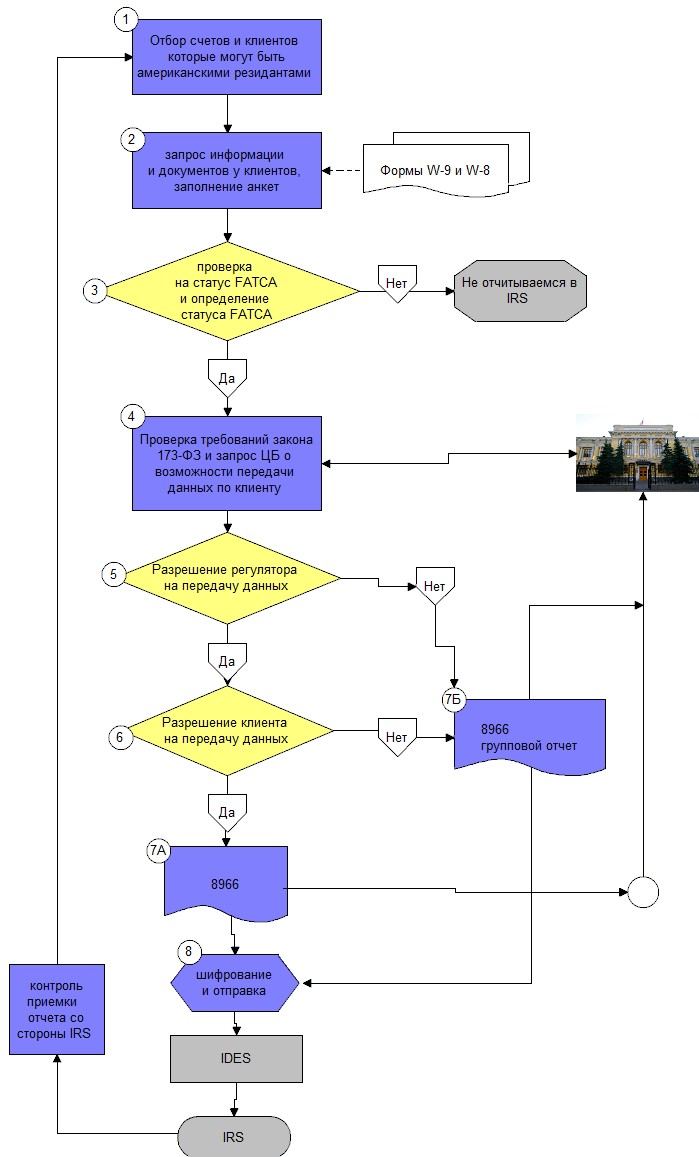

Разглядим базисный бизнес-процесс по предоставлению и подготовке в IRS предусмотренной налоговой работой формы 8966. Обобщенно процесс представлен в нижеприведенной схеме, на пункты которой мы будем потом ссылаться.

В первую очередь нужно идентифицировать клиентов, каковые смогут быть американскими налоговыми резидентами (п. 1.).

Главные показатели американского налогового резидента для физического лица:

- Гражданство США.

- Статус резидента, т. е. Green Card.

- Место рождения в Соединенных Штатах.

- Адрес в Соединенных Штатах, почтовый адрес в Соединенных Штатах (вкл. п/я).

- Телефонный номер в Соединенных Штатах.

- Неизменно действующие руководства по перечислению сумм в Соединенных Штатах.

- Доверенность, выданная лицу с адресом в Соединенных Штатах.

- Право подписи, выданное лицу с адресом в Соединенных Штатах.

- Адрес «до востребования» в качестве единственного адреса для счета.

Главные показатели американского налогового резидента для юрлица:

- США как страна учреждения либо регистрации.

- Организации, в которых налоговые резиденты США имеют долю владения более чем 10%.

При обнаружении показателя, показывающего на то, что клиент возможно американским налоговым резидентом (account holders with U.S. Indicia), банк-PFFI обязан выяснить FATCA-статус клиента (п. 3).

Для этого банк собирает нужную информацию для подготовки форм и корректной идентификации 8966 (п. 2). В зависимости от FATCA-статуса клиента банк формирует личный отчет по всем клиентам либо сводный отчет по каждому клиенту определенного типа FATCA-статуса.

В совершенстве последовательность действий такова:

Этап 1. Клиента уведомляют о том, что он имеет показатели американского плательщика налогов.

Этап 2. Клиент либо подтверждает собственный налоговый статус формой W-9/W-8 либо предоставляет документы, подтверждающие, что он не попадает под налоговую юрисдикцию США.

Этап 3. Клиент дает либо не дает собственного согласия на предоставление информации в IRS (п. 6). Если он на начальной стадии не предоставил ни налоговых форм, ни подтверждения того, что не есть американским резидентом, то он приобретает статус Recalcitrant account holders with U.S.

Indicia, и тогда ненужно запрашивать у него разрешение на предоставление данных в IRS, личные отчеты по нему в IRS не отправляются.

Главные FATCA-статусы, на базе которых заполняется форма 8966, выглядят следующим образом:

|

Клиент |

Дал предоставлять сведения в IRS |

Не дал предоставлять сведения в IRS |

||

|

Описание |

FATCA-статус клиента |

Заполняемые части формы 8966 |

FATCA-статус клиента |

Заполняемые части формы 8966 |

|

Физические лица: американцы; иные налоговые резиденты США (держатели Green Card; лица, заявившие о долговременном нахождении в Соединенных Штатах). Юридические лица, зарегистрированные в Соединенных Штатах, в отношении которых нет установленных ограничений |

Specified U.S. persons |

1, 2, 4 |

Recalcitrant account holders that are U.S. persons |

Часть 5 — один сводный отчет по каждому клиенту на любой вариант FATCA-статуса |

|

Неамериканские компании (не считая, денежных), каковые контролируются Specified U.S. persons |

Passive NFFE with substantial U.S. owner(s) |

1,2,3,4 |

Recalcitrant account holders that are passive NFFEs |

|

|

Физические и юридические лица, имеющие показатели Американских плательщиков налогов |

|

Recalcitrant account holders with U.S. Indicia |

||

|

Денежные компании (включая банк), не участвующие в FATCA |

Non-participating FFI (NPFFI) |

|||

|

Клиенты, держащие в банке неактивные квитанции |

Dormant Accounts |

|||

Нужно подчернуть, что конечный срок, в то время, когда банк обязан затребовать с налоговых резидентов документы, подтверждающие уплату ими налогов в Соединенных Штатах,— 30 июня 2016 года, а послать данные в IRS по каждому клиенту нужно раньше — до 30 марта 2016 года.

Исходя из этого кое-какие банки решили передавать личные формы в IRS по каждому клиенту, разрешившим предоставление данных в IRS, каковые представили нужную информацию для формы 8966, а также TIN — идентификационный номер плательщика налогов. Формы W-9 и W-8 эти клиенты смогут передать банку позднее, до 30 июня 2016 года.

Каждый год, до 30 марта каждого года, финучреждение должно подготовить для IRS данные по форме 8966 (п. 7) — личную по каждому резиденту (п. 7А) и сводную по группам резидентов (п.

7Б), в соответствии с обозначенными выше FATCA-статусами.

Организованный отчет (воображающий собой XML FATCA-файл) шифруется и отправляется в IRS посредством интернациональной работы обмена данными IDES (International Data Exchange Service) (п. 8).

Эта неспециализированная схема, предусмотренная FATCA, претерпела трансформации в связи с требованиями русского законодательства — закон №173-ФЗ от 28 июня 2014 года «Об изюминках осуществления денежных операций с юридическими лицами и иностранными гражданами…».

Фундаментальные требования закона, каковые воздействуют на бизнес-процесс подготовки отчетности для IRS:

• Запрет раскрытия информации американским налоговым органам по определенным типам клиентов: запрещается передача и сбор информации в IRS о квитанциях физических лиц — россиян, не имеющих ни второго гражданства за пределами государств — участников Таможенного альянса, ни вида на жительство в зарубежном стране.

• Необходимость получения разрешения от регулятора на передачу данных в IRS по всем клиентам.

• Необходимое предоставление всех данных, отправляемой в IRS, кроме этого и русским регуляторам.

• Для исполнения этих требований по окончании определения и идентификации клиента его FATCA-статуса банк (п. 4) контролирует возможность передачи данных в IRS, в соответствии со 173-ФЗ, и, в случае если неспециализированных ограничений нет, то напрямую запрашивает регулятора о возможности предоставления информации. И лишь при получения разрешения от регулятора (п.

5) банк запрашивает разрешение на предоставление информации у самого клиента (п. 6).

В итоге предоставление отчетности в IRS есть непростой технологической задачей кроме того в самом несложном, обрисованном выше случае. На практике же все возможно существенно сложнее.

К примеру, в приведенном бизнес-процессе подразумевается, что все сведенья по клиентам, квитанциям, доходам и операциям сохраняются в единой информационной совокупности, где организован целый бизнес-цикл: от отбора «странных» клиентов до фиксации фактов корректно принятых IDS-отчетов.

Наряду с этим на практике «на входе» смогут пребывать пара учетных совокупностей (а в больших банках это скорее правило, чем исключение). К примеру, в АБС учитываются процентные доходы, полученные по депозитам , в денежных бэк-конторах — купонные доходы и дивиденды. В этом случае производится импорт, консолидация и контроль данных, для получения всей информации, структурированную по клиентам: по всем их квитанциям, доходам и операциям.

Уже на данный момент банки автоматизируют отправку данных по клиентам в IRS, и это лишь первая, самая несложная часть работы по помощи требований FATCA.

С 1 января 2017 года начнется штрафование доходов «отказников» (тех лиц, каковые отказались сказать собственный резидентский налоговый статус), взятых от источников в Соединенных Штатах. Штраф будет воображать собой удержание 30% от FDAP (фиксированные, определяемые, ежегодные и регулярные доходы). К FDAP относятся процентные доходы, барыши, лицензионные отчисления, арендная плата, оплата предоставленных одолжений, выручка от продажи американских активов (а также, ценных бумаг) и т. д.

Это потребует корректного расчета FDAP-дохода. Для этого нужно определять статусы всех «странных» платежей и учитывать все предусмотренные исключения. Помимо этого, будет нужно депонировать удержанные штрафы, корректно взаимодействовать с русскими регуляторами (до тех пор пока 173-ФЗ не предусматривает удержание налога в пользу зарубежных налоговых органов) и т. д.

Сейчас в банке должны храниться все налоговые формы, представленные клиентами, приобретшими FATCA-статус. Наряду с этим закон предусматривает не только обязанность банка затребовать налоговую документацию, но и регламентирует минимальные сроки хранения, требует фиксировать дату получения документации и т. д.

Так, исполнение требований FATCA в 2017 году потребует действенной работы с громадным числом информации, которая должна быть консолидирована в едином ответе. Как раз исходя из этого для многих банков, в особенности больших либо имеющих разветвленную ИТ-структуру, нужно специальное ответ для соответствия требованиям FATCA, которое разрешит проводить анализ и учёт первичных данных, переданных в IRS отчетов по каждому клиенту с разными FATCA-статусами, сроков и налоговой документации ее получения от клиентов и т. д.

Уже давно, проанализировав целый пакет требований, которые связаны с FATCA, мы пришли к необходимости создания специального промышленного ответа «Програмбанк.FATCA».

Очевидно, первыми клиентами стали большие банки, каковые скоро поняли масштаб неприятности и уже совершили нужную предварительную работу. На данный момент мы ведем два проекта по FATCA в банках из топ-50. Один из них имеет западных акционеров, что ставит перед нами последовательность дополнительных требований.

Ответ «Програмбанк.FATCA» разрешает автоматизировать все процессы, которые связаны с FATCA, в банках любого масштаба, клиентской политики и структуры собственности.

В связи с вышеизложенным, мы настоятельно рекомендуем кроме того маленьким банкам не откладывать начало FATCA-проектов. По нашим расчетам, целый цикл от начала идентификации клиентов и до корректной отправки данных в IRS займет как минимум несколько месяцев, кроме того у маленького банка. В частности, необходимо понимать, что сроки сдвигаться не будут, потому, что данный процесс касается всей земли и реализуется в рамках в далеком прошлом плана .

Непременно, в столь кратком материале нереально обрисовать целый комплекс задач, которые связаны с исполнением требований FATCA, не говоря уже о предлагаемых нами разработках ответа. Мы ожидаем ваших мнений и вопросов по e-mail: zvv@prbank.ru либо по телефону: (495) 651-84-84.

12 вещей, которые обязательно нужно сделать до 30 лет

Похожие статьи, которые вам, наверника будут интересны:

-

Пять цитат директора финтехдепартамента цб вадима калухова с fintech lab 2016

На второй ежегодной конференции Fintech Lab 2016 глава департамента денежных разработок ЦБ РФ Вадим Калухов поведал о готовности регулятора идти…

-

Ольга вилкул, «лидер»: «мы готовы сделать российский apple pay, нужна только помощь регулятора»

О трендах на рынке платежей, русском Apple Pay, трансформации коридоров финансовых переводов и многих вторых актуальных темах платежного рынка — в…

-

Как сделать так чтобы сайт приносил доход?

Любой вебмастер, в особенности начинающий, создавая собственный сайт для дохода, далеко не всегда представляет как именно его возможно монетизировать….

-

Стивен бробст, teradata: «даже в кремниевой долине многие аналитики больших данных — русские»

Стив Бробст — основной технический директор корпорации Teradata и просто один из немногих людей, говорящих о Big Data на языке, понятном простым…

-

«Мы посмотрели, как работают все финтех-акселераторы в мире, чтобы в казани сделать лучше»

Венчурный фонд Life.Sreda объявил запуск совместного с Татфондбанком акселератора для стартапов в области разработки блокчейн еще в начале года….

-

Валютный рынок — вопросы и ответы 2016 года

2016 год на глобальном валютном рынке был, пожалуй, самым насыщенным с момента ипотечного кризиса 2008–2009 годов. Очевидным итогом года стало…