О новых подходах к управлению средствами клиентов, экспозиции на наибольшие IT-компании Китая и о том, каким с денежной точки зрения будет 2016 год говорит директор по управлению активами Baltikums Bank AS Паулс Миклашевичс.

2015 год был непростым как для инвесторов, так и для управляющих активами. Посмотрев назад назад, в 2015 год, приходим к выводу, что исполнились ожидавшиеся события, но случились и такие, которых практически никто не имел возможности предугадать. Напоследок каждого года приходится подчернуть, что год выдался весьма увлекательный, полный сложных опробований.

Исходя из этого на данный момент может показаться, что 2016 год окажется более спокойным и предсказуемым, но и в следующем году нас ожидает много неожиданных поворотов, каковые вынудят пересмотреть инвестиционные стратегии и подстроиться под новое положение дел. Такую же стратегию мы воплотили в уходящем 2015 году.

Мы ориентируемся на безотносительный доход — это указывает, что доходность портфеля клиента мы не сопоставляем с каким-либо конкретным индексом.

Руководя средствами клиентов, мы следуем нескольким фундаментальным правилам. Мы ориентируемся на полный доход — это указывает, что доходность портфеля клиента мы не сопоставляем с каким-либо конкретным индексом. В случае если привязать успешность к индексу, может появиться обстановка, в которой за год индекс приносит убыток 10%, а портфель клиента, например, теряет 5% цене — из этого направляться, что мы опередили индекс.

Но какой клиент будет удовлетворен отечественным результатом? Такие видятся редко.

Мы наблюдаем на рынки более обширно, находим методы применения рыночных тенденций на всевозможных рынках и в различных отраслях. Как пример возможно упомянуть низкие стоимость бареля нефти в начале этого года, каковые разрешили купить облигации бывших советских республик с весьма привлекательной доходностью. Выбрав самые сильные фирмы, денежные потоки и баланс которых остались стабильными кроме того на фоне низких цен на сырье, мы смогли обеспечить клиентам, активами которых управляем, более высокую прибыль, чем главные индексы акций мира.

Выбрав соответствующий инструмент и, на отечественный взор, самый подходящий момент для открытия позиции, за полтора месяца мы смогли получить 15%.

Уже во второй половине года, по окончании хоть и ожидаемого, но непредвиденно падения фондового рынка в Китае, в сумки клиентов мы включили экспозицию на наибольшие IT-компании Китая. Цены акций этих компаний также претерпели большие убытки, но в случае если разглядеть их поближе, то делается ясно, что именно эти компании взяли пользу от изменения китайской экономики, которая переориентируется с производства на внутреннее потребление.

IT-компании увеличиваются — они часто являются глобальными игроками а также фаворитами, в следствии чего их политические риски ниже. Они меньше страдают от низких цен на сырье, а при возрастании уровня благосостояния обитателей Китая не прекратят приносить прибыль. Выбрав соответствующий инструмент и, на отечественный взор, самый подходящий момент для открытия позиции, за полтора месяца мы смогли получить 15%.

Заглядывая в будущее, уже на данный момент возможно заявить, что 2016 год будет не меньше сложным. Ожидается, что Совокупность федерального резерва США (FRS) продолжит постепенное повышение базисной ставки, что, наверное, положительно скажется на маржах в банковском секторе США, а сам факт увеличения ставки есть хорошим знаком для американского потребителя.

Одновременно с этим Европейский центробанк будет придерживаться политики стимулирования и низких ставок рынка в ожидании более высокой инфляции, которой, вероятнее, мы дождемся в один момент с ростом цен на сырье. В следствии будет наблюдаться как повышенная ликвидность, так и броские различия в доходности на различных рынках и в различных классах активов. Дабы обеспечить в таких условиях доходность клиентам, разместившим активы в управление, мы продолжим применять диверсификацию между секторами экономики и разными классами активов.

выявление трендов и Диверсификация портфеля разрешат удачно пережить как ожидаемые и предсказуемые события, так и «тёмных лебедей». При управлении средствами клиентов мы вычисляем крайне важной успешную коммуникацию между управляющим активами и клиентом, поскольку при большом уровне обоюдного доверия возможность обеспечить желаемую доходность значительно возрастает. Стратегия безотносительной доходности, диверсификация вложений, превосходная новых коммуникация и выявление тенденций с клиентом — гарант и наши главные заслуги отечественного успеха.

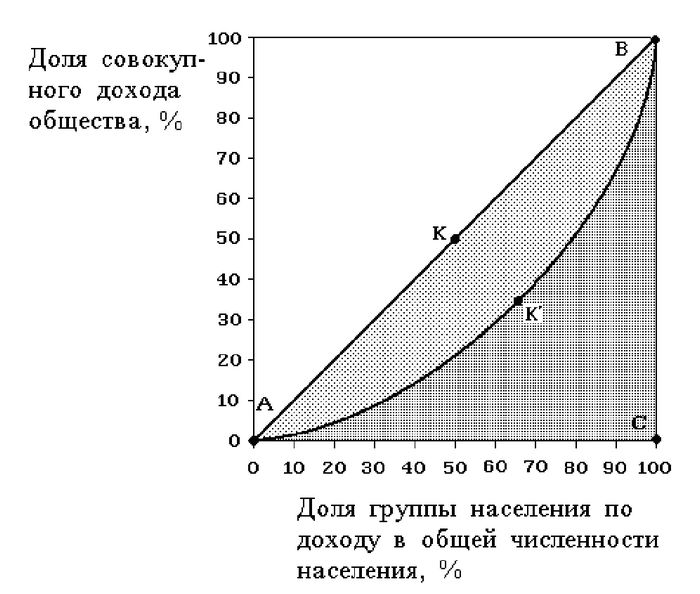

4.8. Доходность облигаций

Интересные записи

- Кража денег в одно касание

- Искусственный интеллект — десять примеров финансовых платформ

- Кредитные истории не хотят начинаться в мфо

Похожие статьи, которые вам, наверника будут интересны:

-

Паулс миклашевичс: «мы ценим доверительные отношения»

Наступивший год обещает быть сложным и непредсказуемым: нефть, американский доллар, русский экономика — как поведут они себя в 2016-м? И во что…

-

Майя глотова: «игры в процессинг — абсолютно не банковская история»

О факторах, воздействующих на процессинг, призрачности стремительных ответов в инхаусе, убьет ли НСПК рынок процессинга и о преимуществах аутсорсинга,…

-

Светлое будущее: saxo bank обещает россии позитивный 2016 год

Вы устали от нехороших новостей? Тогда у нас имеется хорошие: нефть в будущем году достигнет $100, рубль укрепится на 20%, а российский фондовой рынок…

-

Елена клепикова: «ипотека – продукт несоциальный»

Ипотека в Российской Федерации показалась недавно, пройдя за маленький срок период становления, некоторого возрождения и кризисного спада. О национальных…

-

В банк за знаниями: для чего клиенты снова садятся за парту

Мир изменяется. Конечные производители уже не реализовывают собственные товары так действенно, как делали раньше. Вместо них на арену выходят агрегаторы….

-

Алексей бахаев: «все можно купить за деньги, кроме времени»

Что ожидают клиенты от банков, а банки от клиентов, в интервью Bankir.Ru поведал глава Департамента развития розничного бизнеса Связь-Банка Алексей…