Прибыль как показатель, диагностирующий эффективность. Пренебрежение денежными аналитиками показателем чистая прибыль

Прибыль = Доходы — Затраты.

В общепринятом смысле прибыль трактуется как заработанная за определенный временной отрезок сумма денег. Прибыль (net income, earnings, profits) разрешает оценить результаты деятельности за определенный временной отрезок (месяц, квартал, год). Ниже приведен обычный традиционные расчета показатели и алгоритм прибыли, применяемые в денежном языке:

Выручка, доход, оборот (sales = revenue = turnover)

минус Себестоимость реализации, включая налоги и амортизацию, относимые на себестоимость (cost of sales)

равняется Валовая прибыль (валовая маржа) (gross profit, margin)

минус Коммерческие и общефирменные (управленческие) затраты

равняется Прибыль от реализации (продаж) (sales margin) либо прибыль до уплаты налога на прибыль, процентов по займам, либо операционная прибыль (маржа) (operating profit, EBIT)

минус/плюс Другие доходы и операционные расходы (курсовые отличия, доходы от продажи активов и т.п.)

плюс Проценты к получению

минус Проценты по заемным средствам к уплате

равняется Прибыль до налогообложения (earning before tax, ЕВТ)

минус Начисленный налог на прибыль

равняется Прибыль по окончании налогообложения, но до вычета миноритарной доли (earning after tax, EAT)

минус Миноритарная часть (барыши по привилегированным акциям) равняется Чистая прибыль либо убыток отчетного года (net income)

Справочно: Прибыль па акцию (EPS) рассчитывается как отношение чистой прибыли к количеству обычных акций.

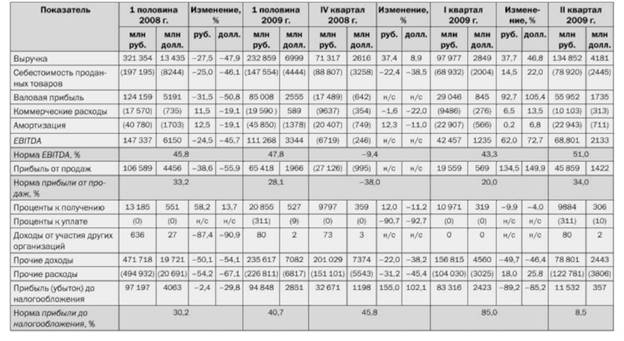

Пример аналитической работы с денежной отчетностью по прибыли, совершённой экспертами инвестиционной компании Белее Капитал, продемонстрирован в табл. 2.5.

Денежная отчетность Сургутнефтегаза но РСБУ за 1 половину 2009 г.

Пример аналитических отчетов по прибыли за последовательность лет производителя алкогольной продукции на русском рынке — концерна Синергия (эти с сайта компании) представлен в табл. 2.6.

Таблица 2.6. Отчет о убытках и прибылях, миллионов рублей.

Расчет прибыли есть ответственным моментом для анализа прошедшей деятельности и оценки возможностей функционирования компании. В зависимости от решаемых задач финансовые менеджеры и аналитики компаний по-различному трактуют понятие затрат. Для оценки возможностей бизнеса не все расходы и фактические доходы должны быть приняты во внимание.

Случайные, единовременные доходы либо чрезвычайные затраты, каковые с малой возможностью будут иметь место в будущем, не должны закладываться в прогноз и анализ прибыли. Появляются термины нормализованная прибыль и нормализованная отчетность.

Основная претензия к показателю чистая прибыль связана со смешением эффектов, приобретаемых в рамках разноплановых ответов, — операционных, инвестиционных и денежных. Убытки но операционной деятельности, в то время, когда выручка не покрывает издержки, которые связаны с реализацией и производством продукции, смогут быть легко завуалированы прибылью от продажи активов либо взятыми штрафными санкциями от агентов.

Чистая прибыль примет хорошее значение, что может ввести инвестора в заблуждение относительно качества лежащей в базе деятельности компании бизнес-идеи и реализующей ее бизнес-модели. операции и Финансовые решения также будут значительно исказить эффективность операционной деятельности.

Разглядим те показатели прибыли, каковые довольно часто обсуждаются аналитиками и серьёзны для принятия ответов финдиректором. Главное их отличие содержится в трактовке расходных статей.

1. Прибыль по строповым стандартам отчетности (reported earning). Предполагает большое вычитание из дохода расходных статей. Стандарты составления отчетности разрешают не относить к расходам небольшой список, к примеру затраты по завершённым операциям, эффекты кумулятивных (постепенных) трансформаций в учете.

Большая часть публичных русских компаний наровне с денежной отчетностью по русским стандартам (РСФО, RAS) воображают отчетность по стандартам, принятым для глобальных инвесторов (или по стандартам США — US GAAP, или по западным стандартам — МСФО (IFRS), реже по стандартам Англии — UK GAAP). Представление о выборе стандартов перевода отчетности для глобальных инвесторов дает табл. 2.7. Значительные различия в форматах представления денежной отчетности продемонстрированы в табл.

2.8.

Бухгалтерские скандалы в Соединенных Штатах 2001-2003 гг. возродили полемику о выборе и качестве стандартов единых норм — на базе стандартов США — (US GAAP) либо Западных стандартов отчетности (IFRS), на каковые ориентируются европейские компании. По сути, выбор идет между американской и европейской моделями раскрытия и учёта информации.

2. Прибыль по операционной либо главной деятельности (operating earning, либо прибыль до вычета налогов и процентов, — EBIT). Эта прибыль прежде всего интересует менеджеров подразделений (так как корпоративные затраты не находятся в их компетенции) и аналитиков, оценивающих

возможности компании как раз с позиций базисного направления деятельности. Данный показатель прибыли игнорирует вычет процентов по заемному капиталу, т.е. показывает эффективность по всем положенным средствам. Помимо этого, в этом показателе не находит отражения такая своеобразная операция, как продажа долговременных активов. Для ответов о целесообразности сохранения данного бизнеса либо вхождения в него, расширения присутствия на рынке показатель EBIT есть главным.

Аналитики довольно часто уточняют показатель прибыли на амортизационные начисления за период (AD), каковые не являются фактическими затратами и не связаны с оттоком денег. Скорректированный показатель прибыли EBITDA = EBIT+AD.

К примеру, при характеристике работы компании за отчетный год акцентируется внимание на трансформации выручки и показателе EBITDA. Так, за 2006 г. по МСФО выручка Трубной металлургической компании (ОАО ТМК) выросла на 15% — до 3,38 млрд долл. a EBITDA — более чем на 49%, достигнув 793,86 миллионов. Довольно часто расчет рыночной цене компании базируется на прогнозе как раз показателя EBITDA.

3. Прибыль про форма (proforma earning) из прогнозной отчетности. Данный показатель довольно часто представляется для лучшей демонстрации инвесторам его перспектив и особенностей бизнеса. Главная изюминка отчетности про форма — освобождение прибыли от разовых событий, воздействующих на ее значение.

Эта отчетность изначально употреблялась финдиректорами для докладов собственникам и вторым заинтересованным лицам о состоянии дел в компании до официального раскрытия отчетной информации по стандартам учета. Представление предполагало упрощенное рассмотрение расходных статей (к примеру, отчетность про форма не требует соблюдения страновых стандартов учета (ПБУ в Российской Федерации либо GAAP в Соединенных Штатах)).

Во многих случаях кое-какие статьи сознательно не включаются в оценку прибыли для рассмотрения обстановки по принципу: что было бы при отсутствии этих затрат. К примеру, какую прибыль получила бы компания при отсутствии тех либо иных налогов, при отсутствии негативных факторов, прошедших в данном году. Аналитики-шутники нашли собственный познание прибыли — про форма: EBBS (earning before bad stuff) — прибыль не учитывая нехороших расходных статей.

Увидим, что во многих случаях игнорирование нетипичных выплат вправду принципиально важно в аналитике развития компании. К примеру, анализ результатов деятельности НК Лукойл за 2002 г. продемонстрировал, что одноразовая (нетипичная) выплата налогов составила 110-150 миллионов. (как компенсация налоговых споров по офшорной деятельности). За 2003 г. по Газпрому операции по продажам и выкупу казначейских акций принесли компании убыток в 127 миллионов. (по отчетности за 2003 г. в соответствии с западным стандартам), при сохранении доли этих акций в капитале компании на том же уровне (16,2%).

В большинстве случаев результаты про форма лучше, чем по стандартам. Как раз показатели про форма довольно часто употребляются корпоративными пиаровцами (PR) для работы с инвесторами. Американская рабочая группа по акциям и биржам (SEC) в 2002 г. приняла акт Сарбейнса- Оксли, по которому с 2003 г. ввела особые правила составления отчетов про форма.

4. Аналитическая прибыль. Большие аналитические агентства для собственных целей разрабатывают корректирующие поправки для собственного видения денежных результатов компании. Поправки касаются как прибыльных статей, так и расходных.

К примеру, агентство SP корректирует стандартную отчетность, не включая в главные доходы убытки либо прибыли от продажи активов, доходы от управления пенсионными фондами (каковые обширно представлены по американским компаниям), потенциальные доходы либо убытки от хеджирования. Не включаются в затраты суммы, уплаченные по внесудебным соглашениям и судебным искам, комиссионные по сделкам поглощений и слияний.

В отличие от стандартной отчетности 5Р при расчете прибыли увеличивает затраты через отражение предоставленных фондовых опционов работникам и менеджерам компании (предоставление прав на приобретение акций компании по фиксированной цене), включает затраты на реструктуризацию но активному бизнесу, затраты по пенсионным программам, все исследовательские затраты. Новые стандарты IAS (с 2004 г.) кроме этого предусматривают включение опционов в расходную часть оценки прибыли.

Кое-какие инвестиционные банки концентрируют внимание на показателе прибыль до вычета маркетинговых затрат, растолковывая собственную позицию тем, что маркетинговые затраты представляют собой инвестиции в будущее.

Довольно часто возможно услышать подтрунивания экономистов над процессом совершенствования показателя прибыль: остался еще один малюсенький шажок — и окажется прибыль до вычета всех затрат, каковые мы не желаем вычитать из прибыли.

Таблица 2.7. Представление денежной информации публичными компаниями, трудящимися на территории РФ (с компоновкой по отраслевому принципу)

Таблица 2.8. Значимые различия в форматах представления и учёта денежной отчетности (сопоставление МСФО и РСФО)

Точка расхождений

Источник: studme.org

Чистая Прибыль

Интересные записи

- Кто финансирует кпрф

- Как завести электронный кошелек webmoney

- Командир батальона "азов": самая страшная ошибка власти – политические переговоры с сепаратистами

Похожие статьи, которые вам, наверника будут интересны:

-

Как определяется чистая прибыль

Как формируется чистая прибыль (убыток)? В бухгалтерском учете чистая прибыль (убыток) формируется неспешно в течение денежно-хозяйственного года от всех…

-

Что такое чистая прибыль и как ее раcсчитать?

Цель любого бизнеса, будь то маленькая личная компания либо большая корпорация национальных масштабов – получение дохода. Как раз исходя из этого…

-

Как определить чистую прибыль предприятия

Чистая прибыль является частью балансовой прибыли, остающейся в распоряжении предприятия по окончании уплаты налогов и иных необходимых платежей. Ее…

-

Что такое прибыль, доход и выручка предприятия: разбираемся в серьезном вопросе

Оглавление: Что такое доход и прибыль и чем они отличаются от выручки, по какому критерию выделяют чистую и валовую самоё главное и прибыль – для чего…

-

Бухгалтерская и экономическая прибыль

Создатель: Г.А. Стуколина, налоговый консультант Прибыль представляет собой конечный денежный итог деятельности аптечного (фармацевтического) предприятия…

-

Кратко: Чистая прибыль – показатель дохода предприятия. Выражается в конкретной сумме, которая остается у компании по окончании всех расчетов с…