Архив по рубрикам

Амортизационная премия. Начисление амортизационной премии

В первую очередь 2006 г. организации взяли право при исчислении налога на прибыль стремительнее включать в затраты амортизацию по главным средствам. Но вопросов по применению этого права выяснилось очень большое количество и ответить на них постарался Министерство финансов.

Непременно, амортизационная премия разрешает компаниям значительно экономить на налоговых платежах. Но наряду с этим ведет к расхождениям между бухгалтерским и налоговым учетом. Так как правила бухгалтерского учета единовременно списывать 10 процентов от цены главных средств не разрешают. Исходя из этого для оптимизации учета компаниям выгодно пользоваться амортизационной премией выборочно, к примеру лишь по отношению к дорогостоящим объектам.

Но имеется ли у организации такое право?

Отвечая на данный вопрос, Министерство финансов России в письме от 13 марта 2006 г. № 03-03-04/1/219, никак не обосновывая собственный вывод, внес предложение налогоплательщикам таковой выбор. Амортизационная премия обязана использоваться по всем новым главным средствам или же не использоваться вовсе. А списывать 10 процентов от начальной цены объектов, относящихся к какой-либо отдельной группе, запрещено. Единственное исключение – это объекты, полученные бесплатно.

На них амортизационная премия не распространяется, на что прямо указано в пункте 1.1 статьи 259 Налогового кодекса РФ.

Собственный ответ о применении амортизационной премии либо об отказе от нее организация обязана прописать в учетной политике. При хорошего ответа в учетной политике кроме этого нужно указать долю от начальной цены главных средств, которая будет списываться единовременно. Так как 10 процентов – это большой размер премии.

Согласно нашей точке зрения, такая радикальная трактовка нормы, прописанной в пункте 1.1 статьи 259 Налогового кодекса РФ, неверна. Более того, позиция, высказанная Министерством финансов России, значительно ущемляет права плательщика налогов. Вправду, компания сама решает, списывать ей 10 процентов от цены главных средств единовременно либо амортизировать полную цена новых объектов.

Но наряду с этим в Налоговом кодексе РФ не указано, что амортизационную премию необходимо использовать по всем главным средствам, а не по отдельным группам.

Допустим, организация в течение года закупила множество объектов, начальная цена которых только ненамного превышает 10 000 руб. и одно строение. Очевидно, списав 10 процентов от начальной цены объекта недвижимости, компания существенно снизит текущие платежи по налогу на прибыль. Экономия же от применения амортизационной премии по недорогим объектам будет мизерной. Но дополнительной работы у бухгалтера прибавится.

Ему придется каждый месяц отслеживать и погашать отложенные налоговые обязательства, каковые появятся из-за расхождений между суммами списанных затрат в бухгалтерском и налоговом учете.

Так что же мешает организации записать в учетной политике, что амортизационная премия будет употребляться лишь по определенным группам дорогостоящих главных средств? Ничего. не считая государственныхы служащих из Министерства финансов. Но как мы уже сообщили, собственный вывод они никак не аргументировали.

Довод же в защиту противоположной точки зрения имеется. Повторим: амортизационная премия – это право, а не обязанность плательщика налогов. И лишь он решает, по отношению к каким объектам ее использовать.

законом от 06.06.2005 N 58-ФЗ ст. 259 НК РФ была дополнена новым п. 1.1. Сущность этого новшества заключалась в предоставлении налогоплательщикам возможности применять новый, ускоренный порядок списания в затраты сумм амортизации главных средств.

Данный новый порядок списания стал известным как амортизационная премия.

Неспециализированное правило, сформулированное в п. 1.1 ст. 259 НК РФ, таково. Организация в праве включать в состав затрат отчетного (налогового) периода затраты на капитальные вложения в размере не более 10% начальной стоимости главных средств и (либо) затрат, понесенных при достройки, дооборудования, модернизации, технического перевооружения, частичной ликвидации главных средств, и их реконструкции, суммы которых определяются в соответствии со ст.

257 НК РФ.

Применительно к этому неспециализированному правилу предусмотрено одно исключение — амортизационная премия не может быть применена к главным средствам, взятым бесплатно.

Амортизационную премию нельзя применять к цене главных средств, взятых бесплатно.

В первую очередь напомним, что указанная льгота есть правом, а не обязанностью плательщика налогов. Соответственно использовать п. 1.1 ст. 259 НК РФ либо нет — плательщик налогов решает сам.

Однако, практика его применения вызывает кое-какие вопросы а также разногласия с осуществляющими контроль органами.

Один из вопросов содержится в том, должно ли указанное право плательщика налогов реализовываться по отношению ко всем главным средствам или амортизационная премия может использоваться выборочно, к некоторым объектам главных средств только по желанию плательщика налогов?

В письме от 13.03.2006 N 03-03-04/1/219 Министерство финансов России прокомментировал данный вопрос так. Новый порядок списания затрат, указанных в п. 1.1 ст. 259 НК РФ, используется в отношении всех главных средств организации или не используется по большому счету.

Нужно подчернуть, что столь категоричное вывод Министерства финансов не подкреплено никакой аргументацией, не считая, фактически, формулировки п. 1.1 ст. 259 НК РФ, из которой, именно и не нужно никаких аналогичных ограничений. Исходя из этого этот вопрос, как минимум, есть спорным.

Действительно, Министерство финансов показывает, что размер единовременного списания затрат устанавливается организацией самостоятельно в пределах до 10% начальной стоимости ОС и (либо) указанных в п. 1.1 затрат.

Исходя из того, что соответствующие положения нужно утвердить в учетной политике организации для целей налогообложения самостоятельно делаем второй вывод: размер амортизационной премии кроме этого не имеет возможности произвольно устанавливаться для каждого объекта, но есть единым для всех объектов главных средств, в отношении которых может использоваться премия.

Согласно точки зрения Министерства финансов, амортизационная премия используется в отношении всех главных средств организации или не используется по большому счету.

В письме от 17.11.2006 N 03-03-04/1/779 Министерство финансов России высказывает пара иную точку зрения. Из этого письма мы понимаем, что плательщик налогов вправе закрепить в учетной политике для целей налогообложения положение о том, что амортизационная премия используется в размере 10% лишь в отношении производственных объектов ОС начальной ценой не меньше 1 миллионов рублей..

Получается, что принципиальным есть выработка налогоплательщиком единых параметров главных средств, к каким используется премия, и, что основное, закрепление их в учетной политике. С позиций Министерства финансов, таковой порядок списания затрат будет правомерен.

Помощь таковой точки зрения мы находим в письмах Федеральной налоговой работы. В частности, в письме УФНС России по г. Москве от 10.08.2006 N 20-12/72388 сотрудники налоговой администрации обращают внимание на то, что организация обязана отразить соответствующие положения о списании затрат на капитальные вложения в соответствии с п. 1.1 ст. 259 НК РФ и их размере в учетной политике для целей налогообложения.

Позднее Министерство финансов дал организациям применять амортизационную премию к определенным группам главных средств. Соответствующие положения нужно утвердить в учетной политике для целей налогообложения.

Произошедшее послабление позиции Министерства финансов однако свидетельствует об ограничительном толковании п. 1.1, которое нельзя назвать правомерным.

Отыщем в памяти тут же, что все неустранимые сомнения, неясности и противоречия налогового законодательства толкуются в пользу плательщика налогов (п. 7 ст. 3 НК РФ).

Исходя из этого самые настойчивые из них имеют шанс победить дело в суде.

Возмездность кроме этого требует отдельного пояснения. Пункт 1.1 ст. 259 НК РФ недвусмысленно устанавливает, что амортизационная премия не используется к главным средствам, взятым бесплатно.

Возмездность (безвозмездность) — понятие неспециализированной теории гражданского права, которое и должно в этом случае применяться, потому, что отсутствует его определение намерено в налоговых целях.

Безвозмездной в чистом виде являются только сделка дарения, которая, кстати, между юрлицами (плательщиками налога на прибыль) запрещена, и соглашение безвозмездного пользования. Безвозмездность иных способов получения главных средств — вопрос спорный.

Осуществляющие контроль органы отождествляют возмездность с наличием затрат, характерным примером отсутствия которых Министерство финансов вычисляет получение ОС в качестве вклада в уставный капитал. На эту тему имеем в наличии

пара писем Министерства финансов.

Так, в письме от 17.04.2006 N 03-03-04/1/349 сообщается: чтобы воспользоваться амортизационной премией, налогоплательщику нужно произвести затраты на капитальные вложения. Потом Министерство финансов призывает на помощь ст. 1 закона от 25.02.1999 N 39-ФЗ Об инвестиционной деятельности в РФ, осуществляемой в форме капитальных вложений, в соответствии с которой капитальными вложениями будут считаться инвестиции в главный капитал (главные средства), а также затраты на новое строительство, расширение, техническое перевооружение и реконструкцию действующих фирм, приобретение автомобилей, оборудования, инструмента, инвентаря, проектно-другие затраты и изыскательные работы.

Из этого делается вывод, что организация, взявшая главные средства в качестве вклада в уставный капитал, не произвела затрат на их приобретение и исходя из этого не вправе воспользоваться льготой, предусмотренной п. 1.1 ст. 259 НК РФ. Подобная аргументация сохраняется и в письме от 16.05.2006 N 03-03-04/1/145.

Согласно точки зрения Министерства финансов, в случае если организация взяла главное средство в качестве вклада в уставный капитал, то она не произвела затрат на его приобретение. Исходя из этого воспользоваться льготой не имеет права.

К тому же, внесение ОС в уставный капитал, равно как и любого другого имущества (имущественных прав), порождает у организации-получателя обязанность дать встречное выполнение. самоё материальное выражение для того чтобы встречного выполнения имеет обязанность по перечислению части прибыли, наступающая при определенных условиях. Тот факт, что получение встречного выполнения ставится в зависимость от наступления тех либо иных условий (наличие прибыли, ответ о ее распределении), не говорит о общества отношений и безвозмездности учредителя, а выступает естественным поручителем правоспособности и экономической стабильности юрлица, т.е. поручителем прав его кредиторов.

Конечная цель соучредителя — получение экономической пользы от участия в юридическом лице, которая будет прямо пропорциональна размеру внесенного вклада. Возможно ли в этом случае говорить о безвозмездности? Помимо этого, будем помнить, что возмездность взаимоотношений при сложившихся условиях гражданского оборота считается такой изначально, а вот обратное должно быть прямо установлено или направляться из законодательства.

Исходя из этого возможно высказать предположение, что в следствии формирования судебной практики, как это неоднократно бывало, непременно нам будет предоставлено новое разъяснение Министерства финансов, не относящее вклад в уставный капитал к безвозмездному получению имущества. на что до тех пор пока имеется все основания сохранять надежду. До этого момента плательщик налогов, не ощущающий в себе силы стать первопроходцем, обязан не забывать, что амортизационная премия к главным средствам, взятым в качестве вклада в уставный капитал, не используется.

Кроме рассмотренной категории имущества, Министерство финансов выделяет еще одну, к которой использование льготы п. 1.1 ст. 259 НК РФ нереально. Это имущество, переданное в лизинг.

В целях главы 25 НК РФ оно не есть главным средством, следовательно, амортизационная премия по нему не используется (письмо Министерства финансов России от 29.03.2006 N 03-03-04/2/94).

Отметим, что под главным средством в целях главы 25 НК РФ понимается часть имущества, применяемого в качестве средств труда для реализации и производства товаров (исполнения работ, оказания услуг) либо для управления организацией (п. 1 ст. 257 НК РФ).

Исходя из этого, Министерство финансов уверен в том, что все главные средства, учтенные на счете 03 Прибыльные вложения в материальные сокровища, т.е. предназначенные для предоставления организацией за плату во временное пользование, не смогут рассматриваться для целей налогообложения прибыли как капитальные вложения (письмо Министерства финансов России от 29.03.2006 N 03-03-04/2/94). В соответствии с изложенной позицией амортизационная премия может использоваться только к главным средствам, учитываемым на счете 01 Главные средства .

Так, в отношении имущества, передаваемого в лизинг, складывается некая двойная мораль. С одной стороны амортизация на него начисляется, но амортизация в виде премии по п. 1.1 ст. 269 НК РФ включаться в затраты не имеет возможности.

Такая смысловая нагрузка указанной нормы со стороны законодателя, мягко говоря, вызывающа большие сомнения.

Министерство финансов не разрешает использовать амортизационную премию к цене имущества, передаваемого в лизинг. Но простая амортизация по нему начисляется на неспециализированных основаниях.

В письме от 06.05.2006 N 03-03-04/2/132 Министерство финансов корректирует собственную позицию, позволяя понять, что принципиальным есть все же право выкупа лизингового имущества. В случае если такового в соглашении не предусмотрено, то применение амортизационной премии лизингодателем допускается в общеустановленном порядке.

Осуждённый на таких условиях соглашение лизинга ближе к аренде как соглашение предоставления имущества за плату во временное пользование.

По поводу аренды Министерство финансов комментирует еще последовательность серьёзных вопросов применения амортизационной премии. Каков порядок ее применения применительно к неотделимым улучшениям переданного в аренду имущества?

В отношении амортизации капитальных вложений в объекты фундаментальных средств Законом N 58-ФЗ внесены трансформации, вступившие в силу 1 января 2006 г.

— капитальные вложения, цена которых возмещается арендатору арендодателем, амортизируются арендодателем;

— капитальные вложения, произведенные арендатором с согласия арендодателя и цена которых не возмещается арендодателем, амортизируются арендатором в течение срока действия контракта аренды.

Не обращая внимания на существование категории улучшений, каковые амортизируются арендатором, Министерство финансов уверен в том, что основания для применения им амортизационной премии по подобным объектам главных средств отсутствуют (письма Министерства финансов России от 15.11.2006 N 03-03-04/1/759 и от 20.10.2006 N 03-03-04/1/703).

Отсутствуют основания, по всей видимости, и у арендодателя, потому, что для него эти объекты будут бесплатно взятыми, поскольку цена таковых им не возмещается. Другими словами фактически это указывает, что по таковой категории ОС, как улучшения снятого в аренду имущества, цена которых не возмещается, право на использование премии реализовано быть не имеет возможности.

Разберем на конкретном примере расчет амортизационной премии и появляющиеся вопросы.

ООО в марте 2006 г. предоставило в аренду прокатный стан начальной ценой 1 200 000 руб. Арендатором были произведены работы по модернизации неспециализированной ценой 100 000 руб.

Срок нужного применения в следствии модернизации не изменился и образовывает 120 месяцев (10 лет). В июле модернизированный прокатный стан был принят арендодателем к бухучёту и практически открыт. В соответствии с условиями контракта аренды стана цена всех доработок оборудования компенсирована арендатору в том же месяце.

С августа ООО начало осуществлять амортизацию модернизированного стана. Наряду с этим оно воспользовалось правом, предусмотренным п. 1.1 ст. 259 НК РФ.

В состав затрат в августе была включена сумма в размере 10 000 руб.

Предстоящая амортизация, осуществляемая ООО, например, линейным способом, производится в такой последовательности:

К (норма амортизации) = (1/n) х 100 = 1/120 мес. х 100 = = 0,833%.

Норма амортизации будет использоваться к начальной цене главного средства, определяемой как 1 200 000 + (100 000 — — 10 000) = 1 290 000 руб.

Соответственно, с сентября ежемесячно в состав затрат будет включаться сумма в размере 10 745,7 руб. (1 290 000 руб. х К =

= 1 290 000 руб. х 0,833%).

Из этого примера очевиден кроме этого следующий принцип: при расчете суммы амортизации по окончании применения амортизационной премии начальная цена значительно уменьшается на величину амортизационной премии (абз. 4 п. 2 ст. 259 НК РФ).

Обращаем внимание, что п. 1.1 ст. 259 НК РФ введен в воздействие с 1 декабря 2006 г. Соответственно предусмотренная им льгота возможно применена лишь в отношении объектов, введенных в эксплуатацию не ранее декабря 2005 г. И это логично, поскольку амортизация начисляется и соответственно появляется право на амортизационную премию с 1-го числа следующего месяца — 1 января 2006 г. К подобному выводу приходит и Министерство финансов в письме от 04.08.2006 N 03-03-04/1/619.

Отметим, что с 1 января 2007 г. получила юридическую силу новая редакция п. 1.1 ст. 259 НК РФ, которая разрешает использовать амортизационную премию и при реконструкции .

Применить льготу при реконструкции, совершённой в 2006 г. организация может при составлении налоговой декларации по налогу на прибыль за 2006 г.

Источник: www.financial-lawyer.на данный момент

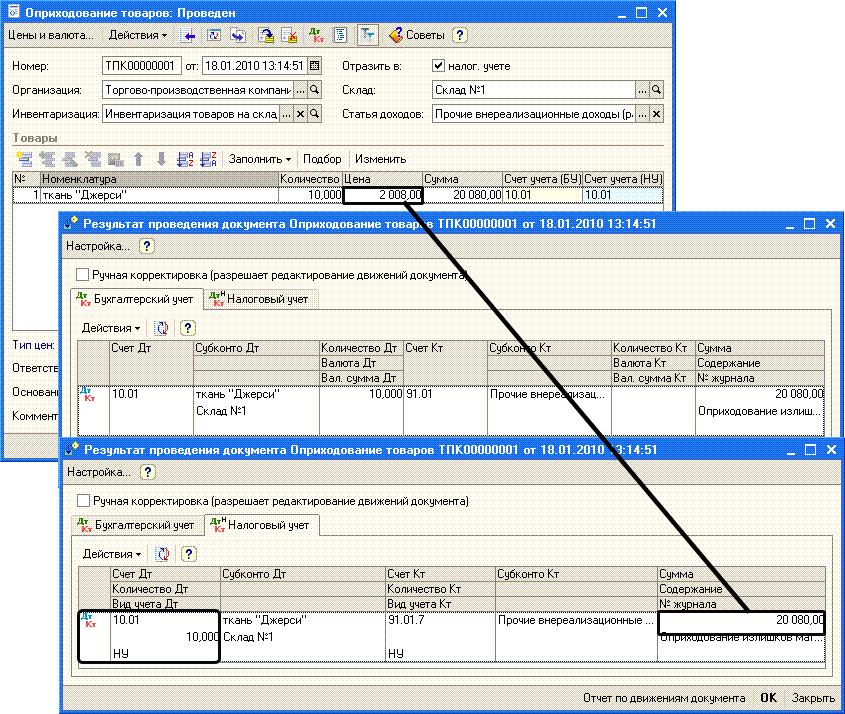

Урок № 33. Амортизационная премия

Интересные записи

Похожие статьи, которые вам, наверника будут интересны:

-

Как определить амортизационную группу

В работе каждого предприятия либо организации употребляются главные средства. каковые являются частью имущества организации, применяемые в качестве…

-

Что такое амортизационный фонд

6. Амортизация: методы и сущность начисления. Амортизация — это процесс постоянного перенесения цены главных производственных фондов на создаваемую…

-

К какой амортизационной группе относится кондиционер

К какой амортизационной группе относится кондиционер? Громадное чи сло бухгалтеров задаются таким вопросом, к сожалению ответ не всегда возможно отыскать…

-

К какой амортизационной группе относится компьютер

Как направляться учитывать системный блок и монитор: как один объект главных средств либо в качестве независимых объектов Ответ: ПК согласится комплексом…

-

Как определить амортизационную группу по коду окоф

Главное назначение классификаторов пребывает в том, дабы автоматизировать работу с документами. Для поиска, сортировки, обработки употребляются особые…

-

Приложение «сбербанк онлайн» получило премию «банк года» от banki.ru в номинации «мобильный банк»

Редакция Банкир.Ру выбрала лучшим мобильным банком 2016 года приложение «Сбербанк онлайн». Премия была вручена сейчас на 10-й юбилейной церемонии «Банк…