Методика анализа денежного состояния предприятия

Методика анализа денежного состояния предприятия

Часто бывает необходимо сделать анализ денежно экономический анализ предприятия, дабы принимать верные ответы в будущем. Но единая методика анализа денежного состояния предприятия в Российской Федерации не утверждена. И однако, делать анализ денежного состояния довольно часто требует буква закона. В большинстве случаев этим занимаются денежные аналитики.

Финанализ входит в сферу заинтересованностей бухгалтеров, экономистов, опытных аудиторов, конкурсных арбитражных управляющих, и самих собственников бизнеса.

К примеру, вы арбитражный управляющий либо сотрудничаете с ним, и по закону РФ №6-ФЗ от 08.01.1998 года «О несостоятельности (банкротстве)», вам нужно совершить анализ денежного экономического состояния предприятия – банкрота. Сходу появляется вопрос, какую забрать методику для анализа и где её отыскать ?

Какую методику анализа денежного состояния предприятия выбрать?

В большинстве случаев поступают так – в сети ищут пример денежного анализа компании, либо просматривают особые книги по анализу. Еще имеется большое количество сайтов с рефератами по финанализу вызывающего большие сомнения качестваОт подходов и обилия методик, коэффициентов и различных названий, голова может пойти кругом. В данной статье мы дадим несложную структуру методики анализа денежного состояния предприятия.

В качетсве примера заберём анализа предприятия в стадии конкурсного управления.

Определимся с целями. Отечественная задача будет – это выполнить требования статей 62 и п.1 статьи 61 закона, вышеупомянутого. И распознать показатели фиктивного и преднамеренного банкротства, хватает ли имущества для выплаты всех затрат, и дать оценку удовлетворительна структура баланса либо нет.

Вы имеете возможность отступать от обрисованной структуры и поменять методику анализа денежного состояния предприятия. Сперва необходимо собрать нужную первичную данные – организовать информационную базу для анализа. Потребуется денежная отчетность компании за пара отчетных периодов, в большинстве случаев берем за три года – бухгалтерский Баланс, отчет о убытках и прибылях, и расшифровки кредиторской, бюджетной задолженностей.

1. Делаем анализ ликвидности посредством агрегированного (укрупненного) баланса. взятого сложением родных по экономическому смыслу строчков бухгалтерского баланса. Необходимо узнать, в какой степени обязательства организации в пассивах покрываются активами по балансу, с учетом сроков изменения активов в финансовые средства.

Пример агрегированного баланса для анализа ликвидности

Видим, что баланс предприятия, в этом случае, неликвиден и должник на данный момент не в состоянии рассчитаться по взятым на себя обязательствам, кроме того при продажи медлительно реализуемых активов. В отечественной методике методике анализа мы разбираем причины неплатёжеспособности и финансовое состояние этого предприятия, с учетом конкретной специфики его бизнеса.

2. Наблюдаем тенденцию трансформации валюты баланса – итоговой суммы активов, равной пассивам, и очищенных этих показателей на величину убытков. Отсутствие роста валюты баланса уже есть отрицательной тенденцией. На графике видим что валюта баланса понижается:

Динамика валюты баланса предприятия

По такому же принципу строим график динамики убытков, если они имеется. В этом случае убытки растут, перед нами предприятие – банкрот. Проводим анализ активов баланса. используем вертикальный анализ. наблюдаем динамику удельного веса внеоборотных активов во всех активах и сопоставляем эту долю с оборотным капиталом:

Структура активов предприятия

3. По аналогии строим график и разглядываем структуру оборотных активов , разбираем в динамике, и – за счет чего случились трансформации, делаем выводы. После этого делаем итоговые выводы о денежной структуре активов организации, и об трансформациях структуры оборотных средств со временем.

4. На следующем этапе методики анализа денежного состояния совершим анализ пассива баланса. Отечественная цель, во-первых

проанализировать структуру пассивов предприятия, и соотношение собственных и заемных средств. Во-вторых, разглядеть полные и относительные трансформации собственных и заемных средств, после этого перейти к анализу задолженности по кредиту. Выстроим график динамики задолженности по кредиту и таблицу, которая детализирует её структуру.

Сделаем выводы о громаднейшем весе в ее структуре, что стоит на втором месте и без того потом.

5. Делаем выводы по итогам рассмотрения пассивов. о хватает ли собственных средств предприятия, об трансформациях этого показателя, обстоятельствах этих трансформаций, источниках за счет чего пополняются оборотные средства и соотношении собственного и заемного капитала.

6. На следующем этапе делаем анализ денежных результатов предприятия. Строим таблицу для анализа динамики этих показателей. Делаем выводы о динамике прибыли либо убытков, это увязывается с анализом активов баланса предприятия.

Выявляем обстоятельства роста либо понижения прибыли либо убытков.

7. Следующий этап в методике анализа денежного состояния предприятия – это анализ рентабельности. Разбираем, сколько прибыли либо убытка предприятие приобретало с каждого рубля положенного в его активы. Для этого вычислим коэффициенты рентабельности и совершим их анализ в динамике.

Результаты расчета коэффициентов рентабельности

8. Дополнительно вычислим коэффициент денежной независимости и коэффициент самофинансирования, коэффициент денежной напряженности, и коэффициент имущества производственного назначения. Их анализ комфортно проводить в динамике посредством такой же таблицы.

9. Следующим этапом в методике сделаем платёжеспособности и анализ ликвидности. для этого вычислим коэффициент безотносительной ликвидности

10. Делаем выводы о способности либо неспособности покрытия оборотными средствами предприятия его обязательств. Раздельно анализируется степень полной ликвидности

11. Делаем итоговый анализ денежной устойчивости организации с выводами о обстоятельствах низкой либо высокой степени данной устойчивости, и как организация зависит от внешних кредиторов, как она обеспечено собственными средствами, производственным имуществом. Делаем выводы об трансформациях денежной устойчивости со временем.

12. В зависимости от задач, каковые стоят перед вашим денежным анализом, собственную методику анализа денежного состояния предприятия вы имеете возможность корректировать и дополнять. Потом мы применим способы из законодательства о банкротстве. Дабы проверить, есть либо нет структура баланса неудовлетворительной, посчитаем коэффициенты текущей обеспеченности и ликвидности собственными средствами. на основании установленных в нормативных документах формул.

По итогам расчета сделаем вывод об удовлетворительности структуры баланса либо нет и о степени платежной способности.

13. Потом оценим, может ли организация повысить собственную платежеспособность, для этого вычислим коэффициент восстановления платежной способности и разглядим его изменение в таблице. Проанализируем таблицу и сделаем вывод. в случае если организация неплатежеспособна, то сможет ли она самостоятельно её вернуть.

14. Определим, имеется либо нет показатели фиктивного и преднамеренного банкротства, для чего вычислим последовательность коэффициентов, и выстроим график с динамикой этих коэффициентов. На основании этого сделаем выводы о присутствии либо нет показатели фиктивного и преднамеренного банкротства.

Выводы по итогам анализа денежно экономического состояния предприятия

В заключении всей методики анализа денежного состояния предприятия сделаем итоговые выводы. На отечественный взор, это самый серьёзный из всех этапов. Необходимо объединить выводы, сделанные выше на каждом из этапов методики анализа, проанализировать их связь, и дать заключение о денежном положении предприятия.

Выводы определяются целями анализа, в этом случае проводился анализ предприятия – банкрота арбитражным управляющим.

Заключение должно содержать самое ответственное, что удалось распознать на протяжении анализа активов, пассивов, денежных результатов, платежной способности. Делаются выводы о возможностях развития предприятия и даются предложения о способах и методах его денежного оздоровления, в случае если такое вероятно.

Источник: www.finanaliz.ru

Финансовый анализ отчетности компании

Интересные записи

- Как узнать себестоимость церковных свечей

- Нормы расхода топлива: как безопаснее списать гсм

- Амнистия капитала: есть ли справедливость?

Похожие статьи, которые вам, наверника будут интересны:

-

Для чего нужен финансовый анализ

Для действенного управления финансами организации нужно систематически проводить денежный анализ. Чтобы ответить на вопрос: Для чего нужен денежный…

-

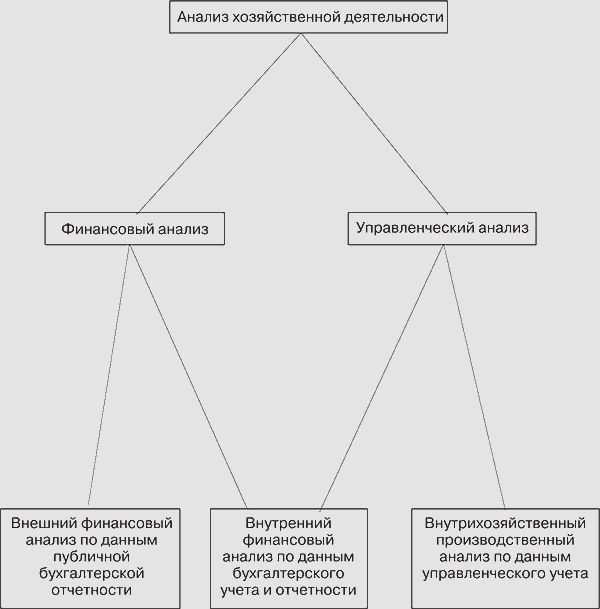

Глава 15. основы финансового анализа

Одним из главных направлений денежного управления деятельностью организации есть анализ ее денежного состояния. Денежное состояние организации…

-

Финансовая устойчивость предприятия

Ф инансовая устойчивость предприятия есть залогом выживания компании на рынке. Стабильные, сильные и устойчивые фирмы имеют больше преимуществ в борьбе…

-

Популярные ответы Похожие ответы Становление рыночной экономики, появление денежных рынков, приоритет денег объективно содействовали формированию для…

-

Как провести экспресс-анализ финансового состояния предприятия

И без того, прежде всего при проведении экспресс-анализа денежного состояния предприятия нужно распознать проблемные статьи баланса компании, просмотреть…

-

Как сделать анализ финансового состояния предприятия

11.06.2013 Павел Карнаухов Хороший сутки, дорогие читатели моего блога. Сейчас я посвящаю собственную статью своим сотрудникам по цеху. Хочется…