По закону при покупке жилья (а также в ипотеку) вы имеете возможность взять обратно часть суммы. Если вы официально трудоустроены и платите подоходный налог, вы имеете право вернуть себе его при приобретения квартиры, но в размере не более 13% от цены жилья.

Как вернуть 13 процентов от приобретения квартиры

Вернуть 13% возможно в определенных случаях

В каких случаях это вероятно?

- При покупке квартиры, частного дома, помещения в общежитии либо же доли.

- При покупке почвы, на которой после этого планируется постройка дома.

- При покупке жилья в ипотеку либо строительство с ипотечным кредитом.

- Если вы израсходовали средства на ремонт жилья, купленного у застройщика без отделки.

- В сети имеется большое количество информации о том, как вернуть 13 процентов от приобретения квартиры.

Но имеется кое-какие нюансы, каковые полезно было бы знать. Вы не сможете вернуть деньги, в случае если берёте недвижимость у родственников, супруга/жены либо работодателя. Нужно не забывать, что нельзя получать вычет на бесконечное количество покупаемых объектов. Существует лимит.

Если вы уже брали квартиру до 1 января 2014 года и вернули часть суммы, значит при покупке следующего жилья вы уже не сможете вернуть себе подоходный налог.

Лимит на возврат налога образовывает 2 млн рублей. Имеется в виду, что с 2014 года один человек может вернуть сумму, не превышающую 260 тысяч рублей, независимо от того, сколько квартир он приобрел и за какую цена, эта сумма не может быть превышена. К примеру, гражданин N в 2014 году купил жилье, заплатив за него 3 млн рублей, а после этого еще помещение в общежитии за 500 тысяч рублей.

Он может вернуть налог только с 2 млн рублей.

Либо же гражданка R купила в 2014 году квартиру за 1 млн рублей и помещение в общежитии за 500 тысяч рублей. Она может вернуть деньги суммой 1 млн*13%=130 тысяч рублей, а после этого оформить возврат налога и на помещение 500 тысяч*13%= 65 тысяч рублей, поскольку совместно оба вычета составляют сумму меньшую допустимых 260 тысяч на человека. Само собой разумеется, все это при условии, что ранее до 2014 года гражданка R вычет за другие объекты не получала.

Как вернуть часть суммы по окончании приобретения жилья?

Прежде всего нужно собрать пакет документов

Многие опасаются процесса возврата налога, поскольку не знают, что и куда нести. В действительности все не так страшно, как думается. Работники налоговой администрации всегда сталкиваются с этим и проконсультируют вас.

В случае если времени неизменно куда-то ходить нет, возможно взять консультацию по телефону либо в сети. Но, само собой разумеется, собирать документы и подавать их придется самому личного.

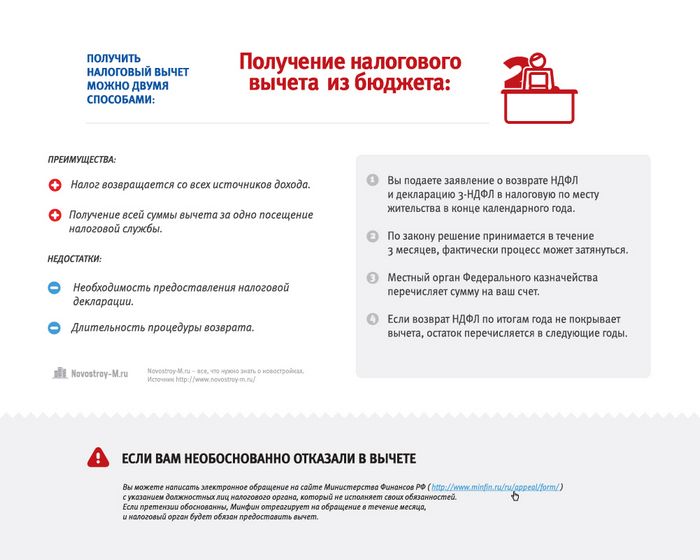

Существует два метода вернуть налог: взять деньги одной суммой либо же в течении года частично приобретать эту сумму на работе, не выплачивая подоходный налог. И в том и другом случае пригодятся документы:

- Паспорт получателя

- Свидетельство право собственности

- Бумаги, подтверждающие ваши траты

- Декларация 3-НДФЛ

- Заявление от вашего имени на возврат подоходного налога

- Выписка с лицевого счета, в случае если деньги будут поступать на вашу зарплатную карту

В случае если имеется какие-то расписки от продавца, что он получил от вас деньги, квитанции, банковский выписки, берите все. Лучше забрать что-то лишнее, чем ехать опять за документами. Заявление возможно заполнить конкретно в налоговой администрации либо же дома, забрал бланк с собой.

Декларацию при жажде вы имеете возможность заполнить сами. В сети имеется сайты с подробной инструкцией и бланком.

В то время, когда все документы уже у вас на руках, возможно смело подавать их в налоговую администрацию по адресу вашей регистрации (а не по адресу приобретённого жилья).

Если вы приобрели квартиру раньше и наряду с этим не взяли вычет, вы имеете право сделать это на данный момент. Но вернуть налог сходу возможно только за прошедших года, остаток переносится в будущем году.

Процедура возврата налога

занимает 2-4 месяца, поскольку требуется время, дабы проверить поданные вами документы.

Ветхие и новые правила

С 1 января 2014 года правила, касающиеся выплаты вычета, были частично поменяны. Новшества заключаются в следующем:

- Правило однократности отменено, возврат налога делается многократным. Сейчас вернуть часть суммы возможно при покупке нескольких квартир (либо домов), но ограничение в 2 млн рублей никто не отменял. Исходя из этого в сумме вычет не имеет возможности быть больше эту сумму.

- Лимит возвращенных денег определяется не на жилье, а на человека. какое количество бы квартир ни было приобретено, 260 тысяч рублей – это сумма, которую нельзя превышать при возврате денег одному человеку, приобретшему одну либо нескольких квартир в зависимости от их стоимости, в то время как раньше возврат совершался только на приобретение одного объекта.

- В случае если квартира куплена в ипотеку, то клиент может рассчитывать на возврат денег не только с учетом цены жилья, но и всех выплаченных процентов. Таковой вычет сейчас также имеет лимит, в то время как раньше ограничений не было. Данный лимит образовывает 3 млн рублей.

Приведем пара примеров. Иванов Иван Иванович в 2010 году приобрел квартиру, заплатив за нее 1 млн рублей, и ему был возвращен подоходный налог 1млн*13%=130 тысяч рублей. По окончании 1 января 2014 года он снова берёт жилье за 1,5 млн рублей, но дополучить остаток вычета (еще 130 тысяч рублей) он уже не сможет.

В январе 2014 года Петрова Екатерина Ивановна приобрела квартиру за 1,8 млн рублей, а после этого в августе 2014 года купила помещение ценой 600 тысяч рублей. В 2015 году Петрова Е.И. может вернуть часть суммы, не превышающую 2 млн рублей, 1,8 млн за квартиру (1,8млн*13%=234 тысячи рублей) и после этого еще добрать 200 тысяч за помещение (200тысяч*13%=26 тысяч рублей).

Сложные случаи

Дабы разобраться в данном вопросе необходимо обратиться к специалистам

Разглядим кое-какие случаи, каковые смогут привести к затруднению. В то время, когда речь заходит о долевой собственности, соответственно появляется вопрос, кто и какую сумму может вернуть. Налоговый вычет возможно взять из расчета доли получателя. Один хозяин не имеет возможности взять деньги за другого.

Это не касается тех случаев, в то время, когда на приобретение доли был составлен отдельный соглашение.

В случае если приобретение жилья совершена до 2014 года, учитывается ограничение в 2 млн рублей на один приобритаемый объект. В случае если жилье приобрели в2014 году и позднее, вычет рассчитывается, исходя из затрат человека, но не более 2 млн рублей. К примеру, Кукушкина Н.С. и Васильев Н.П. в 2012 году приобрели дом. Он стоит 4 млн рублей.

Часть каждого хозяина образовывает 1/2, но Кукушкина Н.С. ранее уже приобретала вычет на покупаемое жилье. В этом случает Васильев Н.П. в праве взять сумму 4млн*1*13%=260 тысяч рублей. Кукушкина Н.С. вычет не приобретает и не имеет возможности передать это право второму обладателю.

В случае если собственниками являются несовершеннолетние дети, в этом случае родители, участвующие в приобретении, смогут взять вычет за ребенка. К документам необходимо приложить прошение о распределении вычета детей/ребенка между родителями (в случае если в приобретении участвуют оба родителя). Затем ребенок будет иметь право приобретать вычет в будущем при покупке второй недвижимости.

К примеру, жены Огоньковы М.И. и В.А. и их несовершеннолетние дети Огоньковы А.В. и К.В. в 2014 году купи квартиру за 3 млн рублей. Любой имеет долю в размере ј. В случае если никто из супругов ранее не получал вычет и оба они официально трудоустроены, любой из них приобретает вычет из расчета их доли, но не более 2 млн рублей на человека 3млн*1/4*13%= 97500 рублей. Кроме этого они смогут взять вычет за собственных детей, распределяя их, как им комфортно.

Один муж может взять вычеты обоих детей либо любой родитель приобретает вычет за одного ребенка.

Как вернуть подоходный налог НДФЛ 13% с приобретения жилья? Поведает материал:

Поведайте приятелям! Поделитесь с приятелями! Напишите об этом материале в социальной сети посредством кнопок ниже.

Громадное благодарю!

Источник: juristpomog.com

Могут ли получить налоговый вычет оба супруга при покупке квартиры

Интересные записи

- Как получить материнский капитал 2013

- Как провести анализ финансово хозяйственной деятельности предприятия

- Как зайти на вебмани

Похожие статьи, которые вам, наверника будут интересны:

-

Сколько раз можно вернуть 13 процентов

Имущественный налоговый вычет в 2014 году. Нужно подчернуть, что большинство нормативов, каковые касаются получения вычета при покупке квартиры осталось…

-

Как получить компенсацию за покупку квартиры

Российское законодательство предоставляет гражданам РФ возможность значительно облегчить бремя ипотеки либо же сократить фактические затраты на…

-

Как вернуть 13 процентов за квартиру?

С каждым годом с подъёмом уровня благосостояния россиян, растёт спрос на жильё. Каждый день тысячи людей реализовывают и берут коттеджи, квартиры, дома….

-

С чего можно вернуть 13 процентов

Налоги возможно вернуть — налоговый вычет Публикацию подготовили Анна Корешкова, юрист Татьяна Ларина, редактор отдела рабочий информации Налоги нужно…

-

Материнский капитал на покупку квартиры или её доли — главные правила использования сертификата

Материнский капитал — значительная помощь от страны. Практически ежегодно закон о домашнем капитале редактируется, принимаются поправки, сама сумма…

-

Любой человек обязан уплачивать налоги на любую приобретаемую прибыль, к такой относится и доход от продажи жилья. Размер налога, как и в каждый ситуации…