Возможности бесплатной медицины в современной России очень сильно ограничены. Большая часть важных операций, требующих применения передовых разработок, материалов и современных инструментов, осуществляются на платной базе. Приобретение медицинских препаратов и лекарств кроме этого достаточно затратное дело.

Лечение зубов, хоть и не относится к дорогостоящим видам операций, оно может стать обстоятельством больших материальных затрат. Но, современное российское налоговое законодательство разрешает часть этих затрат вернуть обратно. Обращение не идёт о прямом субсидировании медицинского обследования, лечения либо приобретения лекарств.

Возврат части израсходованных на лечение средств осуществляется в виде определённых выплат, исчисляемых в зависимости от налоговых отчислений и стоимости лечения.

Кто может претендовать на налоговый вычет за лечение зубов?

Чтобы налоговая работа оформила вычет с уплачиваемого подоходного налога нужно соблюдение последовательности условий:

- За тот период, в котором производилось лечение зубов, должны были осуществляться выплаты подоходного налога и это должно быть подтверждено справкой формы 2НДФЛ. В случае если подтверждённого факта уплаты подоходного налога нет, то человек не сможет рассчитывать на компенсацию. Человек, претендующий на компенсацию, обязан практически понести денежные затраты и это должно быть подтверждено соответствующими документами.

- Никакие неподтверждённые затраты не смогут быть обстоятельством налогового вычета. Компенсация на уплачиваемый подоходный налог может распространяться не только на самого плательщика налогов, но и на участников его семьи. К примеру, в случае если ребёнку проводилось платное лечение зубов, исправление прикуса и без того потом, то налоговый вычет будет предоставлен полностью.

Взять компенсацию быть может, даже если стоматологические услуги выяснялись у доктора, занимающегося личной практикой. Необходимым условием есть наличие у него лицензии на право оказания аналогичных одолжений.

Расчёт налоговой компенсации за лечение зубов

Базой для исчисления налогового вычета помогает приобретения лекарств и реальная стоимость лечения, подтверждённая документально (справка о стоимости лечения с медучреждения, чеки на получаемые лекарства и другие денежные документы). Возврату подлежит величина, равная тринадцати процентам от данной суммы, другими словами размеру подоходного налога.

С каждой тысячи рублей,

израсходованной на лечение приобретение и зубов лекарств, государство вернёт в виде налоговых вычетов сто тридцать рублей.

Этот расчёт имеет пара ограничений

- Большая сумма компенсации не может быть больше суммарной величины подоходного налога, уплаченной за этот период. Другими словами, в случае если начисленная налоговая компенсация превышает сумму уплаченного подоходного налога за период, то возможно рассчитывать на возврат лишь суммы подоходного налога. Большая сумма, с которой предоставляется вычет, образовывает 120 тысяч рублей.

- Другими словами, в случае если лечение зубов потребовало большей суммы, то компенсация будет исчисляться лишь со 120 тысяч рублей, а все финансовые средства сверх неё компенсировать не удастся.

Прежде, чем подавать документы в налоговую прося о предоставлении вычета нужно убедиться, что данное лечение (либо операция) не относятся к дорогостоящим. В другом случае предоставление налогового вычета будет иметь последовательность изюминок.

Помимо этого, получаемые препараты и лекарства должны входить в особый список, утверждённый правительством. Лишь в этом случае возможно компенсировать затраты на их приобретение.

Документы для оформления налогового вычета

Для получения компенсации в налоговую администрацию по месту жительства направляться представить следующие документы:

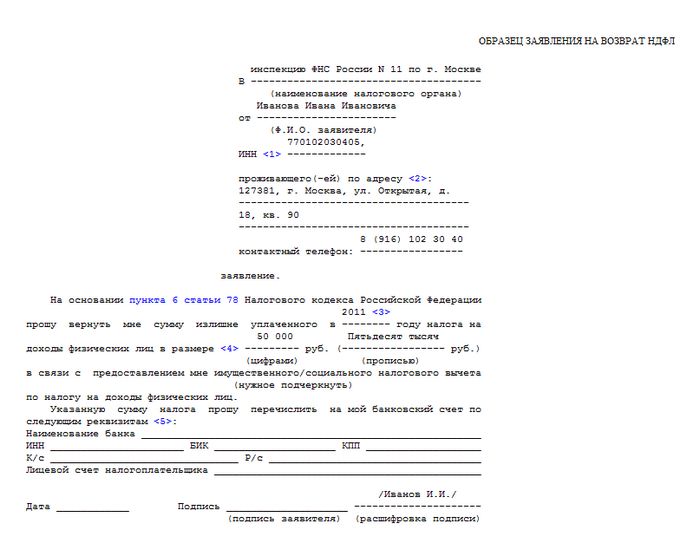

- Прошение о предоставлении компенсации за лечение зубов. Документы, подтверждающие личность плательщика налогов (паспорт). Свидетельство о браке либо рождении, в случае если оплачивалось лечение зубов у участников семьи плательщика налогов. Справка либо другой денежный документ, подтверждающий факт оплаты лечения и содержащий сумму, израсходованную на это. Соглашение на оказание стоматологических одолжений.

- Чеки на купленные лекарственные препараты. Копию документа, подтверждающего наличие у клиники (либо у частного лица) права на проведение соответствующего лечения. Справку, подтверждающую доходы и уплаченный налог за период, в котором проводилось лечение зубов.

- Банковские реквизиты для перечисления налоговой компенсации.

Пакет документов подаётся в налоговую работу по месту жительства до 30 апреля. Наряду с этим расчётным периодом будет являться целый прошедший год.

(1 votes, average: 5,00 out of 5)

Источник: bukva-zakona.com

КАК ПОЛУЧИТЬ НАЛОГОВЫЙ ВЫЧЕТ ЗА ЛЕЧЕНИЕ. Налоговый вычет ЗА ЛЕЧЕНИЕ ЗУБОВ

Интересные записи

Похожие статьи, которые вам, наверника будут интересны:

-

Налоги: как вернуть часть затрат за платное образование?

Социальный налоговый вычет предоставляется на суммы, израсходованные плательщиком налогов на собственный образование либо образование собственных…

-

С чего можно вернуть 13 процентов

Налоги возможно вернуть — налоговый вычет Публикацию подготовили Анна Корешкова, юрист Татьяна Ларина, редактор отдела рабочий информации Налоги нужно…

-

Как вернуть 13 процентов от покупки квартиры? старые и новые правила

По закону при покупке жилья (а также в ипотеку) вы имеете возможность взять обратно часть суммы. Если вы официально трудоустроены и платите подоходный…

-

Как получить компенсацию за лечение

За какое лечение возможно вернуть средства? Обновленный налоговый кодекс предоставляет гражданам возможность вернуть часть затрат на собственный лечение,…

-

За что можно вернуть 13 процентов

Возврат подоходного налога (НДФЛ) требует: Налоговую декларацию 3-НДФЛ ; Подтверждающие документы, перечень которых может расширятся в зависимости от…

-

Как защитить свой дом на 100 процентов

Методы защиты дома и имущества от воров смогут быть самыми разными, но в целом их возможно поделить на три категории: — пассивные меры безопасности; -…