Вступление

1. Коэффициент текущей ликвидности (коэффициент покрытия)

2. Коэффициент стремительной (промежуточной) ликвидности

3. Коэффициент безотносительной ликвидности

4. Маневренность собственных оборотных средств

5. Величина собственных оборотных средств

6. Часть оборотных средств в активах

7. Часть собственных оборотных средств в общей их сумме

8. Часть запасов в оборотных активах

9. Часть собственных оборотных средств в покрытии запасов

10. Коэффициент покрытия запасов

Перед тем как сказать о коэффициентах, отражающих ликвидность предприятия, полезно будет выяснить главные понятия, используемые при анализе ликвидности, и источники происхождения этого слова.

Термин “ликвидность” происходит от латинского“liquidus”. что переводится как текучий, жидкий, т.е. ликвидность дает тому либо иному объекту чёрта легкости перемещения, перемещения. Термин“ликвидитет” был заимствован из немецкого языка в начале ХХ в. и по существу употреблялся в банковском нюансе.

Так, под ликвидностью подразумевалась свойство активов к стремительной и легкой мобилизации . Главные моменты банковской ликвидности обнаружили собственный отражение в экономической литературе, начиная со второй половины ХХ в. в связи с убыточной деятельностью национальных банков, и с процессов образования коммерческих банков. К примеру, о важности соблюдения соответствия между сроками активных и пассивных операций с позиций ликвидности экономисты писали еще в конце ХIХ в.

Ликвидность — легкость реализации, продажи, превращения материальных либо иных сокровищ в финансовые средства для покрытия текущих денежных обязательств.

Ликвидность — свойство активов преобразовываться в деньги скоро и легко, сохраняя фиксированной собственную стоимость по номиналу.

Анализ ликвидности предприятия – анализ возможности для предприятия покрыть все его денежные обязательства.

Коэффициент ликвидности — показатель свойства компании своевременно делать собственные кратковременные денежные обязательства.

Ликвидность баланса предприятия — степень покрытия обязательств предприятия его активами, срок превращения которых в финансовую форму соответствует сроку погашения обязательств.

Риск ликвидности — риск, появляющийся при появлении затруднений с продажей актива. Риск ликвидности рассчитывается как отличие между подлинной ценой актива и его вероятной ценой с учетом комиссионных выплат.

Управление ликвидностью — деятельность предприятия по размещению средств, разрешающему в маленький период времени перевоплотить активы в финансовые средства.

Коэффициент текущей ликвидности.

— Дает неспециализированную оценку ликвидности активов, показывая, сколько рублей текущих активов предприятия приходится на один рубль текущих обязательств.

Логика исчисления данного показателя содержится в том, что предприятие погашает кратковременные обязательства по большей части за счет текущих активов; следовательно, в случае если текущие активы превышают по величине текущие обязательства, предприятие может рассматриваться как удачно функционирующее (по крайней мере теоретически).

Размер превышения и задается коэффициентом текущей ликвидности. Значение показателя может варьировать по видам и отраслям деятельности, а его разумный рост в динамике в большинстве случаев рассматривается как благоприятная тенденция.

В западной учетно-аналитической практике приводится критическое нижнее значение показателя — 2; но это только ориентировочное значение, говорящее о порядке показателя, но не на его правильное нормативное значение.

Формула расчета коэффициента текущей ликвидности выглядит так:

где ОбА -оборотные активы. принимаемые в расчет при оценке структуры баланса — это результат второго раздела баланса формы № 1 (строка 290) за вычетом строчка 230 (дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев по окончании отчетной даты).

КДО — кратковременные долговые обязательства — это результат четвертого раздела баланса (строка 690) за вычетом строчков 640 (доходы будущих периодов) и 650 (резервы грядущих платежей и расходов).

Коэффициент стремительной (промежуточной) ликвидности.

По смысловому назначению показатель подобен коэффициенту текущей ликвидности ; но исчисляется по более узкому кругу текущих активов, в то время, когда из расчета исключена наименее ликвидная их часть — производственные запасы.

Логика для того чтобы исключения состоит не только в намного меньшей ликвидности запасов, но, что значительно более принципиально важно, и в том, что финансовые средства, каковые возможно выручить при вынужденной реализации производственных запасов, мо-гут быть значительно ниже затрат по их приобретению.

В частности, в условиях рыночной экономики обычной есть обстановка, в то время, когда при ликвидации предприятия выручают 40% и менее от учетной цены запасов. В западной литературе приводится ориентировочное нижнее значение показателя — 1, но эта оценка кроме этого носит условный темперамент.

Помимо этого, разбирая динамику этого коэффициента, нужно обращать внимание и на факторы, обусловившие его изменение.

Формула расчета коэффициента стремительной ликвидности выглядит так:

Где, ОА – Оборотные активы, З – запасы,КП – кратковременные пассивы

Так формула расчета этого показателя складывается так: (Кбл = отношение готовой продукции и товаров для перепродажи, дебиторской задолженность (платежи по которой ожидаются в течение 12 месяцев по окончании отчетной даты, кратковременных денежных вложений (ф.1 стр. 250) и денежных средств (ф.1 стр. 260) к итогу четвертого раздела баланса (стр. 690) за вычетом

доходов будущих периодов (стр. 640) и резервов грядущих платежей и расходов (стр.650).

Коэффициент полной ликвидности ( платежной способности)

есть самый жёстким критерием ликвидности предприятия; показывает, какая часть кратковременных заемных обязательств возможно при необходимости погашена срочно.

Рекомендательная нижняя граница показателя. приводимая в западной литературе, —0,2.

В отечественной практике фактические средние значения рассмотренных коэффициентов ликвидности, в большинстве случаев, существенно ниже значений, упоминаемых в западных литературных источниках. Потому, что разработка отраслевых нормативов этих коэффициентов — дело будущего, на практике нужно проводить анализ динамики данных показателей, дополняя его сравнительным анализом дешёвых данных по фирмам, имеющим подобную ориентацию собственной хозяйственной деятельности.

Формула расчета коэффициента безотносительной ликвидности выглядит так:

Где, ДС – Финансовые средства,КП – кратковременные пассивы

Формулу расчета этого показателя возможно представить как отношение стр. 260 (Финансовые средства) к итогу четвертого раздела баланса (стр. 690) за вычетом доходов будущих периодов (стр. 640) и резервов грядущих платежей и расходов (стр.650)

Маневренность собственных оборотных средств.

Коэффициент маневренности собственных оборотных средств. Этот коэффициент показывает, какая часть количества собственных оборотных средств (в особой литературе их время от времени еще именуют функционирующим, либо трудящимся, капиталом) приходится на самая мобильную составляющую текущих активов — финансовые средства. Определяется он отношением величины количества денежных средств к величине собственных оборотных средств (разность текущих пассивов и активов).

При применении данного коэффициента в экономическом анализе нужно не забывать о его ограниченности. В условиях еще далекой от стабильности русском экономики (под стабильностью направляться осознавать в первую очередь наличие стабильных правовых и экономических условий: нормативной базы, налогового механизма, ценовых пропорций и т. п.) к данному коэффициенту направляться относиться с громадной осторожностью.

Только по мере того, как в стабильных условиях сложатся обычные, обусловленные спецификой разглядываемого вида деятельности пропорции и структурные соотношения в источниках и имуществе финансирования, данный показатель начнет покупать аналитическую сокровище. В первую очередь он будет выступать как индикатор трансформаций условий поступления денежных их расходования и средств.

Уменьшение этого коэффициента показывает на вероятное замедление погашения дебиторской задолженности либо ужесточение условий предоставления товарного кредита со подрядчиков и стороны поставщиков, а повышение говорит о растущей возможности отвечать по текущим обязательствам. Имеется и второй подход к оценке маневренности функционирующего капитала.

К примеру, коэффициент маневренности рекомендуется определять как частное от деления цены запасов и долговременной дебиторской задолженности (со сроком погашения более одного года с даты отчета) на величину собственных оборотных средств. При таковой схеме рдсчета коэффициент маневренности собственных оборотных средств показывает, какую долю их количества составляют слабо мобильные текущие активы.

* См. Донцова Л. В. Никифоров Н. А. анализ и Составление годовой бухгалтерской отчетности. М: ИКИ ДИС, 1977. С. 43.

Значение коэффициента маневренности собственных оборотных средств зависит от характера деятельности предприятия: в фондоемких производствах его обычный уровень должен быть ниже, чем в материалоемких.

Формула расчета коэффициента маневренности собственных оборотных средств выглядит так:

где, ДС — финансовые средства ,ФК — функционирующий капитал — отличие между текущими пассивами и активами.

Величина собственных оборотных средств.

Величина собственных оборотных средств отражает долю средств, которыми владел предприятию, в его текущих активах и есть одной из черт денежной устойчивости

Часть оборотных средств в активах.

Часть оборотных средств в активах характеризует наличие оборотных средств во всех активах предприятия в процентах.

Формула расчета выглядит следующим образом:

где ОС — оборотные средства предприятия, А — все активы.

Часть собственных оборотных средств в их сумме.

где СОС — величина собственных оборотных средств (см. пункт 5 ),ОА — оборотные активы — результат второго раздела баланса.

Часть запасов в оборотных активах.

Данный показатель отображает часть запасов в оборотных активах — через чур высокая их часть возможно показателем затоваривания, или пониженным спросом на продукцию.

Формула расчета выглядит следующим образом: (стр.210+стр.220)/(стр.290-стр.230-стр.217).

Часть собственных оборотных средств в покрытии запасов.

Данный показатель характеризует ту часть цены запасов, которая покрывается собственными оборотными средствами, и традиционно имеет громадное значение в анализе денежного состояния. Значение этого коэффициента должно быть больше величину 0,5.

где СОС — личные оборотные средства, ЗЗ — затраты и запасы (стр. 210 + стр. 220, второго раздела баланса)

Коэффициент покрытия запасов.

Показатель характеризует за счет каких средств куплены затраты и запасы предприятия: его хорошее значение показывает, что затраты и запасы обеспечены обычными источниками покрытия, тогда как его отрицательное значение показывает на то, что часть затрат и запасов — в процентном соотношении, куплена за счет кратковременной задолженности по кредиту.

Источник: www.studfiles.ru

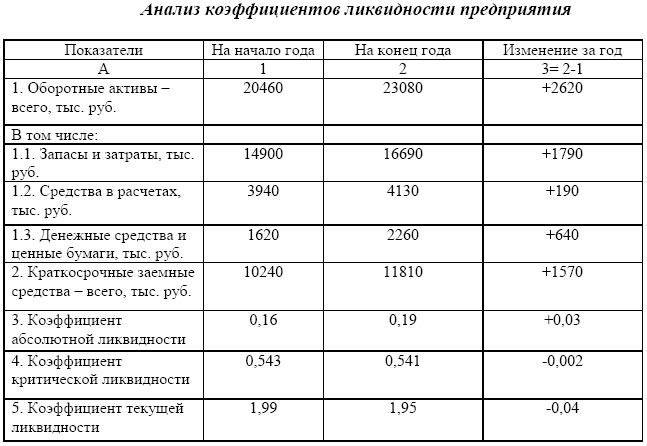

Коэффициенты ликвидности

Интересные записи

- Как посчитать себестоимость в excel

- Когда подавать документы на материнский капитал

- Как оформить паспорт сделки

Похожие статьи, которые вам, наверника будут интересны:

-

Что такое ликвидность предприятия

Ликвидность предприятия — это свойство скоро погашать собственную задолженность. Ликвидность предприятия обозначает ликвидность его баланса, абсолютную…

-

Коэффициент обеспеченности собственными оборотными средствами: что это и как рассчитать

June 8, 2013 Коэффициент обеспеченности собственными оборотными средствами раскрывает, достаточно ли у предприятия собственных средств, каковые нужны для…

-

Текст работы: Управление платёжеспособностью и ликвидностью предприятия (на материалах ООО Восход солнца Горшеченского района Курской области) Курск –…

-

Ликвидность. расчет коэффициентов ликвидности.

Определение Ликвидность – свойство активов быть скоро реализованными по цене, близкой к рыночной. Ликвидность – свойство обращаться в деньги (см. термин…

-

Что такое коэффициент текущей ликвидности

Термин «Ликвидный» свидетельствует обращаемый в деньги. Другими словами ликвидность – это свойство активов быть скоро реализованными по цене, максимально…

-

Многие кроме того не представляют, что такое ликвидность. Под данным словом, происходящим от латинского «liquidus» («текучий», «жидкий»), значительно…