Что будет с ипотекой в ближайшее время?

Ипотека – продукт долговременный. Тут – и банкам, и потенциальным заемщикам – для принятия верных ответов крайне важно воображать, как будет развиваться обстановка обозримой перспективе. Ответы на главные вопросы о тенденциях развития ипотечного рынка дают специалисты.

Ставки

Ставки при ипотеке крайне важны. От них зависит размер переплаты, и именно на них, в большинстве случаев, при выборе банка заемщики обращают внимание прежде всего.

Но, в большинстве случаев, ставки в различных банках различаются очень несущественно. В среднем по рынку они составляют на данный момент 12–14%. Немного ниже – по социальным программам; выше – по продуктам на новостройки либо предложениям с минимальным (до 20%) начальным взносом.

В большинстве случаев изменение ставок игроками (в большинстве случаев, большими) ведет к тому, что остальные участники рынка делают то же самое.

Что будет со ставками по ипотекам до Января этого года?

«25 апреля 2014 года Национальный банк в связи с возросшими инфляционными рисками поднял главную ставку РЕПО на 0,5%, и она достигла 7,5% годовых. Такие меры смогут привести к увеличению ставок по ипотечному кредиту. В связи со сложившейся экономической и политической обстановкой в полной мере возможно, что это не последнее увеличение главной ставки.

Исходя из этого возможно заявить, что в скором будущем понижение ставок по ипотекам нереально», – прогнозирует начальник работы ипотечного кредитования «Инком-Недвижимость» Лев Плецельман.

Он уверен в том, что «в данной обстановке крайне важно то, как поведут себя главные игроки – Сбербанк и ВТБ, как они поднимут собственные ипотечные ставки. От их поведения зависит обстановка на рынке в целом».

Согласно точки зрения председателя совета директоров компании «Метриум Групп» Марии Литинецкой, «игроки будут поменять ставки туда-сюда, за перемещениями рынка. Как это уже на данный момент делает Газпромбанк – в марте он повысил ставки на 1%, а в последних числах Апреля снизил их на 0,7%».

«Важную роль в формировании ставки по ипотекам играется цена привлечения средств банками, – поясняет помощник главы департамента ипотечного кредитования банка «Петрокоммерц» Дмитрий Шапочкин. – Ставка по ипотечному кредиту складывается из четырех составляющих: цены денег, стоимости кредитного риска, стоимости издержек, которые связаны с выдачей кредита, и нормы прибыли. Последние три фактора кроме этого именуют кредитной маржой – другими словами отличием между ценой размещения (ставкой по ипотечному кредиту) и ценой привлечения.

Пассивная база банков во многом складывается из депозитов физических лиц. В случае если взглянуть статистику размера ставки по депозитам и сравнить ее со ставкой по ипотечному кредиту, то заметим очевидную зависимость. Так, начиная с 2012 года, ставка по ипотечному кредиту равна ставке по депозитам (более чем одного года) плюс 4–5%.

Следовательно, при удорожания цены привлечения для банков денежных средств, роста ставок по депозитам, будут расти и ставки по ипотечному кредиту. Обстоятельством удорожания смогут быть каждые факторы от экономических до политических».

Специалист напоминает о начинающем действовать с 1 июля этого года законе о потребительском кредитовании, что лишает заемщика возможности выбора оформления ипотеки с банковской рабочей группой либо без нее. «В случае если до вступления закона в силу клиент имел возможность снизить размер ставки по кредиту, заплатив банковскую рабочую группу, то с вводом закона для того чтобы выбора не будет, что кроме этого будет содействовать росту ставки», – подчеркивает Дмитрий Шапочкин.

«Учитывая неспециализированный экономический спад в совокупности с отрицательной ускорения динамикой и рисками инфляции настоящих располагаемых доходов, это, в полной мере возможно, заметно затормозит скорость увеличения ипотечной индустрии и через ликвидности и сокращение спроса в секторе окажет определенное негативное влияние на динамику нового строительства», – дополняет аналитик УК «Финам Менеджмент» Максим Клягин.

«Заданная прошлым годом тенденция к понижению ипотечных ставок продолжится и в текущем году, потому, что банки на данный момент нуждаются в заемщиках значительно больше, чем во вкладчиках, – высказывает иное предположение глава фирмы «ИнвестПрофит» Константин Камбулов. – Представители Центрального банка уверены в том, что в текущем году инфляция будет замедляться до отметки 5% и ниже. В случае если это случится, то станет самым весомым катализатором к понижению ипотечных ставок.

К тому же повышение количества кредитов, выдаваемых на приобретение первичного жилья, напрямую связано с ростом строительной отрасли, наблюдающимся последние три года. Рост рыночного предложения новостроек и необходимость реализовать сданные в эксплуатацию жилые объекты кроме этого будет подстегивать игроков к понижению ставок по кредитам».

Согласно точки зрения главы департамента розничных продаж Промсвязьбанка Марины Спиридоновой, «все будет зависеть от результатов развития геополитических событий. Сейчас банки не стремятся к увеличению ставок, спрос как на рынке недвижимости, так и на рынке ипотечного кредитования высокий. Это обусловлено тем, что многие выходят из депозитов и направляют собственные вложения в недвижимость, исходя из этого банки пока не стремятся повышать ставки».

«В 2014 году будет выдано порядка 900 тыс. ипотечных кредитов, а средневзвешенная ставка выдачи ипотечных кредитов будет равна примерно 12,5% , если текущая геополитическая нестабильность не будет оказывать определяющее влияние во втором полугодии 2014 года. Важное значение для развития рынка ипотеки будет иметь уровень ликвидности и возможность банков завлекать адекватное по цене фондирование», – резюмирует начальник аналитического центра АИЖК Михаил Гольдберг.

Будет ли оказывать влияние на ставки курс рубля?

«Непременно, да. Ослабление рубля в условиях, в то время, когда большая часть товаров импортируется в Россию, неизбежно приведет к росту стоимостей, инфляции, ставок по депозитам и, следовательно, ставок по кредитам, а также ипотечным», – уверен Дмитрий Шапочкин.

«Ослабление национальной валюты оказывает важное влияние на развитие ипотечного кредитования в целом. В меньшей степени это относится ценовых параметров кредита: ставок, сроков и т.д. В данной ситуации большему влиянию подвержены требования банков к клиентам и методика оценки их платежной способности, поскольку банкам нужно предусмотреть возможность понижения платежной способности заемщиков в связи с инфляционными процессами», – вычисляет первый помощник главы Росбанка Игорь Антонов.

«С позиций глобальных экономических процессов такая зависимость имеется, но она носит не прямой темперамент. На сегодня это влияние минимально и имеет коррекционный темперамент у отдельных участников рынка. Большее влияние на ставки будут оказывать такие события, как понижение кредитного рейтинга России и как очевидное следствие цена фондирования, действия ЦБ РФ в части трансформации главной ставки т.д.», – думает начотдела проведения ипотечных сделок Департамента ипотечного бизнеса РосЕвроБанка Илья Иванов.

В любом случае, даже в том случае, если и будет происходить изменение ставок в ту либо иную сторону, то оно будут некритичным (в случае если предположить их понижение, то не до европейских 3–4% в любом случае). Такие колебания (в пределах 0,5–2%) не так значительно отражаются на ежемесячных платежах заемщиков.

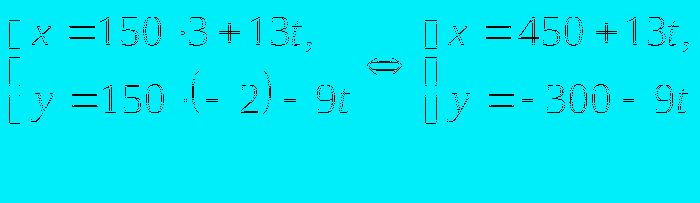

«Для примерного расчета заберём следующие эти: сумма кредита – 1,5 млн. рублей, срок – 10 лет. При ставке в 12% ежемесячный платеж будет составлять 21 510 рублей, при ставке в 13% – 22 280 рублей, другими словами на 4% больше. Это некритичные трансформации», – подсчитывает Мария Литинецкая.

«На примере средней для столичного региона суммы кредита – 4 млн. рублей при среднем сроке кредита 15 лет повышение ставки на 1% повлечет за собой повышение ежемесячного платежа по кредиту на 5,4% – с 48 201 до 50 795 рублей. Такое изменение без шуток не отразится на доступности ипотечного кредита, по причине того, что в этом вопросе ключевую роль играется стоимость доходов недвижимости и уровень населения», – поясняет Дмитрий Шапочкин.

«Понижение ставки на 1–2% при сохранении срока кредитования в любом случае ведет к уменьшению ежемесячного платежа. Более наглядно это понижение отмечается при громадных сроках кредитования. К примеру, при сроке в 25 лет понижение ставки на 2% приведет к уменьшению платежной нагрузки на 13%, а при сроке в 5 лет – всего на 5%», – уточняет Игорь Антонов.

«Все зависит от изначальной ставки, и срока кредитования. К примеру, при понижении ставки с 13 до 12% и сумме кредита в 3 млн. рублей на 10 лет платеж сократится на 1 750 рублей, а при понижении с 12% до 11% годовых – на 1 700 рублей. В случае если разглядеть подобное понижение ставки при сроке кредита 20 лет, то понижение ежемесячного платежа будет равна около 2 100 и 2 000 рублей, соответственно.

Принцип следующий: чем больше срок, тем чувствительнее платеж к трансформации ставки; чем выше ставка изначально, тем чувствительнее платеж к трансформации ставки», – говорит Илья Иванов.

Начальный взнос

Особенную роль в ипотечных продуктах играется размер начального взноса. До кризиса были программы с нулевым взносом. Позже они прекратили собственный существование.

Оказалось, что заемщики, каковые пользовались таким предложениями, чаще «дефолтятся». Этому возможно два объяснения. Во-первых, в случае если люди не смогли накопить определенную сумму денег, то, возможно, их доходы смогут быть не довольно большие и не разрешат обслуживать долгосрочный кредит в будущем. Во-вторых, имеется психотерапевтический фактор.

Заемщики, каковые не положили в приобретение квартиры ни копейки собственных средств, легче расстаются с ней. Банкам же трудиться по таким программам очень рискованно, в особенности в случае если должник перестает обслуживать кредит на ранних сроках либо во время кризиса, в то время, когда цены на недвижимость смогут снизиться.

Программ с нулевым взносом на данный момент нет. Стандартно заемщик обязан владеть 15–20% собственных средств, дабы забрать ипотеку. Возможно постараться взять кредит с 10% начальным взносом, но тогда в обязательном порядке потребуется страхование ответственности заемщика, что стоит недешево.

Имеется банки (их весьма мало), каковые декларирует ипотеку с нулевым взносом. Но в том месте, в большинстве случаев, нужен залог недвижимости, которая уже имеется в собственности заемщика.

Имеется ли возможности появления ипотечных программ с нулевым начальным взносом?

«Программы ипотечного кредитования без начального взноса являются очень рискованными кроме того в условиях стабильной экономической обстановке, исходя из этого немногие банки вводили подобные продукты. В текущих условиях сказать о возобновлении ипотечных программ без начального взноса не приходится, поскольку существует возможность понижения цен на рынке недвижимости и, как следствие, недостаточности цены обеспечения по кредиту», – отвечает Игорь Антонов.

«Появление не рекламных, а настоящих программ с нулевым ипотечным взносом в скором будущем маловероятно. Это связано с тем, что ипотека на данный момент имеет хорошее распространение на вторичном и первичном рынке недвижимости. Помимо этого, тот факт, что клиент смог накопить средства для начального взноса, прекрасно его характеризует перед банком, поскольку гарантирует его свойство жить в долг», – согласен Лев Плецельман.

Дмитрий Шапочкин уверен в том, что «появление программ с нулевым начальным взносом вероятно в условиях стабильной экономики, в то время, когда возможно спрогнозировать изменение цены на недвижимость в течение ближайших 5–10 лет. В ситуации, в то время, когда экономика турбулентна, банк, выдающий кредит без начального взноса, рискует появляться в ситуации, в то время, когда цена залога отправится вниз, и он останется без обеспеченного залогом кредита, а у заемщика уменьшится мотивация платить по кредиту из-за иллюзии переплаты».

«Уже на данный момент кое-какие банки предлагают ипотечные кредиты с минимальным начальным взносом (5–10%) и без начального взноса, но ставка по таким кредитам в большинстве случаев выше, поскольку заемщиков, вносящих минимальный начальный взнос, банк в большинстве случаев относит в категорию высокорисковых. Так как начальный взнос есть одним из серьёзных индикаторов свойства заемщика планировать собственный бюджет, осуществлять накопления и аккуратно относиться к вложениям в приобретение недвижимости, банк, поднимая ставку, старается застраховать вероятный риск невозврата кредита», – делится наблюдениями Михаил Гольдберг.

Кроме этого до кризиса были распространены программы валютной ипотеки, ставки по которым были существенно ниже, чем по рублевым займам. Но они были страшными на протяжении кризиса, в то время, когда из-за трансформации валютных котировок, ипотечные платежи возросли в разы.

на данный момент таких предложений на рынке практически нет, и они вряд ли покажутся.

«На данный момент кредиты в зарубежной валюте не пользуются популярностью, поскольку заемщики объективно поймут невыгодность, а основное рискованность валютного кредитования. Одновременно с этим на фоне ослабления курса рубля банки кроме этого ограничивают кредитование в зарубежной валюте, или по большому счету закрывают подобные программы. Так, при сохранении текущей экономической обстановке к Январю вероятно значительное сокращение числа банков, в ипотечных программах которых будут представлены кредиты в зарубежной валюте», – отмечает Игорь Антонов.

«В текущей ситуации более возможен уход с рынка немногих оставшихся валютных заемщиков. Валютная ипотека, памятуя последствия 2008–2009 годов, на данный момент есть нишевым продуктом для высокообеспеченных заемщиков, имеющих валютный доход. Часть валютных кредитов несопоставимо ничтожна если сравнивать с выдачей рублевых кредитов. Так, в январе-феврале 2014 года выдан 141 долгосрочный кредит в зарубежной валюте если сравнивать с 117 656 рублевых. Другими словами на один валютный кредит приходится 834 рублевых.

Простые заемщики уже в 2009 году осознали, что валютная ипотека, не обращая внимания на кажущиеся мало более низкие ставки, содержит неоправданные риски», – подтверждает Михаил Гольдберг.

«Сказать о возможности валютной ипотеки в то время, в то время, когда главный игрок на рынке – Сбербанк – отменил выдачу валютных кредитов, не нужно», – подчеркивает Лев Плецельман.

Согласно точки зрения Дмитрия Шапочкина, «такие шансы ничтожно мелки. Сейчас менее 1% выданных ипотечных кредитов в Российской Федерации – валютные. Обстоятельство несложная: клиенты уже обожглись на валютном риске в 2008 году, в то время, когда платежи по кредитам в зарубежной валюте увеличились в разы за счет ослабления курса рубля.

Второй и, пожалуй, главный фактор – отсутствие у банков долговременных пассивов в зарубежной валюте. По окончании ипотечного кризиса в Соединенных Штатах 2007 года зарубежные инвесторы охладели к финансированию ипотечных ценных бумаг и практически ушли с русского рынка, другими словами у банков попросту нет источников недорогих и долгих денег в валюте».

Новые ипотечные программы

Не смотря на то, что ипотека и есть довольно низкомаржинальным продуктом (по сравнению, к примеру, с потребительским кредитованием), но и риски по ней значительно ниже: заемщики реже «дефолтятся», к тому же у банка имеется надежное обеспечение в виде недвижимости, которую при чего возможно будет реализовать. Многим банки думается целесообразным развивать долгосрочное кредитование, и они заинтересованы в хороших заемщиках.

Чем завлекать новых клиентов? Лишь размером взносов и ставок не через чур в лучшую сторону от вторых игроков.

Смогут ли в скором будущем быть запущены новые ипотечные программы?

«На данный момент рыночное предложение разрешает удовлетворить фактически каждые потребности в ипотечном кредите, от кредита на приобретение помещения в квартире до кредитования приобретения гаража либо апартаментов. Исходя из этого в ближайшее время не ожидается появления на рынке как следует новых ипотечных программ, аналогов которым еще нет. Любое новое предложение, вероятнее, будет представлено в виде временных акций.

К примеру, учитывая приближение летнего сезона, закономерна активизация предложения на приобретение загородной недвижимости. И, в большинстве случаев, эти временные акции будут предполагать понижение ставок на кредит. Ближе к Январю традиционно ожидаются спецпредложения, нацеленные на увеличение интереса к базисным ипотечным продуктам – первичный, вторичный рынок жилья», – думает Игорь Антонов.

«Со временем будут развиваться программы рефинансирования ипотечных кредитов. Будет развиваться университет кредитных историй, и упрощаться процесс получения заемщиком ипотечного кредита», – говорит Дмитрий Шапочкин.

«В условиях кризисных явлений значительных акций, в большинстве случаев, не бывает. Банки стараются придерживаться консервативной политики. Быть может, покажутся дополнительные совместные программы банков и застройщиков (сейчас у них отмечается значительное понижение количеств продаж)», – прогнозирует Илья Иванов.

Апартаменты – новый формат жилья. Потому, что предложения на этом рынке появляются достаточно деятельно, и стоят апартаменты пара дешевле хорошей жилья, то они пользуются некоторым спросом.

Будут ли банки развивать особые программы кредитования апартаментов?

«Данный тип недвижимости делается все более популярным. Допускаем, что в будущем ипотека на апартаменты станет одной из базисных программ в продуктовой линейке банков», – предполагает Марина Спиридонова.

«Если не будет введено законодательных ограничений и при условии объективного ценообразования (в ходе которого должно учитываться, что в данной недвижимости нельзя оформить постоянную регистрацию, и затруднительно взять нужный комплект социальных одолжений, предусмотренный по месту регистрации – образование, медобслуживание и т.д.), спрос на апартаменты будет расти. Пропорционально этому спросу будет расти предложение ипотечных кредитов на приобретение апартаментов», – делает прогноз Игорь Антонов.

«Потому, что апартаменты не являются первым жильем, а значительно чаще это второе жилье, то громадного распространения ипотека на апартаменты не возьмёт. Другими словами она не будет очень сильно оказывать влияние на количество рынка», – уточняет Лев Плецельман.

«Апартаменты займут собственную нишу, наряду с этим будут оставаться экзотикой для русского рынка недвижимости. Непременно, будут и программы кредитования апартаментов, но широкого распространения они не возьмут из-за маленького количества апартаментов в общем количестве объектов недвижимости», – подтверждает Дмитрий Шапочкин.

«О широком распространении кредитных программ сказать вряд ли приходится: сами объекты залога являются для банков не весьма привлекательными. , если рынок аналогичных объектов будет динамично развиваться, банки смогут пересмотреть собственную позицию. Но на сегодня это больше эксклюзив», – придерживается подобного мнения Илья Иванов.

Кто будет развивать рынок ипотеки? Специалисты уверены в том, что новые игроки тут, само собой разумеется, будут оказаться, но значительного трансформации позиций не случится.

«Сейчас на рынке ипотеки появляется большое количество новых игроков, но, в случае если делать выводы по количествам выдачи ипотечных кредитов, то реально перечень главных игроков, в особенности в Москве, не изменяется. Не обращая внимания на то, что новые игроки выводят на рынок ипотечные программы, количество выданных ими кредитов достаточно незначительное. Многие банки предлагают ипотечные кредиты для диверсификации собственных рисков, поскольку ипотека для них самая надёжная программа.

Так как ипотечные залоги для населения, в отличие от потребительских, снабжают надежность еще и залоговым имуществом», – отмечает Лев Плецельман.

«Актуальность жилищной неприятности содействует формированию ипотечного кредитования в стране и, как следствие, выходу на рынок новых кредиторов. Но в текущих условиях удорожания ресурсов ожидать трансформации позиций главных игроков на рынке не следует», – подтверждает Игорь Антонов.

«Неизвестные банки уже начали обзванивать застройщиков и риэлторов и предлагать им сотрудничество по ипотечному кредиту. Предложения не весьма увлекательные, удивляет одновременность звонков», – делится наблюдениями Мария Литинецкая.

Просрочка

Ипотечные заемщики – самые дисциплинированные. Так как цена вопроса тут громадна, и потому они стараются бережно обслуживать собственный кредит.

«По результатам 2013-го года из 2,5 трлн. рублей ипотечной задолженности населения на балансах банков 95% ссуд по большому счету не имело просроченной задолженности. Только почти 2% ипотечных кредитов имели просроченные платежи до месяца и чуть более 2% ссуд были просрочены на срок три месяца и больше. на данный момент не вижу предпосылок для коренного трансформации данной статистики.

Уровень невозврата ипотечных кредитов не превысит 3% от всего количества этих ссуд в сумках банков, просрочка не превысит 2%», – предполагает Константин Камбулов.

«Уровень невозвратов во многом зависит от экономической обстановки в стране. В случае, если не будет важных потрясений, просрочка будет медлительно идти вверх, прежде всего из-за высокого аппетита к кредитному риску в ведущих госбанках», – уверен Дмитрий Шапочкин.

«Не обращая внимания на некое ослабление требований к заемщикам, уровень качества ипотечного портфеля, накопленного на балансах банков, находится на самом высоком уровне. Часть просроченных платежей в общем количестве ипотечной задолженности на 01.03.2014 составила 1,5%, а объем ипотечных ссуд без единого просроченного платежа – 95,2%. Однако направляться подчернуть, что при резкого ухудшения экономической обстановке часть просроченных платежей может вырасти, а уровень качества ипотечного портфеля – ухудшиться.

Особенно тревожным есть тот факт, что в условиях роста доли инвестиционных ипотечных сделок многие заемщики имеют «серые» доходы, и при кризиса они окажутся весьма уязвимыми к вероятному понижению доходов. Такая обстановка формирует дополнительные риски для качества ипотечного портфеля», – делает ответственное уточнение Михаил Гольдберг.

Что касается количеств выдачи ипотеки по результатам этого года, то, согласно точки зрения Максима Клягина, «предварительные прогнозы роста ипотечного кредитования в 2014 году, вероятнее, будут значительно пересмотрены с учетом не только увеличения ставки, но и совокупности всех негативных факторов. Уже маловероятно выглядит оптимистичный сценарий роста на 20% до 1,8 трлн. рублей. В один момент консервативный сценарий роста приблизительно на 10% до 1,5 трлн. рублей в полной мере возможно реализован».

Ипотека либо аренда

Как на данный момент успешный момент чтобы забрать долгосрочный кредит? Что удачнее: брать ипотеку либо снять в аренду недвижимость?

«Пользу любой клиент определяет для себя сам. Кое-какие люди готовы платить больше, но за собственное жилье, другие же не готовы переплачивать в виде процентов по кредиту, исходя из этого уверены в том, что аренда неизменно удачнее», – уверен Игорь Антонов.

Согласно точки зрения специалиста, при принятии аналогичного ответа нужно учитывать последовательность факторов: «При покупке недвижимости за счет средств ипотечного кредита неизменно возможно верить в стабильности размера ежемесячного платежа. При аренде обычно цена арендной платы растет пропорционально уровню инфляции. Кроме этого необходимо принимать в расчет, что в случае если на рынке ставки по кредитам значительно снизились, то заемщики постоянно могут обратиться к банку по вопросу рефинансирования кредита.

Предпосылки для понижения цены арендной платы в текущих условиях отсутствуют».

«Необходимо осознавать, что если вы берете ипотеку на приобретение квартиры, то вы платите фиксированные ежемесячные платежи за вашу собственность. Аренда – в финансовом выражении фактически та же ипотека, лишь платежи вы вносите не за собственную недвижимость, а за возможность жить в чужой квартире. Кроме этого жильцы не застрахованы от увеличения арендной платы, и постоянно присутствует риск по незапланированному освобождению обжитого места по требованию хозяина.

Исходя из этого думаем, что ипотека удачнее аренды по многим показателям», – говорит Марина Спиридонова.

х/ф Уравнение с неизвестными. Официальный трейлер.

Интересные записи

- Вадим калухов (цб рф): «блокчейн-консорциум — это партнерство ведущих игроков финансового рынка»

- Банковская реклама — стереотипы, разрушаемые временем

- Российский мобильный банкинг: перемены и прогнозы

Похожие статьи, которые вам, наверника будут интересны:

-

Банковская кредитная розница: смена лидера роста?

В прошедшем сезоне долгосрочное кредитование било рекорды — и по темпам прироста, и по доле в розничном портфеле банков. Казалось, тенденции 2016 года…

-

Как выбраться из кредитной ямы? способы избавления от кредитных долгов

April 24, 2014 В наши дни забрать кредит несложнее несложного. Оформить ссуду возможно за десять мин., причем имеется варианты, в то время, когда для…

-

Как вылезти из кредитной ямы если негде взять деньги

Сейчас кредитные программы банков стали дешёвыми для большинства соотечественников. Заем возможно забрать в банке, в магазине, интернете. низкий уровень…

-

Как увеличить кредитный лимит по карте

Сперва давайте разберемся, из-за чего банк предоставил минимальный кредитный лимит. Прежде всего, банк перестраховывается, поскольку вы новый клиент….

-

Банк «тинькофф кредитные системы»

Тинькофф Банк ТКС Банк либо Банк «Тинькофф Кредитные Совокупности» начал собственную деятельность в первой половине 90-ых годов двадцатого века…

-

Где написан номер кредитной карты visa electron

где написан номер кредитной карты visa electron Уменьшить ежемесячный взнос по погашению где написан номер кредитной карты visa electron кредита возможно…