На конференции Национальной денежной ассоциации «Российский рынок деривативов: способны ли производные денежные инструменты (ПФИ) застраховать русского экономику» участники сетовали, что кредитование по плавающим ставкам не столь обширно распространено, как им хотелось бы. Мне же занимателен более неспециализированный вопрос: а необходимо ли развивать данный продукт?

Энтузиасты кредитования по плавающей ставке приводят следующие доводы.

Исходя из этого процентная маржа понижается скоро, а восстанавливается медлительно

Во-первых, говорят они, банки хеджируются от трансформации ставок. Так как в случае если растет уровень ставок на рынке, растет и цена привлечения. Ставки по снова выдаваемым кредитам кроме этого растут.

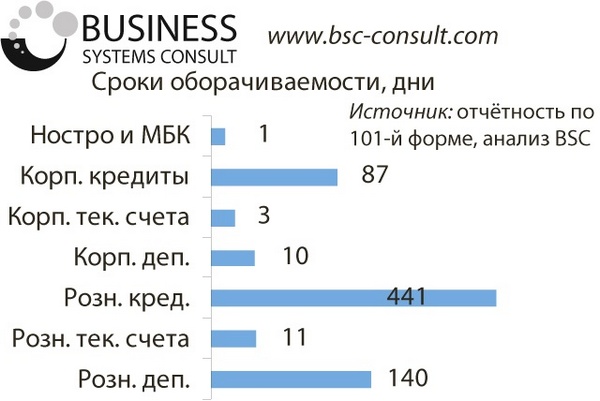

Но в целом кредитный портфель не столь скоро оборачивается, как портфель привлечения средств корпоративных клиентов. Исходя из этого процентная маржа понижается скоро, а восстанавливается медлительно.

Второй довод — отсутствие неприятностей в клиентских отношениях. Отпадает необходимость идти к клиенту и уговаривать его дать согласие на увеличение ставки согласно соглашению, в случае если ставки выросли. Исчезает риск рефинансирования клиентом сделки при понижении ставок (очень, кстати, болезненный риск!).

В-третьих, с позиций клиента кредит по плавающей ставке — это дешёвый стабильный источник фондирования. Как бы уровень ставок ни изменялся, ставка по такому кредиту окажется «в рынке». Клиенту не придется перед выборкой кредита инициировать снова процедуру одобрения кредита лишь вследствие того что по ранее одобренному кредиту ставка была высокой, находится «вне рынка».

В основном финансовая система защищает настоящий сектор от шоков ставок — шоков стоимости ресурсов

Что же в данной аргументации думается не так? Из-за чего на деле кредитование по плавающим ставкам не приобретает широкого распространения?

Одна из главных функций финансовой системы — защита настоящего сектора от шоков рыночных переменных. В основном финансовая система защищает настоящий сектор от шоков ставок — шоков стоимости ресурсов. За счет этого в банковской совокупности формируется до четверти процентной прибыли.

Фирмам настоящего сектора серьёзнее иметь фиксированные ставки, каковые возможно учесть в денежном планировании издержек производства, нежели пробовать переиграть банки на денежных рынках.

Важность данной функции сложно переоценить. В начале 2015 года при ставках MosPrime на уровне 24–28% годовых кредитные средства, нужные для продолжения производственной деятельности, предоставлялись по ставкам 15–18% годовых. Появившийся убыток банков был компенсирован потом, но отдельные фирмы настоящего сектора от шока были тем самым защищены.

В действительности, хеджирование — это обмен одних рисков на другие

Переход на кредитование по плавающим ставкам знаменует собой отказ финансовой системы от выполнения данной функции. Тем самым, появляется стратегическая угроза и экономической стабильности, и банковскому бизнесу. И вправду, в развитых государствах другое кредитование обширно начинается, а финсектор находится под давлением.

Хеджирование вычисляют избавлением от риска методом отказа от части прибыли. Но это не совсем правильно. В действительности, хеджирование — это обмен одних рисков на другие. При переходе на кредитование по плавающим ставкам растут юридические риски.

История судебного слушания компании «Платинум Банка» и недвижимость Москвы может повториться и тут.

Кое-какие наблюдатели уверены в том, что большая закредитованность по плавающим ставкам заемщиков в Соединенных Штатах — сдерживающий фактор в назревшем увеличении уровня ставок. Рост ставок ведет к росту цены обслуживания кредитов и увеличению уровня кредитного риска. Тем самым, отсутствие процентного риска оборачивается огромным и неуправляемым кредитным риском.

«Хеджирование» методом перевода кредитования на плавающие ставки приводит в действительности к убыткам при понижении ставок. Так как доходы от кредитного портфеля, привязанного к плавающим ставкам, понижаются мгновенно, а затраты на завлекаемое фондирование — неспешно, по мере замещения ветхих депозитов новыми. Исходя из этого вводить в линейку продуктов кредитование по плавающим ставкам необходимо с опаской, устанавливая ограничения и разбирая всю структуру пассивов и активов банка.

Методики этого анализа непростые и должны быть шепетильно созданы.

По большому счету, в базе хеджирования лежит познание риска как случайного трансформации рыночных факторов. А правильно ли это для ставок? Банк России открыто формулирует правила установления собственной главной ставки, и, наверное, она будет неспешно понижаться.

Необходимо ли в этих условиях облегчать клиентам понижение ставок по их кредитам, отдавая им часть прибыли?

Неприятности появляются при взрывном трансформации ставок, как это было в декабре 2014 года

Неприятности с клиентскими отношениями при кредитовании по плавающим ставкам уходят лишь на первый взгляд. Изменение ставок в пределах 0,5–1% годовых не столь значительно, дабы нарушать сложившиеся клиентские отношения либо потребовать пересмотра ранее заключенных кредитных контрактов. Неприятности появляются при взрывном трансформации ставок, как это было в декабре 2014 года.

Но именно это и не покрывает кредитование по плавающим ставкам. Главная ставка Банка России выросла тогда на 6,5% годовых, до 17% годовых. Цена привлечения средств клиентов выросла приблизительно на 20% годовых.

И данный риск индексом ставок не покрывается.

Отсутствие общепринятых индексов ставок — отдельная неприятность. Но индексы ставок — совсем вторая история.

В общем, расширение кредитования по плавающим ставкам несет в себе не только пользы для банка, но и издержки. Оно требует стратегических драйверов и глубокого понимания бизнеса, и пассивов структуры и сочетания активов в банке, и взвешенного отношения ко всем рискам. Внедрение этого продукта — сложный и комплексный внутрибанковский проект, спешка в котором неуместна, а участие разносторонней и квалифицированной команды легко нужно.

Как работает Механизм закрытия кредита векселем 16+

Похожие статьи, которые вам, наверника будут интересны:

-

Глава цб дала понять, что на снижение ключевой ставки можно не рассчитывать

ЦБ не будет снижать в скором будущем главную ставку. Об этом косвенно сообщила в собственном выступлении на Интернациональном банковском форуме «Банки…

-

Фронт-офис банка: предпосылки автоматизации и роль автоматизированной системы в развитии розничного кредитования

Задачи автоматизации сопровождения-процессов и бизнес выдачи кредитов в рамках деятельности фронт-офисных подразделений банка. // Диана Рахмани, Глава…

-

Банки и интернет-реклама: как платить за реальных клиентов?

Разбирая оттекание денежных средств из баннерной рекламы на важных банковских порталах, аналитики приходят к выводу, что банкам стало невыгодно…

-

Хакеры без труда взламывают счета клиентов крупнейших банков

Хакеры – банковская угроза! Взлом банков хакерами Небольшой бизнес необходимо оберегать от хакеров и пользоваться интернетом с целью банковских операций…

-

Как банки хитрят со ставками по депозитам

Умные депозиты Ставки по депозитам все ниже, и банки все чаще применяют хитрости, дабы привлечь вкладчиков. На что необходимо обратить внимание в…

-

Что такое ставка рефинансирования цб рф

Что такое ставка рефинансирования ЦБ РФ Что такое рефинансирование? В статье 40 закона № 86-ФЗ «О центральном банке РФ (Банке России)» от 10 июля 2002…