Вот уже практически три года отзывы лицензий — главные новости в банковской сфере. Точкой отсчета затянувшегося банковского кризиса можно считать назначение Эльвиры Набиуллиной на должность главы центробанка в июне 2013 года.

Первой громкой жертвой стал банк «Пушкино», лишившийся лицензии 30 сентября 2013 года, не смотря на то, что и до него за третий квартал было 10 отзывов (для сравнения: за все первое полугодие 2013-го — только три, а за два предшествующих года — по 20). До Января этого года выбыли два банка из первой много: Мастер-банк и Инвестбанк.

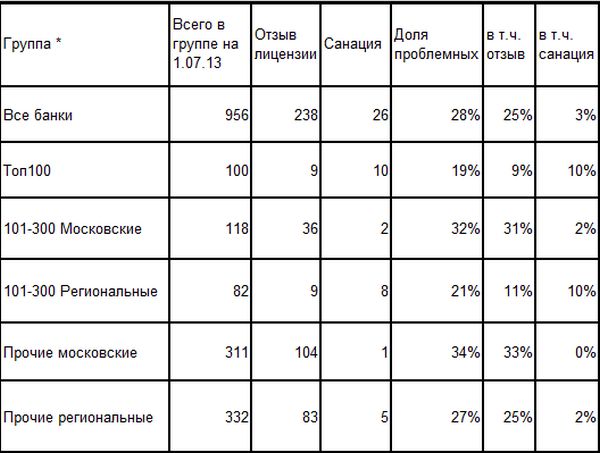

За неполные три года регулятор убрал с рынка 238 банков и НКО (на середину апреля 2016-го), либо четверть от всех банков на 1 июля 2013 года. В 2016 году скорость увеличения отзывов не снизились, а, наоборот, возросли — уже не стало 33 банков (в 2015-м — 93, в 2014-м — 86).

Статистика отзывов лицензий с 01.07.13 по 15.04.16  * Количество, региональное распределение и величина банков на 01.07.13

* Количество, региональное распределение и величина банков на 01.07.13

Не обращая внимания на то что первая сотня утратила количественно меньше довольно вторых групп, в безотносительных цифрах утраты огромны. Активы банков из первой много, ставших банкротами (а отзыв лицензии в любых ситуациях влечет банкротство), на 1 июля 2013 года составили 38% от всех активов отозванных лицензии банков. Еще 34% приходится на столичные банки из второй и третьей сотен.

И это минимальная оценка — большая часть банков перед «смертью» наращивали активы (и обязательства).

Одновременно с этим в группе средних региональных банков обстановка существенно лучше, чем у москвичей: лицензий лишились всего 11%, а 10% были санированы (другими словами банки были небезнадежны, и клиенты не понесли утраты).

Основной вопрос, что тревожит клиентов — юрлиц и больших частных вкладчиков: как надежен мой банк? В случае если раньше у осмотрительных предпринимателей было правило — в банке возможно открывать счет лишь в случае если лично знаком с главой либо директором филиала, то сегодняшний кризис продемонстрировал, что это не верно.

Раскручивая маховик ставок и лишаясь комиссионных доходов, банки загоняют себя в убытки

Величина банка по окончании провала Пробизнесбанка и Внешпромбанка, входивших в топ-50, кроме этого не есть полной гарантией. Из всех внешних и внутренних неприятностей — кризис доверия клиентов самый актуален для средних и малых банков. За 2015 год количество средств на рублевых расчетных квитанциях вырос в целом на 14%, в госбанках — на 22%, в других — только на 2,5%, у региональных понижение на 4,3%, у средних и малых столичных понижение на 0,7%.

Вынужденные замещать более недорогие средства юрлиц дорогими частными вкладами, к тому же и, раскручивая маховик ставок и лишаясь комиссионных доходов, банки загоняют себя в убытки, со всеми вытекающими последствиями.

Банки без капитала

Возможно ли винить во всех проблемах финансовой системы регулятора, поскольку надзор и в самом деле не радует? Но ни один из хороших параметров надежности у нас не работает. Контролируя корреляцию с различными факторами, возможно установить, что величина необходимых нормативов Банка России фактически не воздействует на устойчивость банка.

Положительно отражается ликвидность и рентабельность, но не очень сильно. Убыточность далеко не основной негативный фактор: среди банков, лишившихся лицензии в 2015 году, лишь 21% были убыточны по результатам 2014-го, остальные прибыльны.

Главная неприятность русском финансовой системы — отсутствие ответственности собственников банков

Уровень качества активов по формальным показателям у многих будущих банкротов хорошее — у 2/3 банков уровень просрочки ниже среднего по совокупности. Главная неприятность русском финансовой системы — отсутствие ответственности собственников банков. Переход на «Базели» ничего не дает, коль не так долго осталось ждать капитал рисованный.

Практика отзыва лицензий говорит о том, что в активах всех банков не просто дыры превышают капитал, а его нет. В теории, при банкротстве акционеры должны оставаться кредиторами последней очереди, на практике же в деятельность большинства банков заложен принцип, что денег акционеров в нем нет. А трудясь лишь с клиентскими деньгами возможно позволить себе каждые вольности.

Обращение не только о мошенничестве либо о кредитовании собственного бизнеса за счет средств клиентов (возможно отыскать в памяти еще целый «крупняк», что лег в 1998-м — «Менатеп», Инкомбанк, «СБС-агро» и т. д.), а о рискованных опытах наподобие «Траста» либо «Связного», у которых кредитный портфель был в полной мере рыночный, вот лишь, быстро встав в последний вагон уходящего поезда, они щедро раздавали деньги, не думая о возврате, полагая, что в ставку заложена адекватная плата за риск, а зарплаты будут лишь расти.

Второй пример – на начало 2006 года два наибольших частных банка «Уралсиб» и МДМ занимали пятую и 11-ю строки по активам, у обоих были грандиозные замыслы. В следствии на момент продажи группе «Бин» МДМ занимал 24-е место, а «Уралсиб» на момент санации — 25-е. У обоих банков в бэкграунде бессчётные сделки MA («Уралсиб» — 10, МДМ — четыре).

Большая часть столичных банков за пределами первой много существует не для хорошего банковского бизнеса

Похоже, в случае если у банка показались замыслы по «захвату мира», то это первый звоночек. В кризисы 1995 и 1998 годов была шутка, что открытие представительства в Лондоне есть верным показателем скорого банкротства. Пожалуй, главным причиной, определяющим надежность банка, есть его рыночность — другими словами цель получать на классическом банковском бизнесе с приемлемым уровнем рисков.

Но вопрос: как по дешёвой информации это осознать? В случае если уж ЦБ, имея и данные, и полномочия, много лет разрешает существовать открыто криминальным банкам, то несложному клиенту разобраться и вовсе непросто.

самый радикальный взор — большая часть столичных банков за пределами первой много существует не для хорошего банковского бизнеса, провал таких банков непредсказуем. Кое-какие москвичи, со характерным им снобизмом, переносят данный взор и на региональные кредитные организации, не смотря на то, что это далеко не так. Как показывает статистика, за два с половиной года не стало 31% столичных банков из второй-третьей много и только 11% региональных (а в 2015 году все 22 банка данной категории были столичные).

Из всех денежных показателей распознана зависимость в это же время, выплачивал банк барыши либо нет. Среди банков, систематично их плативших, банкротами стали 12%, в то время как среди ни при каких обстоятельствах не плативших — 27%. В случае если забрать сочетание «региональный банк из топ-300, систематично плативший барыши, с рентабельностью выше средней», то среди таких все действуют.

Здоровый консерватизм

Неприятность нехорошего менеджмента лична: рентабельности и былые лидеры роста — розничные банки сейчас самые убыточные и проблемные. Концентрация больших и отраслевых рисков кредитного портфеля, дорогая и недиверсифицированная ресурсная база — прямой путь к убыткам и утрата ликвидности. Распознать все эти факторы без скрупулезного изучения отчетности (и не только) очень сложно. Одно из проявлений здорового консерватизма — небольшой рост.

Анализ развития банков по окончании прошлого кризиса продемонстрировал, что организации, лишившиеся лицензии либо попавшие под санацию, в среднем показывали в полтора раза громадную динамику активов с 2010 по 2013 год.

Динамика активов 0110–0713 г (медиана)

Особенно заметна отличие у банков второй много. Такие же различия видны и по вторым показателям — рост кредитного портфеля, привлеченных средств, в особенности частных вкладов.

Динамика кредитов юрлицам 0110–0713 г (медиана) Динамика средств физлиц 0110–0713 г (медиана) Динамика средств юрлиц 0110–0713 г (медиана) Таблица «Проблемные банки» говорит о том, что большая часть банков, лишенных потом лицензии либо попавших под санацию в 2010–2013 годах, росли более стремительными темпами. Цветом выделено квинтильное распределение среди всех банков страны: красным жирным — 1/5 больших значений, красным — 1/5 следующих значений, без выделения — 1/5 следующих значений, синим — 1/5 следующих значений, синим жирным — 1/5 минимальных значений.

Ближе к концу перечня — быстрорастущие банки перемежаются со стагнирующими.

Опробование временем

Фактически любой банк говорит о «25 лете успешной работы» (кое-какие смогут похвастать и 27 годами). На практике это не означает практически ничего — главная масса лицензий была выдана с 1990 по 1994 год — 2700, а за следующий 21 год — всего 324.

Из сейчас действующих банков 44% поменяли хотя бы раз наименование либо город регистрации, посчитать, сколько банков поменяли собственников, не представляется вероятным, смело возможно оценить, что более половины.

В случае если проследить историю банков от прошлого масштабного кризиса 1998 года, то возможно подметить, что большие и средние региональные банки значительно более удачно прошли опробования.

Статистика отзывов лицензий с 01.07.98 по 15.04.16

Возможно проследить, как сложилась будущее региональных банков из топ-300.

Будущее региональных банков из топ-300 на 01.07.98

В таблицах «Региональные банки, пережившие Московские 1998–2015 банки» и «кризисы годов, пережившие кризисы 1998–2015 годов» представлены банки, каковые и перед кризисом 1998 года, и по сей день входят в топ-300. Среди 60 столичных — 14 — дочки зарубежных банков.

«Региональные банки» «Столичные банки»

Сергей Лесков — Рост населения в России, методике для России

Интересные записи

- Павел самиев: «у нас сумели породить панику акционеров»

- Страна победившего трампа отходит от шока

- Современная банковская сказка-быль

Похожие статьи, которые вам, наверника будут интересны:

-

кризис ликвидности и План Путина Центробанк и Правительство проспали трагедию Сейчас ходит большое количество бесед о банковском кризисе, правильнее,…

-

Можно ли сохранить деньги во время кризиса

Экономическая обстановка в Российской Федерации систематически ухудшается, и возможности ее развития внушают важные опасения. Прогнозы экспертов, с…

-

От страхования вкладов к разрешению кризисов

Разрешение банковских кризисов в будущем потребует институционализации политики, что подразумевает закрепление за специальным госорганом статуса crisis…

-

Банковская система выходит из кризиса

Банк России вычисляет текущий уровень ставок адекватным состоянию русском банковской системы и экономики. Скорость увеличения кредитования в 2016 году…

-

С чего начался финансовый кризис? и в чем его причины?

Я человек очень далекий от финансов и представление о них имею самое общее. Однако весьма увлекательны обстоятельства разгоревшегося кризиса. С чего все…

-

По большей части все сходятся на том, что экономический кризис связан с перепроизводством товаров (гонятся промышленники за прибылью, вот и итог). Более…