Оглавление:

Совокупность налогообложения ЕНВД — один из особых налоговых режимов для предпринимателей, трудящихся в основном в сфере небольшой услуг и розницы населению. «Вменёнка» используется лишь для тех видов деятельности, список которых установлен местными властями, основываясь на перечне, утвержденном Налоговым Кодексом РФ.

Ранее такая схема употреблялась принудительно: ИП, подпадавшим под определённые параметры, не оставалось другого выбора, как трудиться на «вменёнке». С 2013 года наличие «вменённых» видов деятельности не обязывает предпринимателя переходить на ЕНВД, в случае если эта налоговая совокупность его не устраивает.

Очевидными преимуществами данного режима являются несложное исчисление и минимальная отчётность суммы единого налога. ЕНВД заменяет собой последовательность сборов, необходимых для ИП, трудящихся на неспециализированной совокупности.

15%-ный налог определяется по несложной формуле, исходя из величины вменённого дохода. Под вменённым в этом случае понимается условный доход, что может взять предприниматель по конкретному виду деятельности в конкретном регионе.

В базе для того чтобы подхода лежит понятие базисной доходности – той минимальной пользы, которую, согласно точки зрения страны, обязан извлекать ИП, занимающийся отдельными видами обслуживания и торговли населения.

Формула расчёта ЕНВД

Разглядим формулу расчёта единого налога по «вменёнке»:

ЕНВД = (БД х ФП х К1 х К2 х 15%), где

ЕНВД –величина налога (в рублях) за один месяц;

БД –базисная доходность по определённому виду деятельности, установленная налоговым законодательством;

ФП –физический показатель деятельности предпринимателя (число сотрудников, площадь торговых помещений, численность автопарка и т.д. в зависимости от услуг и вида работ, предоставляемых ИП);

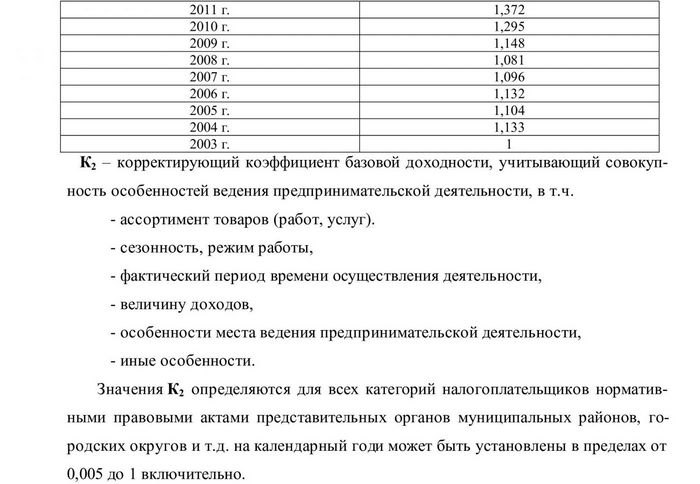

К1 –коэффициент-дефлятор, единый для всех фирм, устанавливается на этот год Правительством РФ;

К2 –корректирующий коэффициент, утверждённый по каждому виду одолжений муниципальными органами власти для собственного региона, на 1 год и более;

15 % –действующая ставка единого налога.

Потому, что оплата и отчётность ЕНВД происходят поквартально (до 20 и 25 числа месяца, следующего за отчётным, соответственно), величина вычисленного по формуле налога умножается на 3 месяца.

Предприниматель в праве снизить размер единого налога на сумму страховых взносов во внебюджетные фонды за собственных работников (не более 50 % от суммы платежей за наёмный персонал). Для ИП без работников налоговую базу возможно снизить на 100 % суммы фиксированных страховых выплат за самого предпринимателя.

Что касается коэффициентов, то в 2014 году:

- К1 равен 1,672;

- К2 – корректирует базисную доходность в пределах 0,005 – 1 пунктов, а конкретный размер коэффициента предпринимателю необходимо выяснять в налоговой администрации по месту деятельности.

Раздельно разглядим главные составляющие формулы, определяющие размер налога личного предпринимателя при ЕНВД – физические показатели и базовую доходность.

Что такое базисная доходность по ЕНВД?

Под базисной месячной доходностью налоговое законодательство имеет в виду финансовую сумму, соответствующую условной доходности определённого вида деятельности на одну единицу физического показателя.

«Условной» эта доходность считается, потому, что не зависит от настоящих результатов работы предпринимателя. Она «назначается» правительством по каждому «вменённому» виду услуг и товаров в расчёте на 1 работника / 1 «квадрат» торговой площади / 1 посадочное место пассажирского автопарка и других физических показателей, характеризующих этот вид деятельности. Соответственно, физическим показателем при ЕНВД будет совокупность этих единиц, конкретно участвующих в предоставлении и производстве одолжений.

Величина базисного дохода при «вменёнке»

Какие конкретно размеры базисной доходности ЕНВД действуют в 2014 году? Статья 346.29 НК РФ содержит полный список «вменённых» видов деятельности с соответствующими им физическими показателями и коэффициентами доходности. Вот кое-какие из них.

Базисная доходность по услугам

- Бытовые услуги (по ОКУН — классификатору одолжений населению), начиная от клининга и заканчивая строительными работами, частные уроки, ветеринарная медицина и т.д. — имеют БД, равную 7500 рублей на одного работника. ФП образовывает число

всех сотрудников предприятия, включая самого личного предпринимателя.

- Ремонт, обслуживание машин и автомойки дают условную доходность в 12000 рублей на человека, а физический показатель подобен ФП бытовых одолжений.

- Платные автостоянки с позиций налогового законодательства приносят условный доход в 50 рублей на «квадрат» парковочной площади. Физический показатель – метраж автомобильной площадки.

- БД грузовых перевозок рассчитывается на каждую транспортную единицу в размере 6000 рублей. При исчислении вменённого дохода учитывают количество всех машин, принимающих участие в транспортировке грузов, наряду с этим их должно быть не больше 20.

- Пассажирский транспорт (такси, маршрутки) владеет доходностью 1500 рублей с одного посадочного места, соответственно, физическим показателем есть неспециализированное число посадочных мест пассажирского автопарка предприятия, не превышающего 20 автомобилей.

База доходности розничной торговли

Стационарные объекты розничной торговли площадью менее 150 кв.м (павильоны, магазины) облагаются ЕНВД на базе базисной доходности 1800 рублей за единицу площади. В расчёт включается метраж торгового зала.

БД общепита

- Доходность предприятия общепита (столовая, кафе, пиццерия), имеющего зал для обслуживания клиентов площадью до 150 кв.м, образовывает 1000 рублей на единицу площади. В качестве ФП учитывается размер зала для визитёров.

- БД и ФП одолжений по организации питания вне стационарного помещения (обеды в офис, доставка на дом) такие же, как у выездной торговли.

Условная доходность рекламных одолжений

- Рекламное агентство, размещающее рекламу клиентов на транспорте, оплачивает ЕНВД исходя из базы 10000 рублей за одно задействованное транспортное средство. Величина налога зависит от общего числа таких транспортных средств.

- Услуги по размещению наружной рекламы на уличных конструкциях облагаются налогом от площади рекламной поверхности. Условная база дохода — от 3000 до 5000 в зависимости от типа конструкции.

Услуги по аренде и ЕНВД

- Личный предприниматель, занимающийся сдачей в аренду жилья (квартиры, дома, гостиницы), при исчислении налога применяет БД в 1000 рублей за «квадрат». Учитывается площадь жилья, и она не должна быть больше 500 кв.м.

- Сдача помещений размером более чем 5 кв.м. под общепит и стационарную торговлю облагается налогом по базе 1200 рублей за метр площади. ФП – метраж всего нежилого помещения.

- Для плательщика налогов – хозяина почвы, передающейся в возмездное пользование под торговые объекты, ответствен размер участка. При площади до 10 кв. м облагаться ЕНВД будет число сданных в аренду участков (БД= 10000 рублей за любой), более чем 10 кв.м – площадь почвы по базе 1000 за квадрат.

По любому из перечисленных выше видов одолжений ИП может утратить право на «вменёнку», в случае если численность его персонала превысит 100 человек.

Необходимо подчеркнуть, что под ЕНВД подпадают определённые виды деятельности, а не сам плательщик налогов, зарегистрированный в качестве ИП. Это указывает, что предприниматель, имеющий широкий список одолжений, должен вести раздельный учёт по «вменённым» и «невменённым» видам.

При наличии нескольких одолжений, идущих по ЕНВД, налоги рассчитывается по каждому из них раздельно, но наряду с этим вносятся в одну декларацию и оплачиваются кроме этого единой суммой.

Источник: dezhur.com

Расчет ЕНВД для ИП – базовая доходность, учимся с нуля сами

Интересные записи

Похожие статьи, которые вам, наверника будут интересны:

-

Дана формула для расчета енвд, коэффициенты к1, к2, базовая доходность

16 окт. 2014 20:42 Коэффициент дефлятор К1 и К2 на 2016-2017. Расчет ЕНВД, базисная доходность, таблица К2 ЕНВД 2016 Утверждено для «вмененки-енвд »…

-

Что такое базовая доходность и как она рассчитывается

September 30, 2012 Таковой показатель как базисная доходность употребляется при расчете единого налога на вмененный доход либо, несложнее, ЕНВД. Он был…

-

Как считать доходность инвестиций: формулы расчета

by ActiveInvestor 01.06.2015 Как вычислить доходность инвестиций? — данный вопрос интересует каждого инвестора. Основная цель инвестирования — получение…

-

В Российской Федерации имеется три самые популярные совокупности налогообложения — неспециализированная (ОСН), упрощенная (УСН), и единый налог на…

-

Расход наливного пола: аспекты, влияющие на расход и его расчет

Оглавление статьи В строительных работах без подсчетов расхода материала просто не обойтись. Это же возможно сообщить и про наливные полы. Во многом…

-

Что такое себестоимость продукции и услуг. расчет и анализ себестоимости

анализ и Расчёт себестоимости Что такое себестоимость и как верно ее вычислить? Стремительный ритм ведения бизнеса требует от руководителя компании и…