Количество инвесторов, вычисляющих, что облигации и акции значительно переоценены, достигло рекордных значений. Такими сведениями поделились авторы размещённого на этой неделе изучения Bank of America Merrill Lynch, говорится в публикации Акина Ойделе на портале Business Insider. В последний раз подобные показатели переоцененности на фондовом рынке были зафиксированы шестнадцать с половиной лет назад.

Свежий опрос менеджеров глобальных фондов (Global Fund Manager Survey), что систематично проводится банком, уловил очень тревожные симптомы. 54% участников опроса уверены в том, что совокупная переоцененность облигаций и стоимости акций находится на беспрецедентно большом уровне. В большинстве случаев подобные оценки говорят о возможности близкого падения на фондовом рынке.

Тогда к кризису привел безудержный, ничем не оправданный рост акций интернет-компаний

Переоцененность акций достигла наивысшей отметки, начиная с 2000 года, продемонстрировало изучение. В последний раз похожие эти наблюдались во время, что конкретно предшествовал так именуемому кризису доткомов. Уместно отыскать в памяти, что тогда к кризису привел безудержный, ничем не оправданный рост акций интернет-компаний. Рынок, как и по сей день, бил рекорд за рекордом.

До тех пор пока в момент очередных пиковых значений индекса Nasdaq Composite инвесторы не спохватились, что цены, заложенные в акции, не отражают настоящей цене компаний. Вправду, в тот период бизнес на интернете лишь начинал генерировать прибыль.

Жадность сменилась страхом. Началась свирепая распродажа. Всего за пять дней Nasdaq скатился с 5132 к 4580 пунктам. За обвалом главного индекса технологического сектора случилось падение на всех мировых площадках.

А скоро последовала замечательнейшая волна банкротств. На данный момент ничего похожего на страшный пузырь в каком-то отдельном рынке помой-му не отмечается. И специалисты говорят о переоцененности акций в целом по окончании весьма долгого роста. В эту среду Nasdaq закрылся на отметке 5173,77.

Другими словами лишь сейчас он достиг приблизительно тех же уровней, каковые были зафиксированы перед кризисом доткомов.

82% опрошенных уверены в том, что за стоимостями на облигации на развитых рынках прячется пустота

Инвесторы видят однозначную уязвимость рискованных активов, растолковывают аналитики Bank of America Merrill Lynch сегодняшний тревожный настрой участников рынка. Пара представителей и видных экономистов денежных правительства, включая главу Федерального резерва Джанет Йеллен США, уже выступали с предупреждениями о переоцененности акций. Эти предостережения звучат на фоне хорошей в целом динамики рынка, что, наверное, совсем игнорирует вялый рост корпоративной доходности компаний-эмитентов.

Шаткое положение, согласно точки зрения аналитиков, складывается и на рынке американских облигаций. Инвесторы вынужденно задирают цену бондов США, потому, что в затянувшийся период экономической неопределенности они не видят вторых настоящих альтернатив для размещения денег в расчете пускай на очень низкую, но хорошую доходность. Приблизительно 83% участников опроса высказали вывод, что Банк Японии и ЕЦБ будут удерживать негативные ставки в течение ближайших 12 месяцев.

82% опрошенных уверены в том, что за стоимостями на облигации на развитых рынках прячется пустота.

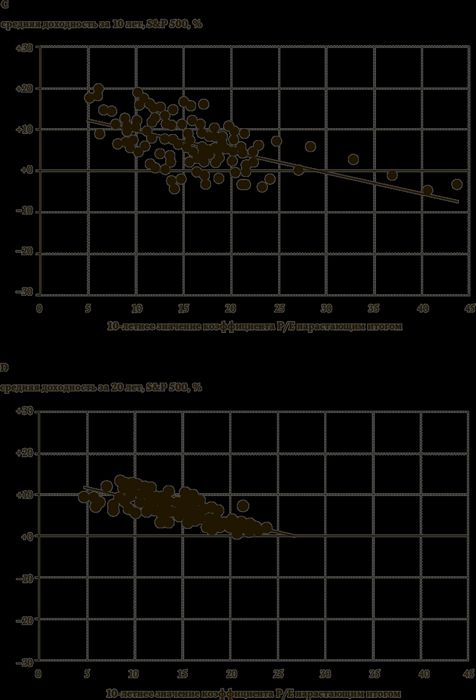

Оценкам, приведенным в изучении Bank of America Merrill Lynch, созвучны прогнозы аналитиков из Goldman Sachs. Они разделяют точку зрения, что следующее большое перемещение индекса SP 500 будет направлено вниз. Если доверять их предсказаниям, в течение ближайшего месяца индекс обязан опуститься на 2%.

А сегодняшний год, согласно расчетам специалистов банка, индекс закончит на отметке 2100 пунктов, другими словами немного ниже нынешних значений. После этого в течение следующих девяти месяцев ожидается новый подъем, что составит до 4%. В целом на грядущем годовом отрезке возможна плоская траектория перемещения рыночных цен.

В следствии, если сравнивать с нынешними показателями, рынок покажет рост, что чуть ли превысит 2%. На момент закрытия торговой сессии в прошлую среду SP 500 продемонстрировал 2125,77 пункта. Как видно из приведенных цифр, в Goldman Sachs не предрекают ничего очень катастрофичного.

Скорее ожидается долгосрочное топтание индексов на месте.

Еще одной веской обстоятельством для понижения на рынке именуют политические риски, вызванные возросшей неопределенностью по поводу финала грядущих выборов президента в Соединенных Штатах

В аналитической записке для инвесторов, размещённой в воскресенье, основной стратег по рынку акций Дэвид Костин растолковал громадную возможность близкого понижения на рынке акций сходу несколькими факторами. В числе другого он привел показания индикатора Goldman’s Extreme Sentiment Indicator. Они демонстрируют «экстремально бычьи» значения, каковые в последние дни достигли вероятной большой отметки.

Статистически это помогает достаточно замечательным знаком к близкому падению на рынке.

Аналитик Goldman Sachs также отметил явную переоцененность фондового рынка. Помимо этого, он указал на неоднозначную экономическую статистику. Довольно не сильный эти последних недель сигнализируют о вероятной переоценке в сторону понижения прогнозов прибыли в расчете на одну акцию.

Наконец, еще одной веской обстоятельством для понижения на рынке именуют политические риски, вызванные возросшей неопределенностью по поводу финала грядущих выборов президента в Соединенных Штатах. Денежный рынок рассчитывает на победу Хиллари Клинтон, но в самое последнее время опасается, что его ожидания смогут не оправдаться. Отказаться от классической помощи кандидата-республиканца Уолл-стрит вынуждает безотносительная непредсказуемость, как полагают аналитики, Дональда Трампа.

Bank of America Merrill Lynch EMEA Campus Connect 2015

Похожие статьи, которые вам, наверника будут интересны:

-

Валютный рынок — вопросы и ответы 2016 года

2016 год на глобальном валютном рынке был, пожалуй, самым насыщенным с момента ипотечного кризиса 2008–2009 годов. Очевидным итогом года стало…

-

Трамп будет копировать экономическую модель времен президента рейгана

Julius Baer — банк швейцарской группы, специализирующейся на частном обслуживании состоятельных клиентов, представил 7 декабря 2016 года в Москве…

-

Продажа «роснефти» иностранным инвесторам подстегнула рынки к росту

Основной сюрприз 8 декабря 2016 года — новость о покупке 19,5-процентного пакета акций «Роснефти» инвесторами в составе консорциума катарского…

-

Рынки. итоги (01.05–07.05.2017). даже в праздничные дни рубль дал повод понервничать

Мировые стоимость бареля нефти в промежутке между русскими майскими праздниками в ускоренном темпе падали: цены на сорт семь дней провалились до отметки…

-

Рынок мфо продолжит рост за счет граждан

Банк России опубликовал обзор главных показателей МФО за 2015 год: количество выдачи микрозаймов возрос на 6,5%, по большей части за счет физлиц. средний…

-

Чем грозит тарифная война на рынке моментальных переводов

Тарифная война на рынке моментальных финансовых переводов снижает борьбу и лишает банки-партнеры части столь нужного сейчас комиссионного дохода. Кирилл…