Политике рефинансирования Банка России приписываются кое-какие недостатки и риски: гэп срочности, непредсказуемость политики рефинансирования, неравный доступ к кредитору последней инстанции. Многие из аналогичных опасений значительно преувеличены, если не сообщить — являются мифами внешних комментаторов.

Разрыв срочности между обязательствами и активами

Неприятность разрыва по срочности между обязательствами и активами появляется, в то время, когда банк, во-первых, фондирует долговременные активные операции за счет кратковременных ресурсов, а во-вторых — в то время, когда у него нет уверенности, что кратковременные ресурсы будут пролонгированы. Подобные опасения свойственны для рыночных обязательств, в то время, когда банку тяжело спрогнозировать, продлит ли вкладчик воздействие депозита либо какой количество облигаций будет предъявлен инвесторами по досрочной оферте.

В отношении обязательств перед Банком России, подобная неприятность не следует. Существует возможность пролонгации задолженности на аукционе РЕПО. В случае если лимита на аукционе не хватает, то банк может воспользоваться сессией РЕПО по фиксированной ставке и пролонгировать собственную задолженность. В любом случае, у него остается возможность осуществлять roll-over, другими словами возобновить воздействие займа на новый срок.

Банк России гарантирует, что любой банк, владеющий минимальной достаточным залогом и степенью надёжности, сможет повторно воспользоваться механизмом рефинансирования. Риск, что у банков появляется, — процентный риск, который связан с тем, что возобновление займа может происходить по новой процентной ставке. Управление фактическими и ожидаемыми процентными ставками есть неотъемлемым элементом финансово-кредитной политики.

Но это уже не имеет отношения к риску разрыва по срочности между обязательствами и активами. В случае если у банков и имеется риск, то это не гэп срочности, а процентный риск, что в 2013 году предполагается снизить за счет введения операций прямого РЕПО с плавающей ставкой.

Политика рефинансирования в обратную сторону

Вторая довольно часто поднимаемая неприятность — непредсказуемость политики кредитора последней инстанции, риск того, что Банк России поменяет манеру поведения и лишит банки возможности рефинансировать текущую задолженность. Эти опасения связаны с непониманием операционной процедуры Банка России. Операционные процедуры центральных банков делятся на два типа: активные и пассивные.

В активных процедурах центробанк проводит операции на открытом рынке с банками по собственной инициативе. К примеру, ФРС США, Банк японии и Банк Англии по собственной инициативе выкупают с рынка часть ценных бумаг, формируя, так, финансовое предложение и оказывая влияние на рыночные ставки.

Банк России, как и многие другие европейские центральные банки, придерживается пассивной операционной процедуры: банки заключают сделки с ним по собственной инициативе, а не по инициативе органа регулирования. Банк России гарантирует, что любой банк, участвующий в операциях постоянного действия по фиксированным ставкам, будь то ломбардные кредиты, РЕПО, валютный своп либо кредиты, обеспеченные нерыночными активами либо поручительствами, сможет удовлетворить собственный спрос на ликвидность.

В этом замысле политика российского кредитора последней инстанции владеет полной предсказуемостью. Банки не смогут рефинансироваться у ЦБ лишь в том случае, если они сами проигнорируют возможности операций постоянного действия. Иными словами, в условиях пассивной операционной процедуры Банк России не имеет возможности отказать участникам рынка в удовлетворении спроса на ликвидность.

Так, данный довольно часто обсуждаемый риск рефинансирования не имеет под собой оснований.

Неравный доступ банков к операциям рефинансирования

Это самый простой и, одновременно с этим, один из самых ветхих мифов о рефинансировании. Он разбивается о несложную статистику операций. В случае если банк входит в 1 либо 2 категорию надежности, то он приобретает право заключать сделки с Банком России.

На данный момент 88% из банков, на каковые приходится 97% активов, имеют возможность рефинансироваться у Банка России. Так, подавляющее число банков смогут проводить операции с Банком России. По факту, на аукционы прямого РЕПО приходит не более двух сотен организаций (не смотря на то, что их общее колличество превышает 900).

Рефинансировать банки низших категорий надежности ненужно — это было бы эквивалентно сознательному выводу активов, потому, что эти группы характеризуются низким уровнем надежности. Банк России, как и другие центральные банки, придерживается в далеком прошлом апробированного принципа, что рефинансировать имеет суть банки, временно утратившие платежеспособность, но не банки, лишившиеся кредитоспособности.

Второй нюанс неравного доступа связан с неравномерным распределением обеспечения в банковском секторе. На данный момент совокупный количество потенциального залога оценивается в 5,5 трлн рублей (12% пассивов финсектора). Это многократно больше текущего уровня задолженности банков перед кредитором последней инстанции.

Изучение подробностей отчетности говорит о том, что бумаги ломбардного перечня достаточно равномерно распределены среди разных групп банков, в зависимости от величины их активов. К примеру, за пределами наибольших банков, бумаг ломбардного перечня столько же, сколько на балансах наибольших банков.

Банк России — в первых рядах планеты всей

Центральные банки формируют финансовое предложение в экономике за счет повышения количества собственных активов. В большинстве случаев, для этого употребляются три главных инструмента: приобретение денежных активов, номинированных в национальной валюте, приобретение зарубежной валюты за национальную валюту на внутреннем рынке и предоставление кредитов местным банкам. Структура активов центральных банков существенно различается.

К примеру, солидную часть активов Федеральных резервных банков США составляют казначейские бумаги США, Народного банка Китая — валютные активы, а большую часть активов Банка Греции на данный момент составляют кредиты, выданные греческим банкам.

В Российской Федерации, в течении последних лет, приобретение зарубежной валюты Банком России являлась главным каналом предоставления рублевых средств в экономику. Это отражалось в повышении золото-валючных резервов, рост которых за период с 2002 по 2011 год превышал 30%. Как следствие, активы, номинированные в зарубежной валюте, являются самая значительной статьей баланса Банка России.

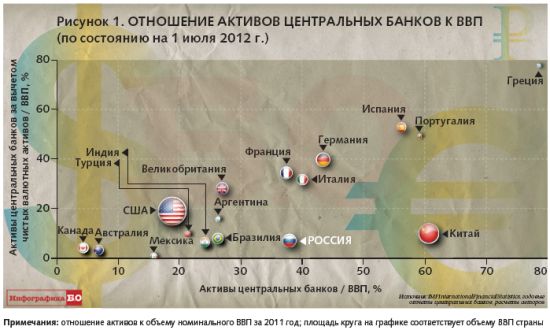

Наглядно это отражено на рисунке 1, где продемонстрирована величина активов разных центральных банков по отношению к ВВП страны с учетом количества чистых валютных активов, которыми владел центральным банкам, и не учитывая данной величины. В государствах, владеющих большим количеством золото-валючных резервов, таких как Китай, Российская Федерация, Бразилия и других, активы центробанка, за вычетом количества чистых валютных активов, малы.

В Российской Федерации во II–III кварталах 2012 года, в отсутствие приобретений зарубежной валюты на внутреннем валютном рынке со стороны Банка России, а также в связи с накоплением рублевых средств на квитанциях бюджетной совокупности, главным каналом предоставления рублевых средств делается рефинансирование кредитных организаций в Банке России. Это приводит к росту количества активов ЦБ, за вычетом чистых валютных активов, но по мировым меркам количество активов подобного рода не есть большим.

Их повышение приблизит Банк России к центральным банкам таких государств, как США, Германия и Великобритания, исходя из структуры их активов (См. рисунок 2). Так, с позиций степени вмешательства центробанка в экономику, количества рефинансирования Банка России не выглядят чрезмерными.

Искаженная структура фондирования

Повышение доли средств, взятых от Банка России, в пассивах финсектора стало причиной некоему замещению, так называемых базисных обязательств вторичными1.Базисные обязательства, в частности, средства, завлекаемые от населения и нефинансовых организаций, традиционно являются главный источник фондирования банков. В кризисных условиях базисные обязательства являются более стабильным источником фондирования, в сравнении с другими обязательствами банков — межбанковскими кредитами, средствами денежных компаний, долговыми ценными бумагами и др.

За период с 1 сентября 2011 года по 1 октября 2012 года часть вторичных обязательств выросла на 4,4 п.п., достигнув отметки в 29%. Замечаемое изменение соответствует динамике доли средств, взятых от Банка России, в неспециализированных обязательствах финсектора за разглядываемый период.

Но, не обращая внимания на рост вторичных обязательств, пассивы русских банков, в сравнении с банками других государств, сохраняют достаточно консервативную структуру при высоких темпах роста активов финсектора. Часть средств организаций (за исключением кредитных организаций) и физических лиц в структуре пассивов образовывает 61% — по этому показателю Российская Федерация существенно превосходит многие страны (См. рисунок 2).

Помимо этого, в Российской Федерации текущие высокую скорость роста активов достигаются, в основном, за счет роста базисных обязательств: прирост активов с 1 сентября 2011 года по 1 сентября 2012 года составил 25%, из них 13 п.п. было обеспечено за счет роста базисных обязательств. Так, возможно сделать вывод, что, не обращая внимания на рост вторичных обязательств, у российских банков сохраняется большая часть базисных обязательств, другими словами источников стабильного фондирования.

Масштабы рефинансирования бесконечны

Отсутствие обеспечения — не единственное ограничение, с которым смогут столкнуться банки при необходимости рефинансирования в Банке России. Вероятна обстановка, при которой у банков имеется рыночное обеспечение в достаточном количестве, но они сталкиваются с ограничением по размещению взятых средств в активы под риском, связанным со понижением норматива достаточности собственных средств (капитала) Н1, и понижением нормативов мгновенной и текущей ликвидности (Н2 и Н3), благодаря применения для рефинансирования высоколиквидных ценных бумаг.

Говоря по-несложному, в случае если банки направляют полученные от рефинансирования средства на кредиты, то это ведет к ухудшению пруденциальных нормативов. Именно это ограничение есть главным для финсектора, а не достаточность обеспечения, как довольно часто возможно услышать от комментаторов политики регулятора. На октябрь 2012 года достаточность собственных средств финсектора достигала 13,1%?— исторический минимум с конца 1990-х годов.

Как раз ограничение по нормативу Н1 выступает главным барьером для роста масштабов рефинансирования, в случае если деньги от него будут направляться на повышение количеств активов с громадным коэффициентом риска. В случае если деньги кредитора последней инстанции будут употребляться для поддержания текущей ликвидности, что и положено банкам по определению, пруденциальные нормы не будут иметь сдерживающего влияния.

В случае если мы говорим об управлении текущей ликвидностью то чтобы избежать нарушения нормативов Н2 и Н3, банку достаточно инвестировать часть привлеченных средств в высоколиквидные активы либо оставить на корреспондентском счете в Банке России, а оставшуюся часть применять по собственному усмотрению. Количество средств подобного рода, при нормативов Н2 и Н3, не превышает 1% неспециализированного потенциала рефинансирования под рыночные активы.

Российское стрелковое оружие уничтожать рано

Интересные записи

- Экономическая статистика 2–8 мая 2016 года: ожидания

- Хроники финтеха 16. банки берут реванш

- Дистанционное банковское обслуживание юридических лиц в 2016 году. опрос

Похожие статьи, которые вам, наверника будут интересны:

-

Как быстро увеличить чистые активы и спасти компанию от ликвидации

Юлия Батрульян. начальник отдела особых проектов издание «Главный бухгалтер» Чистые активы компании — величина, на первый взгляд никак не связанная с…

-

По структуре активов ФРС уподобляется коммерческому банку, причем очень вызывающему большие сомнения В течение всего октября одной из основных тем…

-

Коэффициент текущей ликвидности

Перед тем как начать сказать о том, что собой воображает коэффициент текущей ликвидности, нужно выяснить последовательность главных понятий. направляться…

-

Регуляторы призвали индустрию пенсионных фондов не наступать на старые грабли

За выплаты будущим пенсионерам отвечают пенсионные фонды, и они должны решить — сами они инвестируют собранные средства либо завлекают к данной работе…

-

Будет ли дефолт в Украине в 2015 году? Тему данной статьи посоветовал Виктор Суслов, бывший глава министерства экономики, депутат времен Кучмы и…

-

Раздел: Денежное право | Нет комментариев Какой метод определения цены либо эффективности работы компании возможно назвать самым правильным? Не обращая…