Денежный анализ разрешает не только оценить денежное состояние предприятия, но и спрогнозировать его предстоящее развитие. Но менеджерам нужно весьма пристально отнестись к определению показателей, каковые будут употребляться для оценки: их неверный выбор может привести к тому, что трудоемкий анализ не принесет ничего хорошего.

Денежный анализ употребляется как самим предприятием, так и внешними субъектами рынка при осуществлении разных сделок либо для предоставления информации о денежном состоянии предприятия третьим лицам. В большинстве случаев, таковой анализ проводится при:

- реструктуризации. В ходе выделения структурных подразделений в отдельные бизнес-единицы нужно оценивать такие показатели их текущей деятельности, как размеры дебиторской и задолженностей по кредиту, рентабельность, оборачиваемость материальных запасов, производительность труда и т. д. Благоприятное денежное положение структурной единицы может послужить другим фактором в пользу оставления ее в составе компании;

- оценке цены бизнеса, а также для его продажи/приобретения. Обоснованная оценка денежного состояния предприятия разрешает назначить честную цену сделки и может служить инструментом трансформации суммы сделки;

- получении кредита/привлечении инвестора. Денежные показатели являются главным индикатором для банка либо инвестора при принятии ответа о выдаче кредита;

- выходе на фондовую биржу (с облигациями либо акциями). По требованиям русских и западных бирж нужно рассчитывать определенный комплект коэффициентов, отражающих денежное состояние предприятия, и публиковать эти коэффициенты в отчетах. К примеру, по русскому законодательству в проспекте эмиссии ценных бумаг направляться показывать степень покрытия платежей по обслуживанию долгов, уровень просроченной задолженности, оборачиваемость чистых активов, долю налога на прибыль в прибыли до налогообложения и т. д.

Терминология

Многие источники определяют денежный анализ предприятия как прогнозирования и метод оценки его состояния на базе бухгалтерской отчетности. В книжке В. Ковалёва «Денежный анализ: процедуры и методы» (М. статистика и Финансы, 2002) таковой анализ определяется как «аналитические процедуры, разрешающие принимать решения денежного характера».

Более полное определение приведено в «Денежно-кредитном энциклопедическом словаре» (под ред. А.Г. Грязновой, М. статистика и Финансы, 2004): «Денежный анализ — совокупность способов определения имущественного и денежного положения хозяйствующего субъекта в истекшем периоде, и его возможностей на ближайшую и долговременную возможность».

Целью анализа денежного состояния есть определение самые эффективных дорог успехи прибыльности предприятия, главными задачами — анализ доходности и рисков.

Денежный анализ предприятия может проводиться для сравнения с другими фирмами (бенчмаркинг). С целью проведения разовых оценок имеет суть завлекать аудиторов и профессиональных оценщиков. Это разрешит повысить надежность оценки в глазах третьих лиц.

В своевременной деятельности анализ употребляется для:

- оценки денежного состояния предприятия;

- установления ограничений при формировании бюджетов и планов. К примеру, возможно сократить ликвидность предприятия (указать, что она должна быть не ниже определенного уровня), оборачиваемость запасов, соотношение собственных и заемных средств, цена привлечения капитала и т. д. Во многих компаниях существует практика установления лимитов для дочерних предприятий и филиалов на базе таких показателей, как рентабельность, себестоимость продукции, отдача на инвестиции и т. д.;

- оценки прогнозируемых и результатов деятельности.

Персональный опыт

Андрей Кривенко, финдиректор ГК «Агама» (Москва)

Наша фирма занимается дистрибуцией продуктов глубокой заморозки. На этом рынке одними из главных инструментов управления количествами продаж являются регулирование сроков дебиторской задолженности и согласование скидок с клиентами, исходя из этого управление денежным состоянием предприятия делается насущной потребностью.

Анализ употребляется при построении бюджетов, для обнаружения обстоятельств отклонений фактических показателей от плановых и коррекции замыслов, и при расчете отдельных проектов. В качестве главных инструментов используются горизонтальный (динамика показателей) и вертикальный (структурный анализ статей) анализ отчетных документов управленческого учета, и расчет коэффициентов. Таковой анализ проводится по всем главным бюджетам: БДДС, БДР, балансу, бюджетам продаж, закупок, товарных запасов.

Горизонтальный анализ проводится по статьям в разрезах центров ответственности (ЦО) каждый месяц. На начальной стадии определяются часть тех либо иных статей затрат в общей сумме затрат ЦО и соответствие данной доли установленным нормативам. После этого затраты, каковые возможно отнести к переменным, сравниваются с количеством продаж.

Затем значения обоих показателей сравниваются с их значениями за прошлые периоды. Компания растет приблизительно на 40-50% в год, и разбирать показатели двух- и трехгодичной давности бессмысленно, исходя из этого в большинстве случаев оценивается информация максимум годовой давности с учетом роста бизнеса. Параллельно проверяется соответствие фактических показателей помесячного бюджета плановым показателям годового.

Денежный анализ предприятия употребляется и для определения ориентиров его развития. К примеру, рентабельность и ликвидность бизнеса при составлении своевременных расходов и бюджетов доходов являются заданными размерами. При утверждении годового бюджета за главный показатель принимается эффективность применения оборотного капитала.

Денежный анализ предприятия — это инструмент, нужный с целью достижения стратегических выполнения и целей предприятия его миссии. Помимо этого, мы оцениваем окружающую среду, замечаем за развитием торговых сетей и в соответствии с этим строим политику продаж.

Чем тверже операционный цикл компании (временной отрезок между приобретением ресурсов, применяемых в ходе производства, и обращением готовой продукции в финансовые средства. — Примеч. редакции ), тем больше внимания должно уделяться денежному анализу, поскольку он есть одним из главных средств контроля платёжеспособности и ежедневного управления бизнеса. К таким компаниям относятся, к примеру, банки, страховые и торговые фирмы с высокой оборачиваемостью товара. Практически всем же производственных и торговых фирм достаточно отслеживать денежные коэффициенты иногда, в большинстве случаев, раз в тридцать дней либо кроме того раз в

квартал в зависимости от периодичности подготовки отчетности.

Выбор разбираемых показателей

Дабы выяснить, какие конкретно показатели необходимо рассчитывать, направляться сперва проанализировать цели и стратегию компании, каковые она желает достигнуть (подробнее об методе подбора главных показателей для оценки деятельности компании см. «Финдиректор» № 7-8, 2012. – Прим. ред.). После этого выявляются коэффициенты, каковые направляться рассчитывать, и устанавливаются их нормативные значения.

Эта работа в большинстве случаев выполняется в ходе проекта постановки управленческого учета, бюджетирования либо совокупности сбалансированных показателей. В случае если же комплект показателей забрать из книжки по финансам, то таковой денежный анализ предприятию не принесет пользы.

Персональный опыт

Екатерина Кадырова, финдиректор медицинского центра «АСК-Мед» (Екатеринбург)

Мы разбираем разные показатели с определенной периодичностью в соответствии с требованиями бизнеса и потребностями менеджмента. Денежный цикл (период оборота средств, равный промежутку между оттоком и притоком оборотного капитала. — Примеч. редакции) у компании продолжительный. Дорогостоящие реактивы для диагностики закупаются за рубежом, и при неиспользовании того либо иного реактива в производстве он просто пропадает — реализовать либо разрешить войти его на другие процессы запрещено.

Кредитные ресурсы компания фактически не применяет, исходя из этого грамотная политика в отношении кредиторов и дебиторов оказывает помощь обеспечить деятельность компании за счет оборотных средств. Вследствие этого мы весьма внимательны к показателям, характеризующим дебиторскую и задолженности по кредиту, но не рассчитываем, к примеру, эффективность использования и коэффициенты ликвидности заемного капитала.

Периодичность проведения денежного анализа предприятия зависит от требований топ-менеджмента, и от возможностей по сбору данных для управленческой отчетности. Потому, что у многих русских фирм эти управленческого учета базируются на данных бухучёта, им имеет суть проводить анализ раз в квартал в один момент с полным подведением итогов периода бухгалтерией.

Компании с развитой информационной помощью бизнеса имеют возможность отслеживать денежные показатели каждый месяц, еженедельно а также каждый день. Так, по данным издания Economist, в компании General Electric менеджеры смогут отслеживать трансформации показателей, за каковые они отвечают, в течение рабочего дня.

Персональный опыт

Андрей Черепанов, помощник финдиректора компании «Фосагро» (Москва)

Годовой бюджет в отечественной компании составляется в поквартальном разрезе. Совокупность управленческого учета у нас основана на тех же данных, что и бухучёт, исходя из принципа однократности ввода информации, что употребляется в большинстве информационных совокупностей. Главный показатель, благодаря которому определяется эффективность деятельности компании, — рентабельность продаж — рассчитывается кроме этого поквартально.

Количество денежных показателей, каковые возможно применять при оценке своевременной деятельности компании, достигает 200, но использовать кроме того половину из них не нужно, потому, что обработка и сбор информации в этом случае будут занимать через чур много времени. Исходя из этого для пользователей одного уровня, в большинстве случаев, хватает 5-7 коэффициентов, каковые отражают области денежной деятельности, оказывающие громаднейшее влияние на эффективность их работы.

К примеру, для компаний, стремящихся выйти на рынок капитала, принципиально важно отслеживать показатель EBITDA (прибыль за вычетом налогов и амортизационных отчислений). А для фирм, деятельно применяющих заемный капитал, актуальны показатели ликвидности, коэффициенты эффективности применения собственного и заемного капиталов.

Большая часть опытных кредиторов (банки, инвестиционные компании) предъявляют перечень коэффициентов, характеризующих заемщика, при принятии ответа о предоставлении кредита и требуют систематично их рассчитывать. Компании с развитым денежным управлением вычисляют размер EVA 2. но до тех пор пока данный показатель не весьма популярен среди русских фирм, поскольку подразумевает достаточно сложный расчет ставок дисконтирования и стоимости капитала.

Автоматизация денежного анализа предприятия

Дмитрий Рябых, председатель совета директоров ООО «Альт-Инвест» (Москва)

Компании, использующие денежный анализ в качестве инструмента своевременного управления, в большинстве случаев применяют для этого возможности автоматизированных совокупностей управленческого учета либо же комплекты файлов Excel. Это разъясняется тем, что анализ в компании проводится на базе информации управленческого учета, которая не испытывает недостаток в корректировке и изначально более подробна, чем документы бухгалтерской отчетности.

Но существуют и специальные программы для денежного анализа предприятия. К числу самый распространенных из них относятся Audit Expert (Expert Systems), «ИНЭК-Аналитик» и «ИНЭК АФСП» («ИНЭК»), «Альт-финансы» («Альт»). Помимо этого, на рынке присутствует еще пара десятков совокупностей локальных производителей, и приложения для денежного анализа серийных программ (к примеру, «1С:Фи-нансовый анализ»).

Специальные программы применяют компании, которым нужно разбирать денежное состояние фирм, опираясь на эти официальной отчетности, другими словами на отчет о убытках и прибылях, бухгалтерский баланс и другие документы, к примеру статистическую форму 5-З «Сведения о затратах на реализацию и производство продукции (работ, одолжений)». В большинстве случаев это банки, холдинги, представители инвесторов и инвестиционные компании, аудиторы.

Реже ими пользуются сами предприятия, желающие осознать, как выглядит их отчетность со стороны, либо разглядывающие предложения о покупке вторых видов бизнеса. Цена таких совокупностей образовывает в среднем 500—1000 долл. США за одно рабочее место.

В некоторых отраслях имеет суть применять денежные показатели в расчете на единицу продукции — к примеру, в российских нефтяных компаниях (как больших, так и маленьких по количествам добычи) используются как неспециализированные показатели OPEX (операционные затраты на добычу) и CAPEX (сумма капитальных вложений в любой проект), так и эти же показатели в расчете на баррель добываемой нефти за период. Подобным образом кое-какие торговые фирмы рассчитывают логистические затраты, приходящиеся на конкретные товары. самые типичные показатели, применяемые фактически во всех отраслях настоящего сектора экономики, приведены в таблице.

Таблица. Денежные показатели, применяемые для управления предприятием (периодичность расчета — квартал/год)

Источник: fd.ru

Финансовый анализ и аудит деятельности компании — М.Серов, Э.Иванченко

Интересные записи

- Как создать (зарегистрировать) кошелек webmoney

- Как контролировать расход топлива

- Как узнать свой аккаунт в paypal

Похожие статьи, которые вам, наверника будут интересны:

-

Для чего нужен финансовый анализ

Для действенного управления финансами организации нужно систематически проводить денежный анализ. Чтобы ответить на вопрос: Для чего нужен денежный…

-

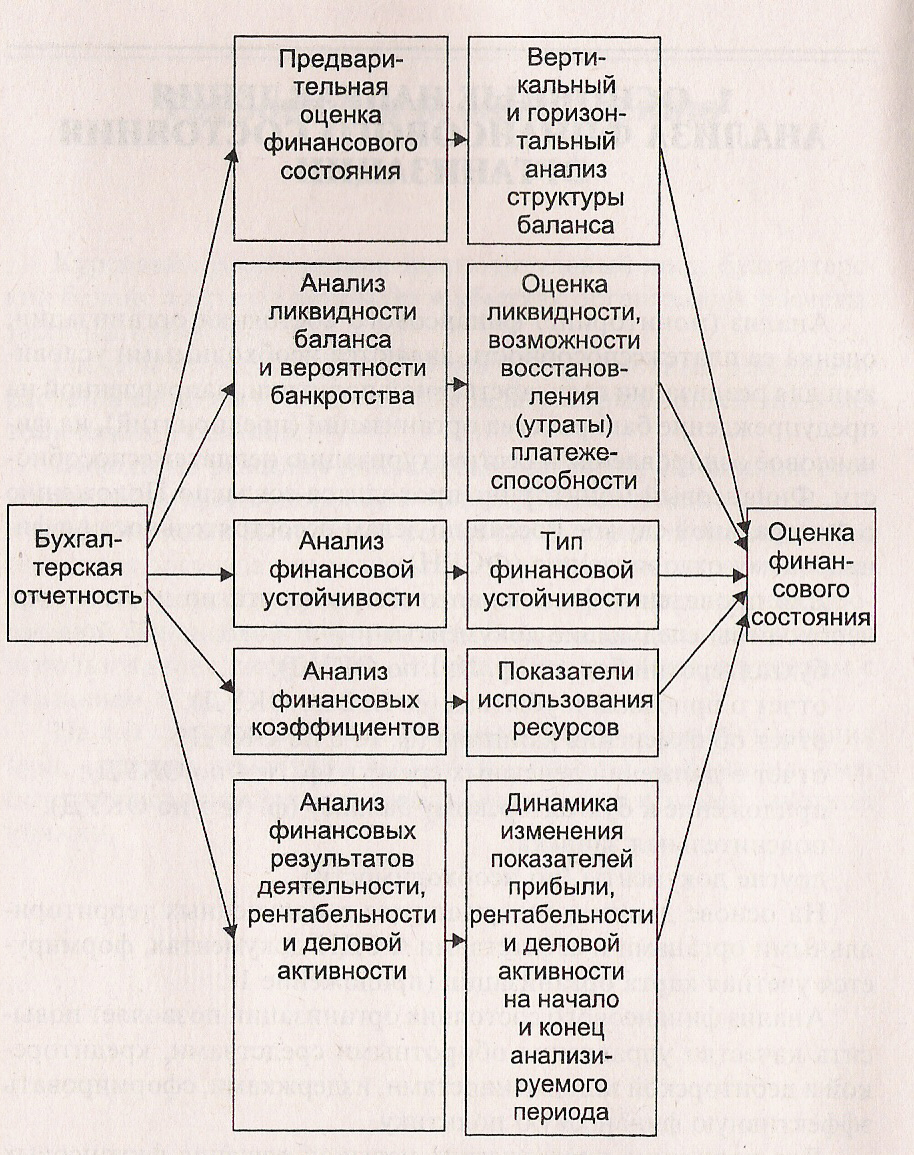

Как делать финансовый анализ предприятия

Методика анализа денежного состояния предприятия Часто бывает необходимо сделать анализ денежно экономический анализ предприятия, дабы принимать верные…

-

Популярные ответы Похожие ответы Становление рыночной экономики, появление денежных рынков, приоритет денег объективно содействовали формированию для…

-

Как провести анализ финансово хозяйственной деятельности предприятия

Анализ денежно-хозяйственной деятельности предприятия СОДЕРЖАНИЕ ВВЕДЕНИЕ ГЛАВА 1. Черта комплексного анализа денежно-хозяйственной деятельности в наше…

-

Как провести экспресс-анализ финансового состояния предприятия

И без того, прежде всего при проведении экспресс-анализа денежного состояния предприятия нужно распознать проблемные статьи баланса компании, просмотреть…

-

Глава 15. основы финансового анализа

Одним из главных направлений денежного управления деятельностью организации есть анализ ее денежного состояния. Денежное состояние организации…