Бизнес-замысел содержит главные нюансы планирования производственной и коммерческой деятельности предприятия. С ею помощью возможно выяснить методы ответа конкретных денежно-хозяйственных задач на возможность, убедить инвесторов и кредиторов в предоставлении денежных средств.

Методические подходы к составлению проектировок денежного раздела бизнес-замысла

Разбирая отечественный опыт по вопросам составления бизнес-замыслов, возможно сделать вывод, что из всех его разделов наименее создан денежный замысел .

Денежный раздел бизнес-замысла разглядывает вопросы денежного обеспечения деятельности фирм, компаний, организации и самоё эффективного применения имеющихся денежных средств на базе оценки текущей денежной информации и прогноза услуг реализации и объёмов товаров на рынках в последующие периоды.

Денежный замысел разрабатывают в виде следующих прогнозных денежных документов:

- прогноз денежных результатов;

- проектировка перемещения денежных средств;

- прогнозный баланс предприятия.

В большинстве случаев, прогнозный период охватывает 3-5 лет. Разглядим последовательность проектировок на том же самом примере предприятия, уже трудившегося в сфере производства продуктов питания, и желающего в прогнозный период выпустить новый вид продукции. Его интересует, как будут складываться в возможности итоги деятельности с учетом новой производственной программы.

Прогноз денежных результатов

Целью прогноза денежных результатов есть представление возможностей деятельности предприятия сточки зрения прибыльности (табл. 1). Особенно инвесторов будет интересовать уровень прибыльности в грядущий период, поскольку они смогут заметить, какую долю от прибыли предприятия возьмут.

1-й, 2-й год и т.д. — это годы прогнозируемого периода, начиная с последующего по отношению к году разработки бизнес-замысла (базовый год).

Начальной позицией для составления этого прогноза есть планирование количества продаж в натуральном и стоимостном выражении. Наряду с этим расчеты осуществляются по всем видам производимой продукции, а после этого суммируются в итог, представленный в табл. 1 (строка 1).

Вычитая из чистого количества продаж себестоимость реализованной продукции. приобретаем показатель валовой прибыли. Показатели себестоимости уже были вычислены в разделе «Производственный замысел» разглядываемого бизнес-замысла.

Таблица 1. Прогноз денежных результатов, тыс. руб.

К операционным затратам отнесены затраты на разработку нового вида продукции, на проведение исследований рынка, затраты и административные расходы по сбыту продукции.

Дабы вычислить суммы, расходуемые на уплату процентов (строка 5), нужна информация об уровне ставок по кратковременному и долговременному долгу, и о графике погашения долга.

Показатель «Балансовая прибыль» (строка 6) взят методом вычитания из валовой прибыли операционных сумм и затрат уплаченных процентов.

Налоги из прибыли в отечественном примере составляют большую величину — 50% балансовой прибыли минус суммы перенесенных прошлых убытков (отрицательной прибыли). Суммы перенесенных убытков определяются методом прибавления нераспределенной прибыли прошлого года (если она отрицательна) к чистой прибыли этого года.

Отличие балансовой прибыли (строка 6) и соответствующей суммы выплаченного налога на прибыль (строка 7) и дает показатель чистой прибыли (строка 8).

Этот показатель наровне с показателями себестоимости и чистого объёма продаж реализованной продукции являются основополагающими для предстоящего анализа динамики вероятных трансформаций денежной обстановке за пятилетие.

В большинстве случаев, такие расчеты носят многовариантный характер в зависимости от предполагаемого количества сбыта, стоимостей, издержек производства (оптимистичный прогноз, пессимистичный, средний).

Проектировка перемещения денежных средств

Эта проектировка отражает не затраты и доходы, а фактическое поступление денежных средств и их перечисление (табл. 2). Как раз исходя из этого итоговая цифра проектировки перемещения денежных средств отражает сальдо оборота денежных средств предприятия.

Прогноз денежных результатов возможно трансформирован в проектировку перемещения денежных средств методом последовательности корректировок.

В проектировке денежных результатов продемонстрированы расчетные размеры доходов от продаж, чистой прибыли. В отличие от этого финансовый поток отражает фактическое поступление выручки от продаж. Для перехода от фактических к расчетным показателям нужно учесть ожидаемые сроки поступления платежей по продажам.

В случае если прогноз денежных результатов отражает затраты, осуществленные в тот либо другой период, то проектировка перемещения денежных средств показывает фактическую оплату этих затрат. Наряду с этим направляться учитывать, что кое-какие затраты смогут быть покрыты срочно, а другие — через определенный период времени. С целью проведения согласования показателей направляться разобраться в характере политики кредитования предприятия.

направляться учитывать, что в начальный период существования предприятия его положение с финансовыми средствами будет куда серьёзнее, чем прибыльность, поскольку этот фактор правильнее всего характеризует его жизнеспособность.

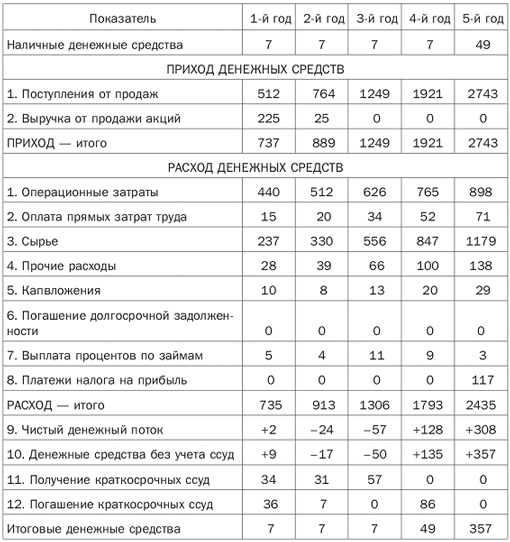

Таблица 2. Проектировка перемещения денежных средств, тыс. руб.

Проектировка перемещения денежных средств отражает поступление всех денег из всех источников, включая не только выручку от реализации продукции, вместе с тем выручку от продажи акций либо приобретаемых взаймы средств от продажи некоторых активов.

В отечественном примере предполагается, что минимальный остаток денежных средств составит 7 тыс. руб. Приход средств планируется за счет поступлений от продаж произведенной продукции (строка 1) и выручки от продажи акций предприятия в первые два года прогнозного периода (225 тыс. руб. и 125 тыс. руб. соответственно). Уровень поступлений от продаж будет зависеть от характера расчетов с клиентами продукции.

При проектировке расходования денежных средств планируются суммы операционных затрат, по оплате прямых затрат труда, применяемое сырье (в зависимости от ассортимента и объёмов производимой продукции).

Строка 5 «Капвложения» отражает расходование средств на пополнение главных фондов (приобретение оборудования и др.) в количествах, предусмотренных при проектировке раздела «Производственный замысел».

В отечественном примере развитие производства в прогнозируемый период будет происходить за счет собственных средств предприятия, их пополнения методом дополнительной эмиссии акций, и кратковременных займов. Долговременное кредитование не предусмотрено, исходя из этого строка 6 содержит нулевые значения этого показателя. Выплата процентов по займам (строка 7) осуществляется лишь по кратковременным займам с учетом условий кредитования.

Осуществив расчеты расхода и прихода денежных средств по годам, приобретаем таковой ответственный показатель, как чистый финансовый поток (строка 8), и сальдо оборота денежных средств (строка 9). Учитывая необходимость сохранения резервных средств (последняя строка) и количества погашения уже забранных кратковременных ссуд, возможно вычислить нужные количества получения ссуд по прогнозируемым периодам.

При проектировке потока

денежных средств направляться иметь в виду следующее:

- неопределенность большинства денежных и других проектировок возрастает с расширением временнбго диапазона: для первых 12-24 месяцев помесячные и поквартальные проектировки в полной мере приемлемы, для периода средней длительности целесообразней осуществлять поквартальные, а для долговременного периода — годовые проектировки;

- при определении суммы средств для начала производства новой продукции фактически нереально вычислить количество нужных оборотных средств без помесячного проектирования финансового потока.

Расчет месячного финансового потока может стать базой для выработки многих целей, благодаря которым делается вероятным управление предприятием и верная оценка практически достигнутых им результатов.

Проектировка баланса предприятия

Как мы знаем, баланс не отражает результатов деятельности предприятия за какой-либо период времени, а представляет собой ее мгновенный «снимок», показывающий с денежной точки зрения ее сильные и не сильный стороны сейчас. В балансе сведены воедино активы предприятия (то, чем оно располагает), его обязательства (какое количество и кому оно должно), и личный капитал.

Проектировки балансов составляются, в большинстве случаев, на конец каждого года из прогнозируемого пятилетнего периода (табл. 3). Эти балансы составляются на базе исходного баланса базового года с учетом предполагаемых изюминок развития предприятия в прогнозируемый период (изменение денежных результатов, операционных черт, привлечение собственных и заемных средств и др.).

Считается, что данный документ менее ответствен, чем проектировки денежных движения и результатов денежных средств, но как раз прогнозный батане шепетильно изучают эксперты (кредиторы, инвесторы), дабы оценить, какие конкретно суммы будут положены в активы и за счет каких пассивов.

При подготовке проектировок балансов нужно обратить особенное внимание на следующие изюминки:

- кроме того в случае если предприятие лишь начинает работу, некая часть активов должна быть образована за счет собственных средств;

- громадное значение для инвесторов и кредиторов имеет часть собственного капитала, поскольку большие денежные обязательства для того чтобы рода будут означать серьезность намерений по формированию предпринимательства;

- уровень ликвидности баланса играется значительную роль, поскольку имея достаточную ликвидность, предприятие может позволить себе более маневренную политику.

Таблица 3. Проектировка показателей баланса по годам, тыс. руб.

При проектировке баланса было учтено, что статья «Финансовые средства» включает в себя кратковременные инвестиции, и их уровень поддерживается на величину минимального остатка (7 тыс. руб.) при помощи привлечения кратковременных займов. К главным активам относятся капвложения, направленные на приобретение оборудования, амортизируемого более пяти лет.

При проектировке обязательств учитывается необходимость получения кратковременных займов для финансирования недостатка денежных поддержания и средств минимального их остатка. Личный капитал включает в себя имеющиеся начальные инвестиции (55 тыс. руб.) учредителей предприятия, и планируемую эмиссию акций, которая в первоначальный и второй годы прогнозного периода может обеспечить нужный приток средств для успешного запуска данного производства.

Нераспределенная прибыль включает в себя убытки и доходы начиная с первого года. Предшествующие затраты включены в состав предпроизводственных затрат и планируются к возмещению в течение 10 лет равными долями.

По окончании исполнения проектировок денежного раздела бизнес-замысла переходят к экспресс-анализу денежной деятельности предприятия в прогнозируемый период.

Экспресс-анализ прогнозируемых показателей

Денежный замысел есть наиболее значимым разделом бизнес-замыслов, каковые составляются не только для обоснования конкретных инвестиционных программ, вместе с тем и для управления текущей и стратегической денежной деятельностью предприятия.

Наряду с этим крайне важным этапом денежного планирования есть проведение важной аналитической работы при помощи расчета самые важных относительных показателей (денежных коэффициентов), динамические последовательности которых разрешают выяснить тенденции денежной обстановке на предприятии при принятии конкретных ответов (в нашем случае — при выпуске новой продукции).

Денежные коэффициенты рассчитываются на базе взятых на протяжении проектировок данных и всесторонне характеризуют разглядываемый проект. В большинстве случаев, на данной стадии прогнозирования осуществляется расчет самые важных показателей, дающих представление об уровне платежной способности, рентабельности деятельности предприятия в разглядываемый период.

Цель для того чтобы рода экспресс-анализа — в самый конкретном виде представить тенденции предприятия в условиях заявленной программы действий, сделав вывод о целесообразности (нецелесообразности) осуществления этого проекта. Денежные коэффициенты, вычисленные но итогам проектировок, включаются в таблицу денежного резюме (табл. 5) и в значительной мере смогут оказать влияние на мнения потенциальных инвесторов и кредиторов.

Приведем кое-какие показатели, каковые рассчитываются для оценки прогнозируемых результатов деятельности предприятия. К ним относятся: показатели ликвидности, характеризующие свойство погашения кратковременной задолженности; показатели, характеризующие управление средствами. — период оборачиваемости запасов, дебиторской задолженности, период погашения задолженности по кредиту (табл. 4).

Для оценки денежной устойчивости предприятия либо степени зависимости от долговых обязательств рассчитывается показатель соотношения заемных и собственных средств. Он разрешает делать выводы о его положения способности и стабильности предприятия завлекать дополнительные средства.

Таблица 4. Проектировка денежных коэффициентов

Показатели рентабельности включают в себя норму прибыли (отношение чистой прибыли к чистому количеству продаж), рентабельность собственного капитала (отношение чистой прибыли к количеству собственного капитала) и рентабельность активов (отношение чистой прибыли к сумме активов предприятия).

Денежные коэффициенты, характеризующие рентабельность деятельности предприятия, ожидаемый уровень платежной способности, наряду с другими ответственными показателями деятельности предприятия включаются в денежную часть резюме бизнес- замысла (раздел I).

Для отечественного примера показатели денежного резюме приведем в табл. 5. Прогнозные показатели чистого количества продаж, чистой прибыли на грядущий период показывают хорошую динамику развития предприятия (повышение количества продаж к пятому году более чем в четыре раза, чистой прибыли — от отрицательных значений в первом году периода (-190 тыс. руб.) до высокого значения в последний год (+317 направляться. руб.). Подкрепляют выводы о хороших возможностях развития предприятия при реализации цели (производство нового вида продукции) значения рассчитываемых денежных коэффициентов (норма прибыли возрастает от 0,0 до 11,2%; рентабельность собственного капитала — от 0,0 до 53,6%; рентабельность активов — от 0,0 до 36,2%).

Из приведенных в денежном разделе бизнес-замысла расчетов видно, что уровень текущей ликвидности баланса нестабилен, но начиная с четвертого года прогнозного периода его значения превышают нормативный уровень.

Таблица 5. Денежное резюме

Источник: www.grandars.ru

Финансовый Раздел Бизнес Плана

Интересные записи

- Что такое прикладное программное обеспечение

- Продажа долговой расписки

- Компенсация за неиспользованный отпуск

Похожие статьи, которые вам, наверника будут интересны:

-

Бюджетирование как инструмент финансового планирования

Андрей Алексеевич Попов Кандидат экономических наук, учитель дисциплины «Финансы организаций (фирм)» кафедры финансов и кредита экономического факультета…

-

Денежные документы показывают денежное состояние предприятия на определенную дату, и результаты его деятельности за определенный период. По этим…

-

Раздел бизнес-плана: финансовый план

Ход 9. Раздел бизнес-замысла: Денежный замысел Итак, мы приступаем к самому масштабному и серьёзному разделу вашего бизнес-замысла, что содержит денежную…

-

Отчет о финансовых результатах

Для предоставления более всех данных в денежной отчетности, и для расшифровки некоторых статей баланса используются дополнительные отчетные формы, такие…

-

Финансовый план как составная часть бизнес-плана

Денежный замысел есть неотъемлемым элементом бизнес планирования предприятия. Он призван обобщить материалы, изложенные в описательной части…

-

20010,0,3500, Рентабельность бизнеса – это индекс экономической эффективности, который позволяет рассчитать относительные параметры доходов и расходов в…