Дистанционная ипотека «спасет мир» либо сделает его дешевле, а возможно кроме того дешевее, эргономичнее и без того потом. Комплект волшебных заклинаний возможно продолжить по собственному усмотрению. Говорят об этом везде, что справедливо отражает тенденции ипотечного бизнеса. В недавней публикации о мифах ипотечного бизнеса этому направлению было уделено особенное внимание.

Что являются ипотечные разделы на сайтах банков в текущем году?

Думается, все должно быть легко и конкретно, как говорится, в один клик. А клик данный неминуемо начинается с общения потенциального заемщика с сайтом кредитора. Вряд ли кто-то возразит, что такое общение должно быть эргономичным.

Для кредитора все бессчётные характеристики удобства возможно свести к затратам

Вопрос содержится в определении направления удобства — для кого и для чего. Что возможно несложнее: заемщик желает комфортно приобретать долгосрочный кредит, а кредитор — комфортно его реализовывать.

На этом однозначность заканчивается и начинается относительность. В понятие удобства все участники процесса вкладывают собственный личный суть.

Для кредитора все бессчётные характеристики удобства возможно свести к затратам, а критерием эффективности привлечения назначить минимизацию средних затрат на один реализованный кредит. Но продажа есть лишь первым шагом к доходам, каковые нужно максимизировать. Иными словами, кредитор грезит с минимальными затратами взять актив, приносящий большие процентные и комиссионные доходы.

Любой заемщик удобство осознаёт по-своему, но вряд ли кто-то возразит, что получение ипотечного кредита должно быть стремительным, а комиссии и проценты — минимальными. Все разнообразие точек зрения клиентов возможно свести к различию в приоритетах при определении баланса между стоимостью кредита и сервисом.

Наиболее значимыми особенностями сайта клиент вычисляет прозрачность и полноту

Дабы оценить удобства ипотечного сайта, в мире относительности нужно выбрать точку опоры. Данной цели послужит определение профиля клиента и направления взгляда. Взор направлен на ипотечный раздел со стороны клиента, желающего самостоятельно разобраться, наряду с этим он имеет изрядную долю недоверия. Наиболее значимыми особенностями сайта клиент вычисляет прозрачность и полноту.

Таковой клиент не планирует отвлекать персонал очевидными вопросами, а по окончании изучения сайта четко оформляет кредитную заявку. С одной стороны, клиент эргономичен банку — не отвлекает, сам ковыряется очень долго. Иначе, не запутаешь и лишнего не реализуешь.

Изучение сайтов ипотечных кредиторов совершено с позиции как раз для того чтобы клиента и продолжает обсуждение темы, начатой публикациями на Bankir.Ru в прошедшем сезоне.

Напомним ранее сделанные выводы.

Разговор на эту тему был начат 30 мая 2016 года в публикации о тенденциях прозрачности условий кредитования. По окончании измерения таких частностей, как удобство и скорость поиска условий кредитования, были сделаны выводы:

- прозрачность условий кредитования на сайтах банков значительно различается,

- банки по-различному знают удобство клиента,

- возможно распознать две главные тенденции: простота и опционность.

Переход от частного к неспециализированному был представлен 22 июня 2016 года в комплексном изучении ипотечных разделов сайтов коммерческих банков, в то время, когда была предпринята попытка объективного сравнения сайтов между собой.

Исследование продемонстрировало значительную неравномерность развития ипотечных разделов сайтов банков. Высказано предположение, что банки интенсивно меняют эти разделы и не закончили эту работу.

Развитие темы отыскало отражение 18 июля в материале « Оптическое обаяние ипотечного маркетинга, либо Легко ли заемщику отыскать истину». Была высказана шуточная идея, что банки стараются дать работу своим консультантам либо сотрудникам партнеров, дабы те имели возможность демонстрировать клиентам собственную практическую значимость через помощь в подборе условий кредитования.

В некоей степени такое положение определяется активным применением партнерских продаж, которое деятельно начинается на ипотечном рынке. Сформулировано предположение, что распознанная недостаточная степень прозрачности представления ипотечных других условий и ставок кредитования будет препятствием в развитии дистанционных сервисов при расширении банками собственных продаж ипотечных кредитов.

Неспециализированный вывод, сделанный в 2016 году. Современное состояние дистанционных технологий и банковского бизнеса разрешает в разумные сроки создать совершенный ипотечный раздел коммерческого банка. Техника может все, в случае если поставлены соответствующие цели.

Эффект от аналогичной усердной работы возможно достигнут лишь при интеграции сайта банка в неразделимую связь «продукт—сервис—продажи».

Изучение ипотечных разделов сайтов, версия 2017

Развитие ипотечных сайтов в динамике представлено в полном соответствии с ранее использованной методикой.

Интегральная оценка включает 24 параметра, распределенных по семи разделам:

- неспециализированный доступ к ипотечным продуктам,

- продуктовая линейка,

- описание ипотечного продукта,

- индивидуализация,

- ограничения и требования,

- сотрудничество с банком,

- партнеры.

Исследуемые параметры должны ответить на четыре главных вопроса: скорость доступа к информации, удобство пользования информацией, удобство общения через сайт банка, полнота представления информации.

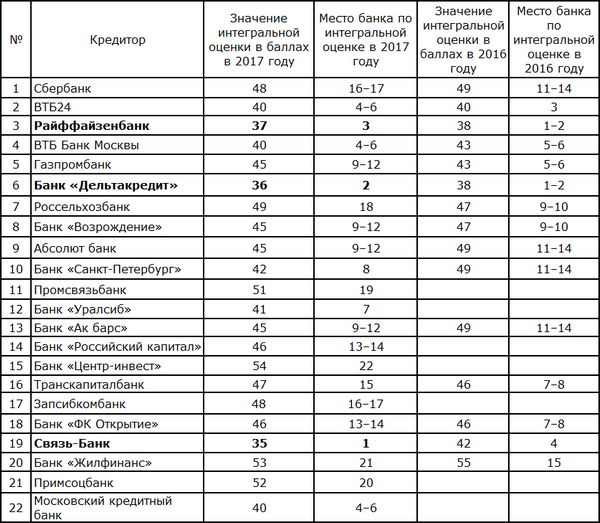

Тройка фаворитов выглядит так:

1-е место — Связь-банк (место в 2016-м — 4-е).

2-е место — банк «Дельтакредит» (место в 2016-м — 1–2-е).

3-е место — Райффайзенбанк (место в 2016-м — 1–2-е)

Не страно, что эти банки и в прошедшем сезоне были в фаворитах. За прошедший год революционных трансформаций сайтов в сторону доступности для заемщика не происходило. Кредиторы решали эффективности повышения и задачу удобства собственных продаж.

Таблица 1. Интегральная оценка ипотечного раздела коммерческого банка

1. В первом столбце номер по порядку равен месту банка в Высшей ипотечной лиге по результатам первых трех месяцев 2017 года.Примечания:

2. Интегральные оценки даны по состоянию на май 2017 года и апрель 2016 года.

3. Максимальная оценка равна 24 баллам.

4. В 2016 году оценивалось 15 банков.

5. Место в рейтинге в 2016 году приведено по результатам работы в 2015-м.

6. Никаких поблажек при повторном изучении не делалось, скорее напротив.

Обзор всех 24 параметров занимает большой количество. В качестве иллюстрации приведем скорость поиска ставки кредитования для конкретного клиента с четко сформулированными параметрами.

Все банки распределены по трем группам:

- 1-я несколько — время поиска до 1 60 секунд,

- 2-я несколько — время поиска в диапазоне 1–2 мин.,

- 3-я несколько — время поиска более чем 2 мин..

В отличие от изучения 2016 года время в секундах не приводится для уменьшения субъективного фактора специалиста. В течение года к измерениям привлекались разные специалисты, осознающие долгосрочное кредитование. Независимо от профиля специалиста результаты весьма близки.

Умелый журналист показывает такой же итог, как и методолог. Основное условие — специалист проводит измерения один раз свежим взором, дабы исключить эффект знакомства.

Сравнительный анализ показывает тенденцию на улучшение скорости доступа к ставкам.

Таблица 2. Скорость поиска ставки кредитования

Вторичная оценка удобства ипотечных разделов разрешает сделать пара догадок.Первое. Не для всех банков вдумчивый и независимый клиент на данный момент есть основной целью.

Второе. Улучшение скорости поиска условий возможно разглядывать как первый ход к действительно дистанционной ипотеке.

Третье. Уменьшение зависимости от физической инфраструктуры, сокращение затрат на телефонную помощь потребуют и второго шага в сторону прозрачности условий. Растолковывать нюансы будет дорого.

Четвертое. Развитие борьбы в дистанционной ипотеке может вынудить пересмотреть привычку последних лет улучшать доходность ипотечного бизнеса за счет комиссионных доходов с их нынешним видом формирования.

Комментарии по сайтам коммерческих банков

Приводится лишь последняя часть комментариев — главные впечатления. Вероятно совпадение впечатления с данными прошлого года, а отличие лишь в подробностях.

Сбербанк

Инновации Сберегательного банка не дошли до ипотечного кредитования ни в технологическом, ни в продуктовом развитии. По сайту Сберегательного банка тяжело представить, что это фаворит ипотечного рынка.

ВТБ 24

Из ипотечного раздела ВТБ 24 очевидно направляться хорошее познание банком ипотечного бизнеса и громадный накопленный методический опыт. При определенной оптимизации внутренней структуры сайт может стать примером устоявшейся добротности.

Россельхозбанк

Из ипотечного раздела Россельхозбанка очевидно направляться, что ипотечная школа при работе над сайтом применена не полностью. Структура раздела не владеет достаточной системностью. Однако, кое-какие фрагменты ипотечного раздела смотрятся современно.

РСХБ находится на пути к современному ипотечному кредитованию .

«Дельтакредит»

Из сайта очевидно направляться понимание тонкости и профессионализм разработки ипотечного бизнеса. Из-за тщательности некоторых отсутствия и деталей несложных подсказок клиент может сделать предположение, что сайт более удобен для квалифицированных клиентов и партнёров, чем для начинающих получателей ипотечного кредита. Достаточно большое количество информации в базе знаний.

Мало не достаточно логики — от несложного к сложному.

ВТБ Банк Москвы

Сайт находится в развитии. Структура в виде последовательности действий заемщиков смотрится органично. Налицо кое-какие недоработки.

Многие разделы сделаны по хорошим стандартам. Суперсовременных новаций до тех пор пока нет.

Газпромбанк

Хорошее представление действий заемщика с реализацией стандартных разделов дает хороший неспециализированный итог. Современных инноваций нет.

Абсолют банк

Сайт создан с активным рвением к высокому ипотечному профессионализму, которое стало причиной прозрачности и потеря простоты. Современные ипотечные разработки уже начали реализовываться, но громадного удобства клиенту еще не дают. Возможно с уверенностью сказать о потенциале развития ипотечного раздела банка, но не об удобстве получения информации.

Банк «Петербург»

Минимальный комплект информации представлен. Для соответствия требованиям современного ипотечного и розничного бизнеса сайт нужно дорабатывать.

Банк «Восстановление»

Неравномерно проработанный ипотечный раздел. Удобство некоторых достаточно подробных разделов теряется на фоне не весьма эргономичной структуры, и неполной либо скрытой информации. Бьющее в глаза количество дополнительных рабочих групп.

Складывается чувство, что детально и полно отражается по большей части та информация, которая приносит комиссионный доход банку.

Связь-банк

Информативный, наглядный сайт с удобной структурой и прозрачной информацией пользования. Возможно разглядывать как базу для нанизывания современных опций и функций.

на данный момент

Чувство двойственное. Имеется развитие, но не достаточно ипотечной школы. Инновации появляются.

Кое-какие разделы обрисованы детально, но в файлах. Часть базисной информации отсутствует.

Банк «ФК Открытие»

Перемещение начато, но в данном виде сайт есть полуфабрикатом, показывающим потенциал развития. Очень сильно проигрывает из-за неполного представления базисных сведений, не всегда логичной структуры подачи информации.

Банк «Жилфинанс»

Простота, доведенная до предела, стала причиной полезности сайта и потеря информативности. Визуальное повторение одной и той же информации различными словами, нет однозначного понимания, какая вкладка какому виду кредита соответствует. Сайт существует по принципу «должен быть».

Банк «Ак барс»

Комфортно сделаны кое-какие разделы, но опущены базисные вещи. Не достаточно ипотечной школы в выборе информации для представления клиентам.

Райффайзенбанк

Разумеется наличие ипотечной традиции, в хорошем консервативном выполнении. Понятная структура с логичным изложением информации. Не достаточно современных ипотечных инноваций.

При доработке отсутствующих фрагментов и внедрении новых разработок сайт может остаться конкурентным.

Промсвязьбанк

Компоновка разделов в полной мере эргономичная, но наиболее значимую для клиента данные может отыскать лишь специалист и лишь в дополнительных файлов.

Банк «Центр-инвест»

Ипотечный раздел занимает пара экранных страниц. Складывается из перечисления продуктов, калькулятора, описания онлайн предоставления заявки и этапов-кредита. Нет ответственной информации: о страховых компаниях, об оценщиках, о застройщиках, о требуемых документах на объект.

Раздел требует важной доработки.

Столичный кредитный банк

Первое чувство от сайта — достаточно подробный и информативный, со всеми требуемыми разделами, партнерами, с разъяснениями порядка действий от момента подачи заявки до сделки, включая затраты, которые связаны с получением кредита. Но при ближайшем рассмотрении оказалось, что клиент не сможет выяснить кроме того собственную ставку. Структура сайта такова, что сделано все, дабы банк произвольно назначал условия и ставку.

Запсибкомбанк

Отсутствуют базисные разделы. Сайт нужно дополнить базисной информацией о партнерах, об этапах предоставления кредита с указанием затрат по сделке.

Банк «Уралсиб»

Достаточно подробный ипотечный раздел, понятная структура с логичным изложением информации. Не достаточно современных ипотечных инноваций.

Банк «Российский капитал»

Информация имеется, но не достаточно основополагающих вещей. Нет целостной картины по продуктам, по этапам предоставления кредита. Нет логичной структуры ипотечного раздела.

Примсоцбанк

Хаотичное размещение либо полное отсутствие самой нужной информацим. Из условий кредитования нереально выяснить ставку. Нет сведений о том, что банк кредитует по программам АИЖК и «Дельтакредита».

Для соответствия требованиям современного ипотечного и розничного бизнеса сайт нужно дорабатывать.

Удобство довольно, а будущее неизбежно

Относительное удобство сайтов банков определяется эволюцией условий кредитования, упрощенно представленной пятью этапами. Сейчас ипотечный бизнес находится на четвертом эволюционном этапе.

Таблица 3. Эволюция условий кредитования

Эволюция постоянна и в один момент существуют представления из различных этапов. А что случится в ближайшие три года, в то время, когда банковский мир изменится до неузнаваемости, как говорят кое-какие специалисты? На новый вид ипотечного кредитования будут пробовать взаимосвязано воздействовать пара факторов:

- финтех, но не только как сервис, и вдобавок и как соперник в предоставлении денежных одолжений,

- деление на банки с базисной и универсальной лицензией,

- банковский колхоз на базе единой аутентификации и системы идентификации, что напомнит ветхий принцип «все около колхозное — все около мое»,

- дистанционная ипотека в части национальных либо разрешенных страной сервисов, нужных с целью проведения ипотечных сделок,

- неизбежная концентрация, вынужденная консолидация, интенсивная, но не равная борьба.

В этих условиях, в то время, когда с технической оснащенностью не будет неприятностей, на первое место выйдет работа с клиентом.

Жизнь будет богата многообразием, но возможно представить для банка два предельных варианта доступа к клиенту для дальнейшего обслуживания и продажи:

- Первый вариант: работа с клиентами в качестве агента большого игрока.

- Второй вариант: полное управление клиентским портфелем независимо от того, как и в то время, когда клиент в данный портфель попал.

Ключик обязан оказать помощь комфортно открыть дверь в банк, зайти и остаться

Разглядываемые нами сайты банка и (либо) его мобильное приложение станут золотым ключиком в мир продолжительных дружеских взаимоотношений с клиентом во время, в то время, когда все около будут соблазнять клиента к измене с другим денежным либо квазифинансовым университетом.

Ключик обязан оказать помощь комфортно открыть дверь в банк, зайти и остаться. Разумеется, что у каждого клиентского сегмента собственные представления об удобстве. Из-за чего бы не удовлетворить на одном сайте различные требования?

Производители машин позволяют настроить под себя вид приборной панели, интернет-браузеры преуспели в этом деле.

Закончим предположением, что успешная работа с клиентом будет зависеть от понимания, что сайт должен быть нацелен лишь на удобство получения клиентом сервисов и информации. Иначе говоря сайт для клиента, а не для банка.

Что же все-таки будет на пятом этапе эволюции условий кредитования?

Во-первых, в моду возвратится простота. Как раз так возможно обеспечить использование дистанционной ипотеки по всей территории России, которую будут внедрять большие федеральные банки.

Во-вторых, особенную сокровище купит полномасштабная индивидуализация. В пределе это определяется формулой: «Всем клиентам — собственный свой дизайн и кредитный продукт многоканального общения».

В-третьих, борьба за лояльность клиента, находящегося под постоянной атакой соперников, потребует честности представления и абсолютной прозрачности условий банковских продуктов, в то время, когда кроме того случайно нельзя ошибиться в выборе.

Совершённый повторно анализ ипотечных разделов банковских сайтов не претендует на полноту, но говорит о том, что путь за золотым ключиком еще не окончен.

Полный текст изучения ипотечных разделов банковских сайтов, включая подробные и время от времени грустные комментарии по каждому банку, дешёв на ресурсах Русипотеки.

Решение Банка Швейцарии было ожидаемым

Интересные записи

- Андрей гришкин, банк «зенит»: «факторинг может обеспечить финансирование любому сектору экономики»

- Епс и осбу для нфо

- Hr-секреты олега тинькова

Похожие статьи, которые вам, наверника будут интересны:

-

Высшая ипотечная лига: изменения в прозрачности условий

В проекте Верховная ипотечная лига в качестве индикатора борьбы выбрана рыночная часть коммерческого банка на ипотечном рынке. Оценим действие ипотечного…

-

Идеал ипотечного раздела на сайте — какой он?

Воображаем изучение удобства ипотечных разделов сайтов коммерческих банков. Публикация продолжает тему прозрачности банковских сайтов, начатую 30 мая, в…

-

Оптическое обаяние ипотечного маркетинга, или легко ли заемщику найти истину

Маркетинг есть ответственной частью любого бизнеса, а также ипотечного. Из всего разнообразия маркетинговых действий посмотрим лишь на часть, в то время,…

-

Когда ипотечный паровоз превратится в локомотив развития экономики

Декабрь — самый тяжелый месяц для статистики и аналитики. Выдавать ипотечные кредиты осталось всего пара дней, а мы оперируем лишь данными за ноябрь….

-

Кто останется в ипотечном бизнесе кроме «богатых и знаменитых»?

Ипотечный бизнес предлагает клиенту самый продолжительный кредитный продукт со стабильными параметрами. Кредитору же спокойную и стабильную судьбу никто…

-

Алексей бахаев: «все можно купить за деньги, кроме времени»

Что ожидают клиенты от банков, а банки от клиентов, в интервью Bankir.Ru поведал глава Департамента развития розничного бизнеса Связь-Банка Алексей…