Центробанк РФ и его функции

В развитии экономики любой страны наступает момент, в то время, когда для обычного функционирования рынка, среди них и денежного, нужно наличие регулирования и государственного органа контроля, каким есть центробанк.

Рыночные отношения подразумевают свободу распоряжения частным капиталом, что снабжают коммерческие банки. Иначе, рынку нужно национальное регулирование, что требует особенного университета. Выделение из общего количества банков одного, наделенного особенными функциями, есть началом формирования двухуровневой совокупности во главе с центробанком, что есть посредником между банковской системой и государством.

Центробанк в один момент сочетает в себе свойства национального ведомства и коммерческого банка, регулирует финансовые и кредитные потоки, применяя инструменты, закрепленные за ним законодательством. Традиционно центробанк делает следующие функции:

- монопольная эмиссия организация и банкнот их обращения;

- осуществление рефинансирования кредитно-банковских университетов;

- регулирование финансово-кредитной и валютной политики, обеспечение устойчивости национальной валюты;

- осуществление банковского надзора;

- есть денежным агентом правительства.

История Центробанка России тесно связана с историей происхождения банков в стране, которая приходится на середину XVIII века. В 1733 г. Монетная контора, открытая при Петре I в Санкт-Петербурге, была преобразована в Монетную канцелярию, которая начала выдавать ссуды под 8% годовых с залогом серебра и золота. Этим ознаменовалось развитие в стране кредитования и банков.

Начальный период развития банков в Российской Федерации (1733–1860 гг.) характеризовался монополией страны: сперва была создана совокупность национальных банков, и лишь после этого – частные коммерческие банки. Банки по большей части осуществляли долгосрочное кредитование, а с 1770 г. начали проводить депозитные операции.

Второй период (1860–1917 гг.) развития финансовой системы связан с ее кризисом в следствии Крымской войны. Снизился спрос на кредиты, и было издано постановление об упразднении казенных банков. Их средства и обязательства были переданы снова созданному 31 мая 1860 г.

Госбанку России (Государственному банку России). Государственный банк осуществлял прием вкладов, продажу и покупку серебра и золота, учетно-ссудные операции, а позднее и кредитование индустрии. С принятием нового устава в 1894 г. расширились функции и полномочия Государственного банка, он начал подчиняться Министерству финансов.

Во время 1895–1898 гг. посредством финансовой реформы Витте, установившей золотой стандарт рубля, было введено 100% обеспечение золотом главной массы банкнот, находящихся в обращении, и их вольный размен на золото. В Российской Федерации показалась устойчивая финансовая совокупность, которая содействовала экономическому развитию. Государственному банку было предоставлено необыкновенное право эмиссии.

В начале ХХ века кредитные билеты, производимые Государственным банком, на 92% процента были обеспечены золотом. В 1908 г. начал функционировать первый расчетный отдел, осуществлявший погашение обоюдных долгов коммерческих банков через их текущие квитанции в Госбанке. Государственный банк делается банком банков России, оставаясь зависимым от правительства.

Незадолго до Первой Мировой Государственный банк России был одним из влиятельнейших банков в Европе.

По окончании революции в 1917 г. и прихода к власти коммунистов, на банковское дело была введена национальная монополия. С 1918 г. Государственный банк, по окончании объединения с частными банками, каковые были национализированы, переименован в Народный банк Русском Республики, а после этого в Народный банк РСФСР.

Главной задачей банка на текущий момент была эмиссия бумажных финансовых знаков, а к осени 1918 г. банк занимался сметно-финансированием и бюджетной работой народного хозяйства. Кредитные операции банк больше не осуществлял, потому, что были введены безденежные расчеты между предприятиями и госучреждениями. Расчеты производились в порядке сметного финансирования фирм, доходы которых зачислялись на квитанции госбюджета.

Государственный банк трансформировался в орган, обслуживающий совместно с денежными органами правительства бюджетные операции. Функционирование двух параллельных структур являлось нецелесообразным. Помимо этого, воплощаемая коммунистами мысль безденежного хозяйствования и существование Народного банка были несовместимы.

Это стало причиной упразднению Народного банка РСФСР. Банковские операции, количество которых было малым, осуществлялись Центральным бюджетно-расчетным управлением Наркомфина. Госбанк был снова восстановлен в условиях проведения НЭПа (новой экономической политики) в 1921 г. называющиеся Государственный банк РСФСР, и в 1923 г преобразован в Государственный банк СССР.

С 1922 г. Государственный банк был наделен функциями главного эмиссионного центра страны. По окончании проведения финансовой реформы была прекращена послевоенная галопирующая инфляция.

Во время 1922-1924 гг. в один момент в обращении пребывало два финансовых символа: деньги советского примера и червонец, что был основан на золоте и приравнивался к царской монете в 10 рублей. На момент завершения финансовой реформы, в марте 1924 г., рубль нового типа являлся разменной единицей при червонце (1/10 червонца) и соответствовал 50 тыс. рублей советскими символами примера 1923 г. либо 50 млн. руб. более ранних образцов.

В 1922 г. в стране были созданы коммерческие и отраслевые банки. В 20-х – 30-х гг. был совершён комплекс реформ, направленных на создание механизма централизованного движения и планового регулирования кредитно-финансовых ресурсов. В следствии сформировались функции Государственного банка советского типа: организация расчётов и денежного обращения, плановое кредитование хозяйства, кассовое международные расчёты и исполнение госбюджета.

Сложившаяся структура кредитной совокупности просуществовала более полувека, претерпевая только маленькие модификации.

Во время ВОВ для нейтрализации недостачи государственного бюджета производилась эмиссия, и количество финансовой массы увеличился в 4 раза. В послевоенное время, в 1947 г. была совершена финансовая реформа ликвидационного типа для нормализации финансового обращения в стране. Обмен ветхих денег на новые осуществлялся в соотношении 10:1, к марту 1950 г. золотое содержание рубля было равняется 0,222168 г. После этого финансовая реформа проводилась в 1961 г., в таком же в соотношении.

Золотое содержание рубля составило 0,987412 г чистого золота.

Кредитная совокупность претерпевала трансформации, и, в следствии, в июле 1987 г. были образованы специальные банки: Сбербанк СССР, ВЭБ СССР, Жилсоцбанк СССР, Промстройбанк СССР, а Государственный банк начал осуществлять функции главного банка. В будущем Сбербанк СССР был передан Государственному банку.

В декабре 1990 г. был принят Закон «О Национальном банке СССР» и Закон «О банковской деятельности и банках». Государственный банк СССР, в соответствии с этими законами, создал единую совокупность Центробанка, основанную на единой финансовой единице – рубле. Устав ЦБ РСФСР, подотчетного Главному Совету РСФСР, был утвержден в июне 1991 г.

Период 1990-1991 гг. был периодом противостояния двух Национальных банков – СССР и РСФСР. В конце 1991г., в связи с распадом СССР и образованием СНГ, на территории РСФСР единственным органом национального финансово-кредитного и валютного регулирования экономики начал являться ЦБ РСФСР. Ему были переданы функции и ресурсы Государственного банка СССР вместе с сетью его организаций. Государственный банк СССР был совсем упразднен 20.12.92 г.

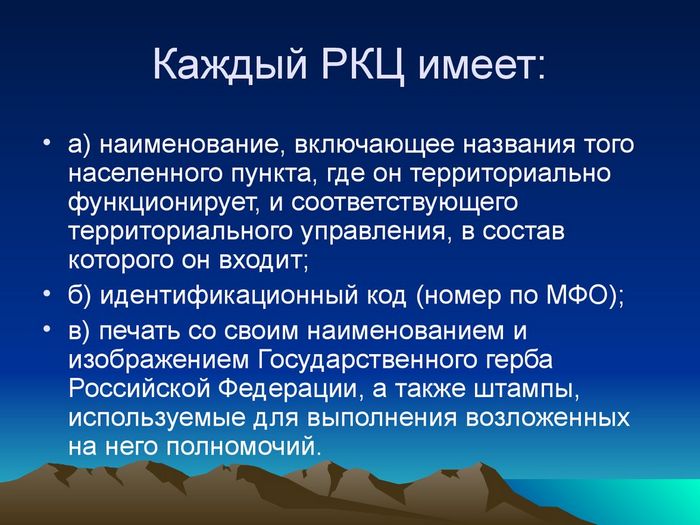

Пара месяцев позднее ЦБ РСФСР начал называться Центробанком РФ либо Банком России. Во время с 1991 по 1992 гг. под управлением Банка России в стране была создана сеть коммерческих банков и расчетно-кассовых центров (РКЦ) Центробанка, была поменяна совокупность квитанций. До 1995 г.

Банк России организовал инспектирования и систему надзора коммерческих банков и совокупность контроля и валютного регулирования. Был кроме этого организован рынок национальных ценных бумаг (ГКО). С 1995 г. Банком России было прекращено прямое кредитование для финансирования недостатка государственного бюджета, и закончилось предоставление централизованных кредитов отраслям экономики.

В банковской совокупности страны ЦБ РФ есть главным кредитором и банком последней инстанции. Хозяином ЦБ есть государство. Центробанк есть главным агентом финансово-кредитной политики страны, наряду с этим им употребляются в основном экономические способы управления, административные способы употребляются только в отдельных случаях.

Правила деятельности ЦБ РФ, его организация, задачи, статус, полномочия и функции определяются Конституцией РФ, Законом о Центральном Банке, и вторыми законами федерального значения.

© Захаров Евгений, TimesNet.ru

Как Работает Центральный Банк

Интересные записи

- Что такое овердрафт и зачем он нужен

- Как купить банковский конфискат

- Системы денежных переводов в россии

Похожие статьи, которые вам, наверника будут интересны:

-

Банк и банкир не имеют права рисковать чужими деньгами

Интервью с главой банка «Восстановление» Дмитрием Орловым. // Наталья Старостина. РБК daily 02.07.2008 В текущем году глава банка «Восстановление»…

-

Четверть кредитных историй россиян может быть испорчена по вине банков

Число просрочек по кредитам среди обитателей России возрастает: согласно данным коллекторского агентства «Секвойя Кредит Консолидейшн», к концу 2016 года…

-

Центральные банки и цифровая валюта

Дэвид Бёрч в собственном материале рассуждает о том, стоит ли центральным банкам принимать новую парадигму электронных денег. Бёрч придерживается более…

-

«Центральные банки фундаментально не понимают инфляцию»

Стремясь подтолкнуть инфляцию и оживить экономический рост, центральные банки многих государств прибегают к политике низких, нулевых либо кроме того…

-

Работа в банке без прикрас: истории с форума bankir.ru

Bankir.Ru продолжает обзор тем, каковые обсуждают на отечественном форуме банкиры. Идти ли трудиться в тот либо другой банк? — задают вопросы…

-

Заместитель председателя ЦБ Ольга Скоробогатова на форуме Finnopolis 2015, прошедшем несколько дней назад в Казани, сказала о Национальной совокупности…