В течение ближайших 3-х месяцев граждане должны задекларировать собственные доходы (как официальные, так и «левые») полученные за 2010 год, и сказать об этом в Налоговую администрацию. В принципе, процесс декларирования, и список доходов, каковые нужно «будет засветить» в 2011 году кардинально не изменялся. Но не лишним будет напомнить, как все это происходит, и как уплачивается налог, какие конкретно документы подаются и на какие конкретно льготы возможно рассчитывать.

Как информирует Налоговая, декларирование в 2011 году доходов физических лиц, как и прежде, связано с исполнением налогоплательщиками налога требований Закона Украины “О налоге на доходы физических лиц” (закон № 889), в соответствии с положениям которого плательщики налога обязаны подать годовую налоговую декларацию, и документы, подтверждающие право компенсации части налога из бюджета (право на налоговый кредит).

Значительным, на что направляться обратить внимание, есть то, что новый Налоговый кодекс Украины. начиная с 2011 года, продлен срок декларирования доходов физических лиц до 1 мая, а не до 1 апреля, как это было ранее.

Физическое лицо обязано подать в 2011 году декларацию лишь в том случае, если в течение отчетного 2010 года были взяты:

— доходы (прибыль), каковые не подлежали налогообложению при их начислении либо выплате (пп. 8.1.3 Закона № 889);

— зарубежные доходы (пп. 9.9.1 Закона № 889);

— доходы от лица, которое не имело статуса налогового агента (т.е. доходы, полученные от нерезидента, физического лица, не являющегося СПД, либо лица, которое осуществляет свободную опытную деятельность) (пп. 8.2.1 Закона № 889).

К таким доходам, например, относятся:

— цена подарков, взятых от лица, не являющегося налоговым агентом (пп. 4.2.3 Закона № 889);

— доходы, полученные от предоставления имущества в аренду либо в субаренду лицу, которое не есть налоговым агентом (пп. 4.2.7 Закона № 889);

— доходы, с которых ранее не был уплачен налог (самостоятельно распознанные, начисленные органами Национальной налоговой работы (ГНС) и т.п.) (пп. 4.2.8 Закона № 889);

— доходы в виде неустойки, штрафов либо пени, практически взятых как возмещение материального либо морального вреда от лица, не являющегося налоговым агентом, не считая отдельных случаев, установленных пп. 4.2.10 Закона № 889;

— сумма задолженности плательщика налога, по которой истек срок исковой давности, в случае если лишь с данной суммы не был удержан подоходный налог (пп. 4.2.11 Закона № 889);

— инвестиционные доходы (пп. 4.2.13 п. 9.6 Закона № 889);

— доход в виде цены унаследованного имущества (пп. 4.2.14, п. 13.4 Закона № 889);

— средства либо имущество, полученные в качестве взятки (похищенные либо отысканные как клад, не сданный стране), подтвержденные по суду (пп. 4.2.16 Закона № 889);

— сумма задолженности плательщика налога, по которой истек срок исковой давности и которая превышает сумму, составляющую 50 % месячного прожиточного минимума, действующего для трудоспособного лица на 1 января отчетного налогового года. Физическое лицо самостоятельно уплачивает налог с таких доходов и отражает их в годовой налоговой декларации, не считая сумм налоговой задолженности, по которым истек срок давности по закону, что устанавливает порядок взыскания задолженности по налогам, сборам (необходимым платежам) и погашения налогового долга (пп.4.2.11 Закона № 889);

— доходы от выигрышей в азартные игры (пп. 9.5.2 Закона № 889);

— сумма нецелевой благотворительной помощи, взятой от благотворителя – физического лица – плательщика налога на доходы (при условии, что такая сумма в 2010 году превысила 1220 грн. а ее получатель не имел права на налоговую социальную льготу либо не применял ее в течение отчетного года) (пп. 9.7 .3, пп. 9.7.5 Закона № 889).

Помимо этого, обязаны подавать декларацию выгнанные с работы работники, у которых по итогам совершённого окончательного расчета при увольнении не хватило доходов для уплаты подоходного налога. Кроме этого, в обязательном порядке направляться задекларировать суммы излишне израсходованных средств, взятых на командировку либо под отчет и не возвращенных в установленный срок работником, что уволился. Такие плательщики налогов доплачивают налог на основании поданной декларации.

Плательщики налогов – резиденты, каковые выезжают за границу на постоянное место

жительства, кроме этого обязаны представить в орган ГНС декларацию не позднее окончания 60-го календарного дня, предшествующего такому выезду (п. 18.3 Закона № 889).

направляться напомнить, что в соответствии с Распоряжению Кабмина Украины от 26 марта 2008 N 527-р “Вопросы декларирования физическими лицами доходов и имущественного состояния” в соответствии с которому согласится выполненной обязанность в соответствии с представлением годовой декларации об доходах и имущественном состоянии (налоговой декларации) за 2010 год физическими лицами – налогоплательщиками, взявшими доход в виде наследства (подарка), что в соответствии с Закону Украины “О налоге на доходы физических лиц” облагается по нулевой ставке. При условии отсутствия других оснований для исполнения таковой обязанности.

Как было указано выше, представить декларацию смогут кроме этого физические лица, имеющие право на налоговый кредит.

Помимо этого, с целью возврата излишне уплаченной суммы налога декларацию есть в праве подать:

— физические лица, каковые уплатили налог согласно соглашению отчуждения объекта движимого либо недвижимости, но соглашение не был удостоверен нотариально и сделка не произошла (при таких условиях к декларации прилагаются подтверждающие документы о фактической уплате налога);

— выгнанные с работы работники, у которых при проведении окончательного расчета при увольнении появилась переплата налога (к декларации прилагается справка о итогах перерасчета).

Налоговый кредит – это сумма (цена) затрат, понесенных плательщиком налога – резидентом в связи с покупкой товаров (работ, одолжений) у резидентов – физических либо юрлиц в течение отчетного года (не считая затрат на уплату налога на добавленную стоимость и налога). на сумму которых разрешается уменьшение суммы его неспециализированного годового налогооблагаемого дохода, взятого по итогам для того чтобы отчетного года, в случаях, определенных законом.

Условия и порядок предоставления налогового кредита выяснены в ст. 5 Закона № 889. На основании данной статьи Закона приказом Налоговой Украины от 22.09.03р. под № 442 утверждена Инструкция о налоговом кредите.

В соответствии с статье 5 Закона право плательщика налогов на налоговый кредит появляется по итогам отчетного налогового года. Право на начисление налогового кредита по итогам отчетного налогового года, начиная со дня вступления в силу настоящего Закона, имеет плательщик налогов – резидент Украины, что имеет идентификационный номер.

Наряду с этим общая сумма начисленного налогового кредита не имеет возможности быть больше суммы неспециализированного налогооблагаемого дохода плательщика налогов, взятого в течении отчетного года как зарплата, исходя из этого налоговый кредит используется только к доходам, взятым в течение года налогоплательщиком в виде заработной платы.

В состав налогового кредита включаются практически понесенные затраты, подтвержденные налогоплательщиком документально, в частности: фискальным либо товарным чеком, кассовым ордером, товарной накладной, вторыми расчетными документами либо контрактом, каковые идентифицируют продавца товаров (работ, одолжений) и определяют сумму таких затрат.

Указанные документы не посылаются налоговому органу, но подлежат хранению плательщиком налога в течение срока, достаточного с целью проведения налоговым органом налоговой проверки относительно начисления налогового кредита.

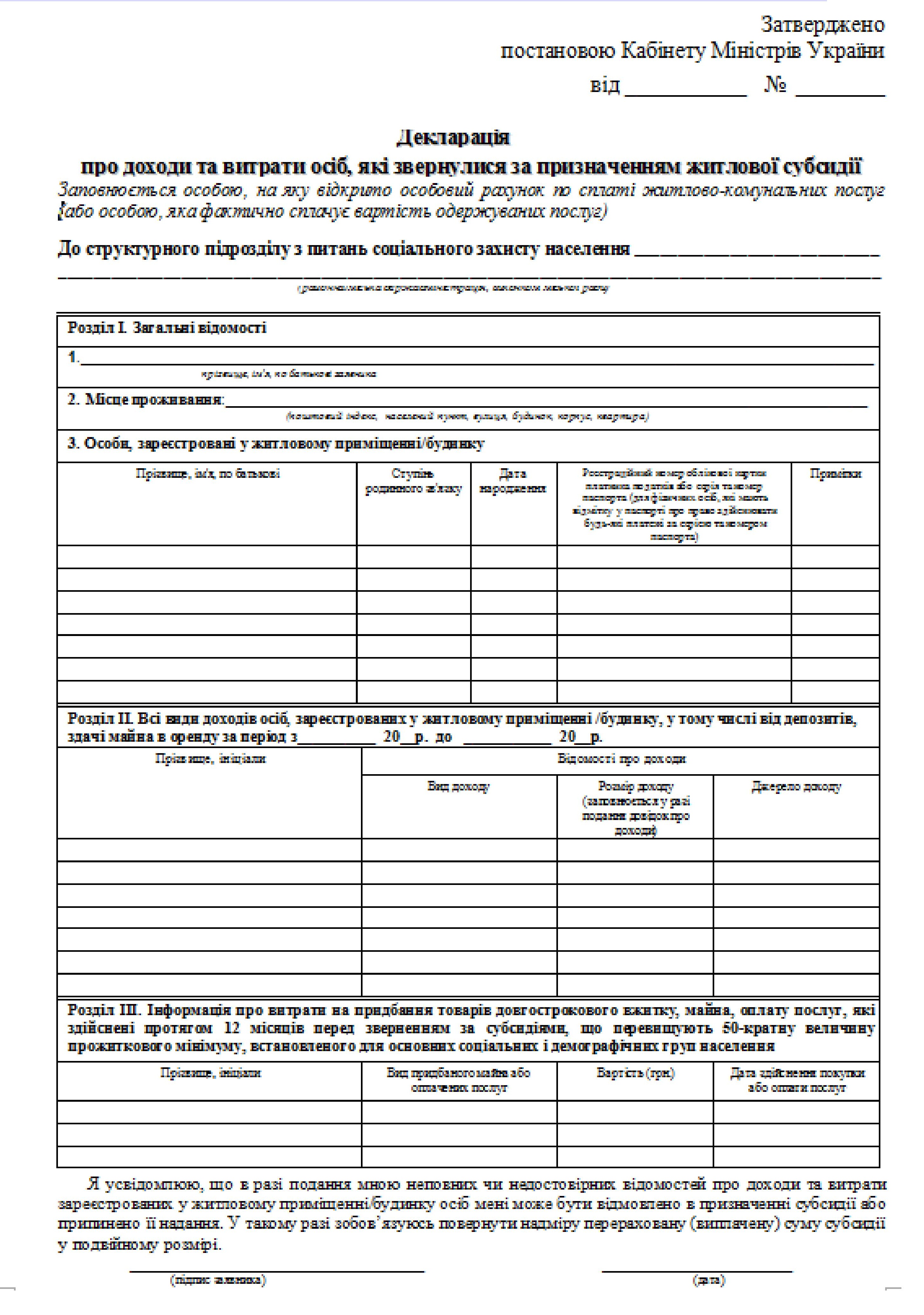

Форма декларации для декларирования доходов за 2010 год в 2011 году остается “ветхой”, другими словами плательщики подают декларацию в соответствии с приложению № 1 к Инструкции № 12. Об этом сообщено в письме Министерства финансов Украины от 12.12.07 г. № 31-20040-04-18/27150. Бланк декларации плательщик налогов может безвозмездно взять в органе Национальной налоговой работы (ГНС) (п.

5.5 Закона № 889).

Подается декларация в ГНС по месту жительства плательщика налогов (по регистрации в паспорте), а сотрудники налоговой администрации обязаны предоставлять консультацию по ее заполнению. Плательщик заполняет декларацию самостоятельно либо это может сделать нотариально уполномоченное им на это лицо (п. 18.5 Закона № 889).

За несовершеннолетних детей декларацию подают их родители (опекуны, попечители).

Ответственность за непредставление либо несвоевременное представление гражданами объявлений о доходах, включение в декларации искаженных данных, неведение учета либо ненадлежащее ведение расходов и учёта доходов, для которых законами Украины установлена необходимая форма учета, выяснена статьей 1641 Кодекса Украины об административных правонарушениях в редакции от 07.12 .1984 г. (с дополнениями и изменениями), и влечет предупреждение либо наложение штрафа в размере от 3 до 8 необлагаемых минимумов доходов граждан. Действия, идеальные лицом, которое в течение года было подвергнуто административному взысканию за то же нарушение, влечет наложение штрафа в размере от 5 до 8 необлагаемых минимумов доходов граждан.

Источник: forinsurer.com

Как самостоятельно заполнить 3-НДФЛ в 2017 в Программе Декларация

Интересные записи

- Дефолт 1998 года в россии: причины, хронология, последствия. справка

- Как найти сумму износа

- Что такое валовой доход предприятия?

Похожие статьи, которые вам, наверника будут интересны:

-

Как правильно заполнить и сдать налоговую декларацию о доходах и имуществе

Кто обязан сдавать декларации В целях предупреждения коррупции, коррупционных правонарушений лица, претендующие на исполнение национальных функций, или…

-

Физическое лицо сдает жилье в аренду: как декларировать доход и платить налог (вопрос – ответ)

УФНС по Новосибирской области Управление Федеральной налоговой работы по Новосибирской области предлагает ознакомиться с ответами на чаще всего видящиеся…

-

Декларация о доходах физических лиц

В Российской Федерации любой доход, полученный гражданами законным методом, декларируется. Это делается для предстоящего налогообложения суммы взятого…

-

С какого момента доход физического лица считается полученным?

СЧИТАЕТСЯ ВЗЯТЫМ? А. БЕЛОЗЕРОВ, Н. ЛЕВЧЕНКО А. Белозеров, начотдела Управления ФСНП по Москве. Н. Левченко, основной консультант Управления…

-

Как правильно заполнить декларацию о доходах

Деньги разобрались, как верно заполнять налоговую декларацию и возможно ли избежать похода в налоговую, в случае если самую малость заплатить хорошим…

-

Как правильно заполнять декларацию о доходах украина

Бланк декларации о доходах физических лиц 2014 украина Сумма превышения облагается по ставке 17 % 2 Доход, полученный от работодателя как дополнительное…