В связи с кризисом сейчас делается актуальным сказать о сокращении затрат. И не смотря на то, что сама постановка вопроса подразумевает неспособность управления банка решить эту задачу (по причине того, что затраты нужно уменьшать в момент роста, а не в момент кризиса, в то время, когда у менеджмента имеется много других забот), желаю поделиться успешным опытом отечественной работы во времена становления русском финансовой системы.

Существуют пара нужных условий, при которых банк способен адекватно осуществлять контроль собственные затраты:

- Заинтересованность собственников банка в прозрачности бизнеса и повышении рентабельности, подразумевающая устойчивое денежное положение банка.

- Наличие адекватных правил мотивации начальников подразделений, готовность менеджмента и собственников к соблюдению этих договоренностей.

- Познание хозяином необходимости расходов и корректного учёта доходов и готовность корректировать бизнес в соответствии с объективными денежными показателями.

Сама по себе мысль построения бизнес-модели была придумана не нами и достаточно детально обрисована в книге «Семь нот менеджмента» В. В. Кондратьева. Но потому, что в книге изложена теория управления достаточно примитивным предприятием, трудящимся в нефинансовом секторе экономики, адаптация идей для банка была увлекательной задачей, удачно решенной в раздельно забранном банке.

Базисным принципом отечественной бизнес-модели явилось разделение всего существующего бизнеса банка на центры денежного учета (ЦФУ), с выделением центров прибыли, центров затрат и венчурные проекты при соблюдении последовательности наиболее значимых правил.

Центры прибыли изначально привязывались к продуктовой линейке, а не к существующей штатной структуре банка.

Центры прибыли изначально привязывались к продуктовой линейке, а не к существующей штатной структуре банка. Причем корректировка штатной структуры в будущем производилась с учетом бизнес-структуры, а не наоборот. Целью этого был максимально корректный учет доходов в разрезе продукта, недопущение «размазывания» затрат для маскировки убыточных бизнесов в подразделений, приносящих прибыль.

Необходимым условием было наличие во главе каждого ЦФУ конкретного начальника, несущего ответственность за денежный итог.

Начальники центров прибыли имели довольно широкие полномочия по повышению штата и громадные – по его сокращению. Кроме этого, существовала совокупность внутреннего заёмных ресурсов (средств и размещения капитала), совокупность трансфертного ценообразования, очевидно, с учетом ограничений в зависимости от ликвидности и сроков активов, в каковые осуществлялись вложения. Для рыночных инструментов (акции, валютная позиция) предусматривался дополнительно «контрольный пакет».

К примеру, для ценных бумаг это была фиксация цены по пяти главным бумагам с дополнительными ограничениями на количество операций с этим портфелем. Пакет формировался начальником казначейства, несшим денежную ответственность за неспециализированный итог работы подразделения. Работа дилеров оценивалась с позиций превышения результатов над взятым так индексом.

Хозяин финансовая служба и банка выступали дополнительными и свободными от центров прибыли инстанциями, неизменно трудящимися над сокращением затрат.

Так формировался бюджет банка, складывавшийся из бюджетов разных ЦФУ, причем начальники центров прибыли были напрямую заинтересованы в сокращении затрат. Хозяин финансовая служба и банка выступали дополнительными и свободными от центров прибыли инстанциями, неизменно трудящимися над сокращением затрат на базе своевременной (ежемесячной) менеджерской отчетности.

Уже на данной стадии управление банка должно было принять множество принципиальных ответов для отнесения многих серьезнейших с позиций затрат одолжений (к примеру, платежи, инкассация и касса) к центрам прибыли либо затрат. В этом случае нужно было стремиться к поиску совершенного баланса, потому, что создание центра прибыли, живущего только за счет «внутренних» потребителей его одолжений, всегда ведет к катастрофическим последствиям для «настоящих» центров прибыли. В следствии этого показался новый вид ЦФУ — тарифицированные центры (с нулевой прибылью).

Следующим этапом стало максимально корректное формирование центров затрат, потому, что тут выделить подразделения в разрезе продуктовой линейки банка существенно сложнее. В большинстве случаев, попытки применять теорию Кондратьева в банке разбивались как раз об эту кажущуюся неразрешимой проблему. Как раз в данной части, равно как в организации внутреннего казначейства и трансфертного ценообразования, и были сосредоточены главные упрочнения управления банка.

Наиболее простым с позиций идеологии было создание венчурных центров. Для них предусматривались стандарты выполнения, предельный срок и бюджет выхода на самоокупаемость с последующим трансформацией их статуса на центр прибыли, или закрытие. Наиболее значимым принципом являлось, как и при всех ЦФУ, недопущение некорректного учета их денежного результата, перекладывание затрат на действующие центры прибыли.

Для корректного учета затрат было создано и внедрено во всех структурных подразделениях особое ПО, предусматривающее осуществление любого платежа лишь при наличии указания (кода) центра денежного учета, осуществляющего платеж. Дополнительно программными способами осуществлялась проверка соответствия суммы платежа бюджету и (либо) полномочиям лица, принимающего ответ о его осуществлении.

Начальники ЦФУ визировали любой платеж, относящийся к их компетенции. Непременно, платежи, осуществляемые со квитанций клиента либо в рамках операций дилинга, не были завязаны на данную совокупность и осуществлялись в рамках простого протокола.

В рамках данной модели была полностью реализована цель поиска баланса между тормозами и драйверами «роста», стремящимися сократить затраты.

В рамках данной модели была полностью реализована цель поиска баланса между тормозами и драйверами «роста», стремящимися сократить затраты. Роль топ-менеджмента банка сводилась, во-первых, к дополнительному аудиту затрат, ответу спорных вопросов между ЦФУ и принятию вправду стратегических ответов в рамках распределения рисков и создания венчурных центров.

«Высшим пилотажем» стал метод, разрешивший на последних стадиях реализации проекта обеспечить функциональную зависимость между бухгалтерским и менеджерским учетом, так создав стопроцентную гарантию корректности менеджерского учета в банке.

Неизменно пара сложно сказать о том, чего удалось достигнуть в рамках данной модели с денежной точки зрения. Заработанные миллионы сосчитать несложнее, чем сэкономленные, не смотря на то, что с позиций денежного результата обе эти статьи имеют равный вес. Сокращение затрат требует более узких настроек бизнеса, но и итог от их внедрения оказывается стабильным и не зависящим от сиюминутной конъюнктуры.

Нам не приходилось в авральном порядке «обсчитывать бизнес» для принятия ответа о его судьбе, не приходилось прибегать к «срочным мерам экономии».

В числе неоспоримых плюсов от применения вышеописанных механизмов мы взяли возможность создания высококлассной команды (потому, что совокупность разрешала максимально прозрачно мотивировать сотрудников), сохраняли управляемость структуры, не перегруженной лишними элементами, максимизировали прибыль и в следствии во время кризисов имели возможность максимально скоро приспособить структуру к изменяющейся конъюнктуре рынка. Серьёзным причиной было накапливание денежной статистики, обеспечение неизменности учетной политики.

Нам не приходилось в авральном порядке «обсчитывать бизнес» для принятия ответа о его судьбе, не приходилось прибегать к «срочным мерам экономии». Очевидно, мы не были гарантированы от неточностей, но как продемонстрировала практика, ни одна из них в следствии не стала фатальной.

Сокращение затрат. 6 уровней в глубину.

Интересные записи

- Автоматическое квитование сделок на валютных и денежных рынках с помощью сервиса swiftnet accord

- Lending club, мошенники, оседлавшие финтех

- Несут ли итальянские банки угрозу всей европейской экономике?

Похожие статьи, которые вам, наверника будут интересны:

-

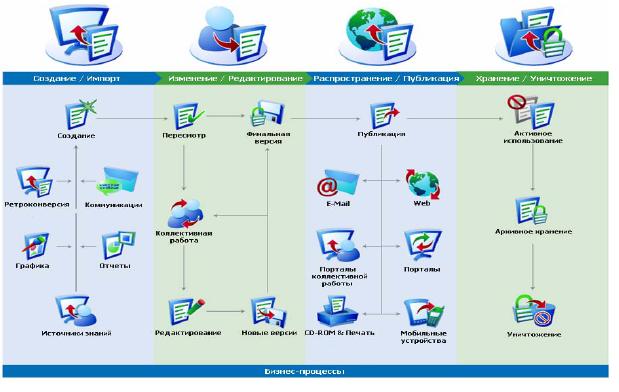

Опыт внедрения системы электронного документооборота в международном московском банке

Интернациональный Столичный Банк (ММБ) принадлежит к числу самых больших и высокотехнологичных финучреждений страны и владеет развитой и неизменно…

-

Ирина одинаева и юрий ильин — об эффективном управлении расходами

какое количество возможно победить на управлении затратами, как выяснить потребности и поделить затраты на «хорошие» и «нехорошие», в чем содержится…

-

Счет 97 расходы будущих периодов

Счет 97 Затраты будущих периодов рекомендован для обобщения информации о расходах, произведенных в данном отчетном периоде, но относящихся к будущим…

-

Коммерческие расходы — это что? что включают в себя коммерческие расходы?

June 22, 2015 Достаточно довольно часто возможно встретить понятие «коммерческие затраты», и тем, кто сталкивается с ним в первый раз, стоит ознакомиться…

-

Оптимизация расходов предприятия, снижение себестоимости

В условиях глобального финансового кризиса громадную популярность набирают способы борьбы с кризисом. Антикризисные менеджеры предлагают разные методы…

-

Как банку снизить расходы на ит в пять раз

Миграция с RISC-совокупностей на серверы x86 разрешает банку снизить затраты на ИТ в четыре-пять раз при сохранении прошлого уровня производительности….