33. Особенности учета продаж товаров в розничной торговле.

На данный момент большая часть фирм розничной торговли ведет учет товаров по продажным стоимостям.

Покупная цена товаров отражается на счете 41 «Товары», а отличие между покупной ценой товаров (за минусом НДС) и их продажной ценой с НДС отражается на счете 42 «Торговая наценка». При принятии товаров к учету сумма торговой наценки относится в долг счета 42 «Торговая наценка».

Поступление товаров отражается в учете торговой организации следующими бухгалтерскими записями:

Дт. 41 Кт 60 — отражается цена приобретения товаров (без НДС);

Дт 19 Кт 60 отражается сумма НДС по купленным товарам;

Дт 41 Кт 42 — отражена отличие между предполагаемой продажной ценой поступивших товаров с НДС и ценой их приобретения без НДС.

По окончании продажи товара суммы торговой наценки сторнируются. Наряду с этим в бухгалтерском учете делается запись:

Дт 90-2 Кт 42 — сторно — на сумму торговой наценки на цена реализованного товара.

В этом случае уничтожается кредитовый оборот по счету 42 «Торговая наценка», т. е. создается чувство, что на поступившие товары наценки не было. Следовательно, более верно вместо сторнировочной записи по кредиту счета 42 «Торговая наценка» составить простую запись по дебету этого счета. Так» проводка будет смотреться так:

Дт 90-2 Дт 42 — простая запись.

Сумма торговой наценки на остаток нереализованных товаров в фирмах розничной торговли возможно выяснена по проценту, исчисленному исходя из отношения суммы торговой наценки на остаток товаров на начало оборота и месяца по кредиту счета 42 «Торговая наценка», сниженной на сумму оборота по дебету счета 42 «Торговая наценка» (на другие списания), к сумме реализованных за месяц товаров (по продажным стоимостям) и остатка товаров на конец месяца (по продажным стоимостям).

Выручка от розничной продажи товаров, в большинстве случаев, поступает в кассу. Поступление выручки в кассу организации отражают в бухгалтерском учете записью:

Дт 50 «Касса»,

Кт 90-1 «Продажи», субсчет «Выручка».

В случае если выручка сдается инкассаторам либо на почту, то до зачисления на расчетный счет она учитывается на счете 57 «Переводы в пути». Передача денежных средств на инкассацию (на почту) отражается в бухгалтерском учете записью:

Дт 57 «Переводы в пути», Кт 50 «Касса».

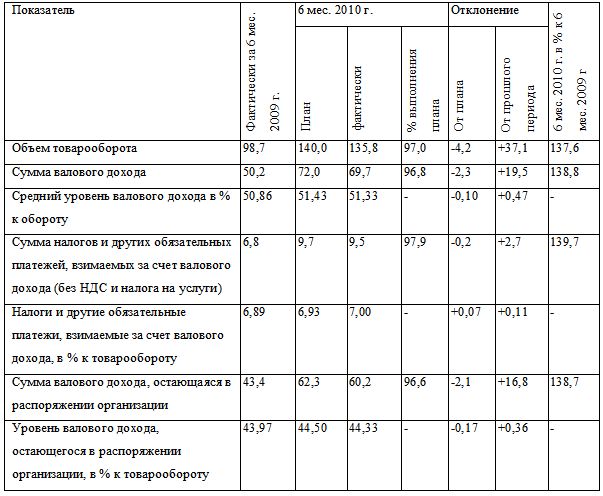

34. Валовый доход в розничной торговле, порядок учета.

Целью хозяйственной деятельности любой организации розничной торговли

есть получение прибыли. Прибыль от реализации товаров определяется как разность между издержками обращения и валовым доходом, относящимся к реализованным товарам. Валовый доход — это разность между выручкой от реализации и покупной ценой реализованных товаров.

Эта разность представляет собой торговую наценку, относящуюся к реализованным товарам. Для определения торговой надбавки,

относящейся к реализованным товарам в фирмах розничной торговли, в конце месяца составляется расчет торговой наценки на реализованный товар.

Самый распространенными методами расчетами валового торгового дохода есть:

— исчисление по неспециализированному товарообороту

— исчисление по ассортименту товарооборота

— исчисление по ассортименту остатка товаров

— исчисление по среднему проценту

При методе расчета по неспециализированному товарообороту валовой доход определяетя по формуле:

ВД-ТхРН:100

Т-неспециализированный товарооборот

РН-расчетная торговая надбавка

РН+ТН:(100+ТН)

ТН-торговая надбавка в процентах

В базе расчета валового дохода по среднему проценту лежит расчет средней торговой наценки по реализованным товарам. Наряду с этим средняя торговая наценка рассчитывается по формуле:

П-(ТНн+ТНп-ТНв):(Т+ОК)х100

ТНн-торговая надбавка на остаток товаров на начало отчетного периода

ТНп- торговая надбавка на товары, поступившие за отчетный период

ТНв- торговая надбавка по товарам, выбывшим за учетный период (возврат поставщику, списание)

Реализованная торговая наценка списывается способом красного сторно проводкой: Дт90 «Продажи»

Кт 42-1 «Торговая наценка (скидка)»

35. Порядок применения контрольно-кассовых автомобилей. Расчеты с населением без применения ККМ.

В соответствии с ФЗ от 22 мая 2003г. №54-ФЗ «О применении контрольно-кассовой техники при осуществлении финансовых расчётов и расчётов с применением платежных карт» все организации при осуществлении наличных финансовых расчетов при продаже товаров обязаны использовать контрольно-кассовую технику (ККТ).

Торговая организация может применять лишь те модели ККТ, каковые внесены в Госреестр контрольно-кассовой техники, используемой на территории РФ. Информация о моделях публикуется в печати. Требования к контрольно-кассовой технике, условия и порядок ее регистрации и применения определяются Правительством РФ.

Наряду с этим ККТ должна быть: 1. зарегистрирована в налоговом органе по месту учета организации в качестве плательщика налогов. 2. исправна и опломбирована в соответствии с правилами. 3. иметь фискальную память и эксплуатироваться в фискальном режиме.

Организации, использующие ККТ, обязаны обеспечить фискацию расчетных операций на контрольной ленте и в фискальной памяти.

В пункте 3 статьи 2 закона №54-ФЗ приведен список видов деятельности, при осуществлении которых организации смогут не использовать ККТ.

Без применения ККТ возможно осуществлять: 1. торговля на рынках, ярмарках, в выставочных комплексах и на др. территориях, отведенных для осуществления торговли. Исключение составляют находящиеся на этих территориях палатки, киоски, ларьки, павильоны, и др. 2. разносную мелкорозничную торговлю продуктовыми и непродовольственными товарами. 3. продажу в пассажирских вагонах поездов чайной продукции в ассортименте.

4. торговлю в киосках мороженным и безалкогольными напитками в розлив. 5. торговлю из цистерн пивом, квасом, молоком, и др. Без ККТ смогут трудиться организации, находящиеся в отдаленных и труднодоступных местах.

При отключения электричества и приостановления работы ККТ организация может продолжить прием наличных денег от населения. Наряду с этим должно выполняться следующее условие: 1. отключение электричества должно быть зарегистрировано в энергоснабжающей организации; 2. клиентам должны выдаваться квитанции по форме, утвержденной Министерством финансов РФ.

36. Варианты учета торговых наценок в розничной торговле.

Балансовый счет 42 «Торговая наценка» используется лишь организациями розничной торговли, каковые учитывают товары по продажным стоимостям.

При оприходовании товара в розничной торговой сети на балансовом счете 42 отражается торговая наценка на данный товар. Торговая наценка на любой вид товара утверждается начальником организации в Реестре стоимостей.

Бухгалтер отражает в учете поступление товара в розничный магазин на основании товарного отчета, товарных накладных (либо накладных на перемещение) и выписок из реестра стоимостей.

Торговая наценка отражается проводкой: Дт.41/2 «Товары в розничной торговле» Кт. 42 «Торговая наценка».

Для удобства размер торговой наценки

на единицу товара возможно проставлять в накладной на поступление товара. Это делает материально важное лицо, составляющее товарный отчет.

Для розничной торговой организации с суммовым учетом товаров, каковые приходуются в кладовой и после этого отпускаются в отделы по заборным картам, нет необходимости открывать аналитические квитанции к балансовому счету 42, потому, что товарные отчеты формируются, в большинстве случаев, директором либо помощником директора магазина в целом по магазину.

В случаях, в то время, когда товар поступает от поставщика конкретно в отделы, товарные отчеты составляются не в целом по магазину, а по каждому отделу, исходя из этого к счету 42 направляться открыть аналитические квитанции, соответствующие материально важным лицам. В случае если организация розничной торговли ведет количественно-суммовой учет товаров, то к счету 42 смогут быть открыты счета аналитического учета, соответствующие номенклатурным номерам товаров.

В соответствии с замыслу квитанций на балансовом счете 42 отражаются кроме этого скидки, предоставленные торговой организации поставщиками на вероятные утраты товаров, и на возмещение дополнительных транспортных затрат.

37. Порядок расчета номенклатуры-ценника.

Номенклатура-ценник представляет собой систематизированный

список, охватывающий все находящиеся в организации МПЗ, что

составляется в разрезе субсчетов счета 10 Материалы, 41 Товары, 43

Готовая продукция. В субсчетов они подразделяются по группам

(видам). Наименования материальных сокровищ записываются с указанием

марки, сорта, размера, вторых отличительных показателей. Каждому такому

наименованию присваивается номенклатурный номер (шифр). Потом

указываются единица измерения, последующие изменения и учётная цена

стоимостей (новая цена и с какого именно времени она действует).

Номенклатура-ценник может разрабатываться и в случаях, в то время, когда в

организации используются другие виды учетных стоимостей. Номенклатурный номер

проставляют на всех первичных документах на расход и приход сокровищ,

что облегчает контроль за перемещением. Номенклатуру-ценник применяют

бухгалтерия, кладовщики, другие специалисты и бригадиры.

Номенклатурные номера (шифры) строят в зависимости от порядка

и вида ценностей их учета на предприятии.

Номенклатура-ценник= покупная цена*торговая наценка*НДС

38. Расчет величины торговых наценок по идентифицируемым товарам.

При учете товаров по продажным стоимостям торговая наценка есть валовым доходом по реализованным товарам. Самый распространенными методами расчетами валового торгового дохода есть:

— исчисление по неспециализированному товарообороту

— исчисление по ассортименту товарооборота

— исчисление по ассортименту остатка товаров

— исчисление по среднему проценту

При методе расчета по неспециализированному товарообороту валовой доход определяетя по формуле:

ВД-ТхРН:100

Т-неспециализированный товарооборот

РН-расчетная торговая надбавка

РН+ТН:(100+ТН)

ТН-торговая надбавка в процентах

Метод расчета валового дохода по неспециализированному товарообороту употребляется при применения ко всем товарам однообразного процента торговой надбавки в течение отчетного периода. В случае если процент торговой надбавки изменился, то определяют частные товарообороты по каждому периоду с однообразным процентом торговой надбавки.

В базе расчета валового дохода по среднему проценту лежит расчет средней торговой наценки по реализованным товарам. Наряду с этим средняя торговая наценка рассчитывается по формуле:

П-(ТНн+ТНп-ТНв):(Т+ОК)х100

ТНн-торговая надбавка на остаток товаров на начало отчетного периода

ТНп- торговая надбавка на товары, поступившие за отчетный период

ТНв- торговая надбавка по товарам, выбывшим за учетный период (возврат поставщику, списание)

На базе вычисленной средней наценки, учитывая товарооборот по продажным стоимостями, вероятно выяснить валовый доход:

ВД=ТхП:100

Реализованная торговая наценка списывается способом красного сторно проводкой: Дт90 «Продажи»

Кт 42-1 «Торговая наценка (скидка)

Это связано с тем, что по кредиту и дебету счета учета реализации отражаются реализованные товары в одной и той же оценке (по продажным стоимостям). Корректировка оценки товаров по дебету счета 90 до настоящей цены их приобретения разрешает выяснить выручку от реализации (валовый доход) товаров. По окончании списания торговой наценки на счет 90 «Продажи» образуется кредитовое сальдо, показывающее валовый доход от реализации товаров.

39.Расчет среднего процента торговых наценок

Начисленную торговую наценку необходимо списать по окончании продажи товаров. Общая сумма наценки на реализованные товары определяется в конце месяца. Она рассчитывается исходя из средней величины наценок на все товары.

Порядок для того чтобы расчета приведен в Методических советах по оформлению и учёту операции приема, отпуска и хранения товаров в организациях торговли (утв. письмом Роскомторга от 10.07.96 № 1-794/32-5). В соответствии с этим документом средний процент торговой наценки исчисляется по формуле:

П = (ТНн + ТНп – ТНв). (В + ОТ) x 100%, где П – средний процент торговой наценки; ТНн – торговая наценка на остаток товаров на начало месяца (кредитовое сальдо по счету 42 «Торговая наценка» на начало месяца); ТНп – торговая наценка на товары, поступившие за месяц (оборот по кредиту счета 42 «Торговая наценка» за месяц); ТНв – торговая наценка на товары, выбывшие за месяц, к примеру, возвращенные поставщикам (оборот по дебету счета 42 «Торговая наценка» за месяц); В – выручка от реализации реализованных товаров; ОТ – остаток товаров на конец месяца (сальдо по счету 41 «Товары» на конец месяца).

40. Варианты учета торговых издержек.

К расходам на продажу (торговым издержкам) относятся затраты, которые связаны с продажей продукции, оплачиваемые поставщиком.

В организациях, осуществляющих торговую деятельность, это затраты:

на перевозку товаров; на зарплату ; на аренду; на содержание строений, сооружений, инвентаря и помещений; по подработке и хранению товаров; на рекламу; на представительские затраты; ругие подобные по назначению затраты. Учет затрат на продажу ведется на счете 44 Затраты на продажу. По дебету счета 44 накапливаются суммы произведенных затрат с кредита материальных, расчетных и финансовых квитанций.

Д44 К10 — учтена цена израсходованных на упаковку материалов

Д 44 К23 — учтены затраты запасного производства по доставке продукции. В конце месяца затраты на продажу списываются на себестоимость реализованной продукции одним из способов:

Списываются все затраты полностью

Затраты на транспортировку и упаковку (для производственных организаций) и затраты на транспортировку (для торговых организаций), учтенные на счете 44 — с распределением на отдельные виды продукции (товаров), остальные затраты на продажу — полностью.

Распределение на отдельные виды продукции осуществляется прямым методом либо при помощи пропорционального распределения. Кроме этого затраты на продажу распределяются между выпущенной реализованной продукцией и остатках на складах.

Аналитический учет по счету 44 Затраты на продажу ведется по статьям и видам затрат.

Источник: www.studfiles.ru

Интернет-торговля: особенности учета

Интересные записи

Похожие статьи, которые вам, наверника будут интересны:

-

Представительские расходы. документальное оформление и особенности налогового учета

аудитор, аттестованный Министерством финансов РФ, специалист по налогообложению и бухгалтерскому учёту ИА Клерк.Ру Специально для Клерк.Ру Для…

-

Неисключительные права использования программ по лицензионному договору: учет и налогообложение

Компания ПОРУЧИТЕЛЬ Организация использует упрощенную совокупность налогообложения с объектом налогообложения доходы, уменьшенные на величину затрат….

-

Пример заполнения книги учета доходов и расходов №10(97)

Неспециализированные требования к заполнению Книги учета доходов и индивидуальных предпринимателей и расходов организаций, использующих упрощенную…

-

Как рассчитать торговую наценку

Расчет торговой наценки есть базисным умением любого продавца. Умение реализовать по хорошей цене в следствии свидетельствует получение хорошей прибыли….

-

Как вести книгу учета доходов и расходов на «упрощенке»

Оцените электронную версию издания «Главный бухгалтер», оформив бесплатный пробный доступ на трое суток Налоговый учет расходов и доходов организации и…

-

Как заполнить книгу учета доходов и расходов при усн

Книгу расходов и учёта доходов обязаны вести все, кто использует упрощенку. Форма для того чтобы документа утверждена приказом Министерства финансов…