2016 год — год громадных неприятностей. Но уже сейчас мы вступили во время перелома и хороших мировых изменений.

Бурное начало 2016 года на мировых торговых площадках задало тон на целый первый квартал наступившего високосного года. Ни у кого уже не приводит к, что всемирный экономике предстоит достаточно долгий период низких цен на источники энергии и высокой ценовой волатильности на мировых денежных площадках. Как отметил Мори Обстфельд, экономический советник МВФ «Я пологаю, что текущий год будет годом громадных неприятностей».

Эстафетная палочка нефти

Февраль сначала месяца «принял неопределённости перспектив» и эстафетную палочку нестабильности глобальной экономики. Уже первого февраля власти Ирана заявили о разморозке собственных зарубежных активов на сумму около $100 млрд, которая была произведена на протяжении реализации интернациональных санкций в 2012 годУ. По окончании решения о снятии санкций с исламской республики, Иран стал привлекательным объектом для интернациональных, а также, и российских инвесторов.

Но в текущих условиях критического падения цен на сырьевые товары, которое наблюдалось с середины 2014 года, все, что прекрасно для Ирана, выяснилось очередным причиной риска для мирового рынка нефти. самоё заметным событием начала месяца было заключение новых контрактов на поставку иранской нефти европейскими и азиатскими потребителями. И фактически сразу же первые нефтеналивные танкеры отправились по назначению.

На этом фоне цена фьючерсов эталонной смеси Brent приблизилась к отметке $30 за баррель, что стало причиной высокую озабоченность самые слабых государств ОПЕК, и тех свободных производителей нефти, чьи бюджеты напрямую зависят от конъюнктуры нефтяного рынка.

Уже первого февраля власти Ирана заявили о разморозке собственных зарубежных активов на сумму около $100 млрд

Значимым событием февраля стала первая за 12 лет встреча отдельных стран и представителей России ОПЕК: Венесуэлы, Саудовской Аравии и Катара, относительно стабилизации ситуации в мире нефти. Министры пришли к согласию заморозить количества нефтедобычи на уровне 11 января 2016 года, в случае если другие нефтедобывающие государства присоединятся к соглашению.

Учитывая сложности, с которыми предстоит столкнуться инициаторам успехи договоренности, всю вторую половину месяца на рынке нефти наблюдалась повышенная волатильность с диапазоном внутридневных колебаний до 5%. Главным причиной риска выступил, конечно же, Иран. Частично иранские амбиции понятны.

Саудовская Аравия и Россия заморозят уровни добычи фактически на больших за последние годы уровнях, а Иран лишь начал восстанавливать собственные поставки.

Хорошая динамика на рынке нефти разрешила валютам так именуемого сырьевого блока, показать силу против американского американского доллара

Но сам факт таких контактов, каковые продолжатся и в марте, уже стал причиной тому, что в последних числах Февраля майский фьючерс смеси Brent торговался вблизи верхней границы месячного торгового диапазона, около отметки $36 за баррель. Хорошая динамика на рынке нефти разрешила валютам так именуемого сырьевого блока показать силу против американского американского доллара. Рубль по результатам февраля фактически не изменился в цене.

Не обращая внимания на то что 11 февраля 2016 года цена американского доллара достигала отметки 80,60 рублЯ за единицу американской валюты.

В то время, когда денег нет — нужно безотлагательно что-то приватизировать

В Российской Федерации фактически в течении всего февраля велось обсуждение стабилизиционого замысла 2016 года, подготовкой которого правительство занялось с середины января. Начальный проект Министерства экономики в 750 млрд рублей был урезан по предложению Министерства финансов до 250 млрд рублей. Но кроме того этих денег у правительства нет. 18 февраля проект стабилизиционого замысла был в целом одобрен Белым домом.

Но наряду с этим Министерство финансов предлагает обратиться прося об применении президентского фонда в количестве 130 млрд рублей в дополнении к тем 120 млрд рублей, каковые смогут быть использованы за счет бюджета.

Очередной этап приватизации госпакетов, вероятнее, приведет к активизации стоимости и росту акций торговых операций с бумагами привлекательных эмитентов

С позиций влияния на рынки увлекательны те пункты замысла, каковые предполагают приватизацию больших пакетов в компаниях с госучастием: «Башнефть», «Роснефть», «Алроса», РЖД, «Аэрофлот», ВТБ. на данный момент, само собой разумеется, деятельно обсуждается вопрос оптимальности момента времени и ценовой конъюнктуры для получения желаемого денежного результата для страны, но для мелких акционеров этих компаний очередной этап приватизации госпакетов, вероятнее, приведет к активизации стоимости и росту акций торговых операций с бумагами привлекательных эмитентов.

Одним из главных факторов риска, в особенности для развивающихся государств, есть ужесточение монетарной политики в Соединенных Штатах

26–27 февраля в Шанхае состоялся очередной саммит министров финансов G20. Встреча проходила на фоне важных мировых экономических рисков. Они связаны, а также, с замедлением экономического подьема Китая, роста волатильности потоков капитала, значительного падения цен на сырьевых рынках, эскалации политической напряженности, шока от вероятного выхода Англии из ЕС и солидного числа беженцев в некоторых регионах.

Страны G20 дали обещание задействовать все имеющиеся в их распоряжении инструменты, включая меры монетарной и бюджетной политики, проведение структурных реформ, дабы обеспечить предстоящий рост глобальной экономики. Страны участники кроме этого подтвердили, что воздержатся от конкурентной девальвации и будут противостоять всем формам протекционизма. В сообщении кроме этого было отмены меры по усилению борьбы с финансированием терроризма.

Но по реакции китайского фондового рынка, что упал незадолго до открытия саммита и продолжил понижение по окончании него, на рынках нет однозначного восприятия итогов прошедшей встречи. Неспециализированный тон заявления государств с наибольшими экономиками соответствовал моменту времени и явился логичным продолжением результатов ноябрьской встречи прошлого года, но не стал причиной прорывным ответам и не ответил на все существующие вызовы.

А в Соединенных Штатах дела получше, чем ожидалось

в течении всего месяца велись активное дискусия по вопросу довольно предстоящих действий ФРС США. Одним из главных факторов риска, в особенности для развивающихся государств, есть ужесточение монетарной политики в Соединенных Штатах. На фоне девальвации национальных валют оттекание капитала ставит под угрозу возможность погашения корпоративных и суверенных долгов государств с высокой долларовой долговой нагрузкой.

Еще в первых числах Февраля превалировало вывод о том, что на фоне неприятностей глобальной экономики, и недостаточной динамики экономических показателей в самих Соединенных Штатах, члены комитета по открытым рынкам ФРС сделают паузу в цикле ужесточения монетарной политики. Но полученная в конце месяца предварительная оценка ВВП в чтвертом квартале была существенно лучше ожиданий: рост составил 1,0%, при прогнозе 0,4%.

Так, у начальников американского регулятора появляется больше свободы в принятии решений по поводу монетарной политики, не кроме и увеличение ставки в Соединенных Штатах. На этом фоне курс евро / американский доллар снизился к концу февраля до 1,0831, тогда как в середине месяца он тестировал отметку 1,1375.

На этом фоне курс евро / американский доллар снизился к концу февраля до 1,0831, тогда как в середине месяца он тестировал отметку 1,1375

Лучший год для золота за последние 35 лет

Необходимо подчеркнуть выдающийся рост золотых котировок, что зародился еще в январе, но самый ярко реализовался как раз в феврале 2016 года. По итогам прошедших двух месяцев золото стало наилучшим активом 2016 года — его котировки выросли на 15%. Золото опередило облигации, все валюты и главные фондовые индексы, причем как развивающихся, так и развитых государств. Февраль 2016 года — для золота лучший февраль с 1979 года.

С конца января фьючерсы выросли более чем на 10%. По окончании падения прошлого года драгметалл с уверенностью развернулся и опять рассматривается инвесторами как защитный актив, имеющий хороший инвестиционный потенциал. Наряду с этим на рынке формируется вывод, что ралли в золоте лишь начинается и в ближайшее время цена тройской унции драгметалла может достигнуть отметки $1,400 тыс.

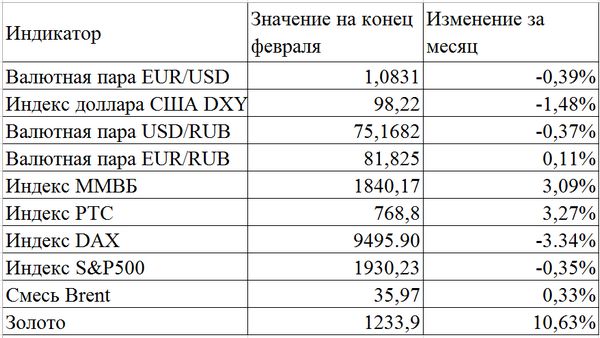

Главные индикаторы экономической активности в феврале возможно резюмировать в следующей таблице

Подводя итоги месяца, напомним, что, по всей видимости, февраль стал переломным моментом в падении нефтяных котировок. Локальный валютный рынок кроме этого получил землю и по окончании турбулентности середины месяца организовал предпосылки для упрочнения русском валюты. Рост американского доллара в целом приостановился и на интернациональном рынке Forex.

Февраль стал переломным моментом в падении нефтяных котировок

Инвесторы снова сфокусировались на приобретениях золота. Мировые фондовые площадки вели себя разнонаправленно. Наряду с этим американская экономика демонстрировала высокую устойчивость к мировым шокам. Русский экономика продолжила адаптацию к внешним вызовам, русские товаропроизводители начали приобретать помощь в рамках реализации стабилизиционого замысла правительства. Российские фондовые индексы показали рост в пределах 3%.

Наряду с этим, согласно точки зрения многих международных инвесторов, в частности экономистов американского банка BoAML и германского Deutche Bank, российские активы очень сильно недооценены и имеют хороший потенциал роста до конца этого года.

Суслик — предвестник весны!

Интересные записи

- Надежда косарева: «административные решения об изменениях границ города не решают проблемы этого города»

- Почему не стоит недооценивать влияние финтеха на традиционные банковские продукты

- Рынок победившего симбиоза

Похожие статьи, которые вам, наверника будут интересны:

-

Из за чего произошел финансовый кризис

Популярные ответы Похожие ответы Всемирный финансовый кризис представляет собой характерное явление для рыночной экономики, повторяющееся с определенной…

-

Тема: мировой финансовый кризис

Вид работы: Реферат Предмет: Интернациональное право Все рефераты по интернациональному праву Скачать Просматривать текст оnline Поможем написать реферат…

-

В 2008 кризис охватил всю землю. Начало мировых денежных неприятностей началось с обвала фондового рынка. В перил с 21 по 22 января на всех биржах царил…

-

Банки подвели финансовые итоги первого квартала

Количества розничного кредитования медлительно растут. Но корпоративный бизнес стагнирует. Растет разрыв между успешными и убыточными банками. А главную…

-

Рынки. итоги (03–10.04.2017): ракетные удары по сирии срикошетили на финансовый рынок

Американская армия попыталась разбомбить базу ВКС в Сирии. Уже одного для того чтобы факта хватает для начала бегства инвесторов из рискованных активов….

-

Гонконг готов стать финансовым центром для поясов китая

Российские банки заинтересованы в выходе на биржу Гонконга в отыскивании денег, а Гонконг готов стать проводником для компаний, желающих инвестировать в…