При выборе сберегательной программы мы довольно часто наблюдаем только на величину ставки, не учитывая другие ответственные факты. Парадоксально, но время от времени доходность депозита с большей ставкой выясняется ниже если сравнивать с вкладом, ставка по которому на 0,5 – 1% ниже. Как такое возможно, и как верно рассчитывать ставки по вкладу – об этом мы поведаем потом.

формулы начисления расчёта и Виды процентов

Доходность вашего вклада (то, сколько прибыли вы получите, инвестировав в кредитную организацию) зависит от величины ставки, порядка размещения начисления и срока средств процентов. Существует пара вариантов начисления процентов:

- в конце срока без капитализации начисленных процентов;

- в конце срока с капитализацией при пролонгации вклада ;

- каждый квартал (каждый месяц) без капитализации;

- каждый квартал (каждый месяц) с капитализацией.

Формула расчета неспециализированной итоговой суммы сбережений при начислении процентов в конце срока без капитализации выглядит следующим образом:

S = K + (K*R* i/Y)/100, где

K — первоначально положенный капитал;

S — общая сумма вклада с начисленными процентами;

R — ставка;

i — количество дней по начислению процентов;

Y -дни в году.

Доходность наряду с этим рассчитывается по формуле:

D = (K*R* i/Y)/100

Под капитализацией в этом случае подразумевается прибавление начисленных процентов к сумме вклада и последующее начисление процентов уже на поднятую сумму (в экономике это именуется «сложный процент»). К примеру, вы положили в банк 10 000 рублей на 12 месяцев. Ставка – 12% годовых, проценты начисляются каждый месяц и капитализируются. Через месяц банк начислит вам 100 рублей, каковые будут прибавлены к вашим 10 000 рублей, в итоге во второй месяц проценты будут начисляться уже на 10 100 рублей и вы получите 101 рубль, сумма сбережений составит 10 201 руб. и т. д.

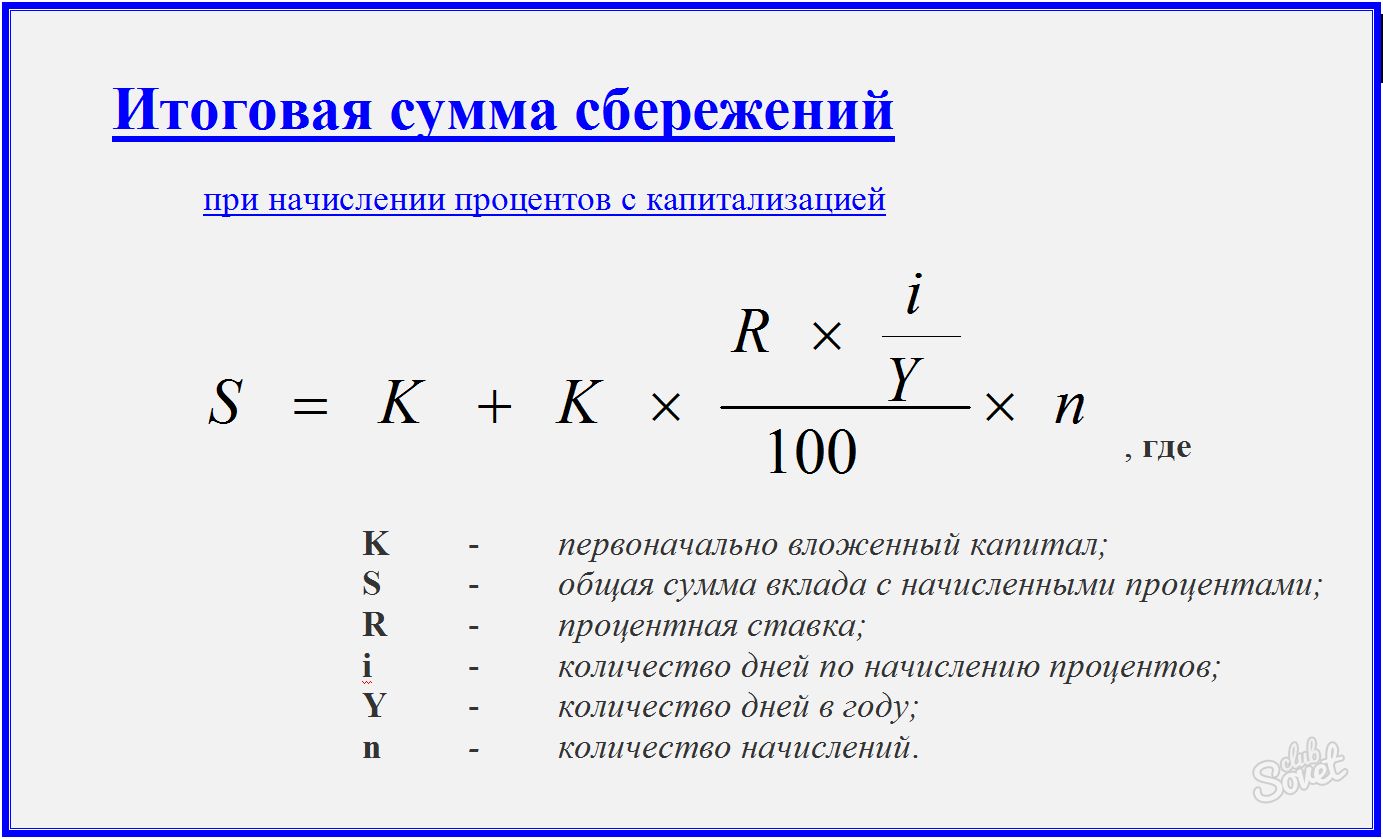

Формула для расчета неспециализированной итоговой суммы депозита с капитализацией выглядит следующим образом:

S = K*(1 + R* i/Y/100 )*n, где

n — количество начислений.

Доходность вклада с капитализацией рассчитывается по формуле:

D = K*( 1 + R*

i/Y/100 )*n – K

Капитализация есть удачной для вкладчиков, каковые не испытывают острой потребности в средствах и смогут не снимать проценты каждый год (каждый месяц и каждый квартал). Доходность вкладов с капитализацией при других равных неизменно выше, чем доходность простых депозитов. Чтобы выяснить, как, разглядим кое-какие примеры.

Примеры расчета доходности депозитов.

Самостоятельно рассчитывать доходность депозитов достаточно сложно, исходя из этого вкладчики смогут применять особые депозитные калькуляторы, каковые имеется на сайтах фактически всех банков.

Применяя калькулятор, мы попытаемся узнать, какой вклад есть более удачным: без капитализации либо с капитализацией (при ежемесячном, ежегодном либо ежеквартальном начислении процентов).

Предположим, что необходимо разместить 300 000 рублей. Ставка – 10% годовых:

- вклад без капитализации, оформлен на 1 год: доходность составит 30 000 руб;

- вклад с ежемесячной капитализацией, на 1 год: доходность 31 414 руб;

- вклад с ежеквартальной капитализацией, на 1 год: доходность составит 31 144 руб;

- вклад с капитализацией на год, проценты прибавятся к сумме вклада в конце срока. Соответственно, за год вкладчик возьмёт доход 30 000 рублей, за 2 года (при пролонгации вклада) – 63 000 рублей. Для сравнения – при ежемесячной капитализации за 2 года вкладчик бы взял доход в сумме 66 117 рублей.

Так, легко сделать вывод о том, что наиболее выгодным есть срочный вклад с ежемесячной капитализацией процентов. Этот вариант позволяет приобретать большой доход. Но при маленьких суммах отличие между депозитами с капитализацией и без нее не так заметна.

Исходя из этого необходимо задуматься: нужен ли вам, пускай и минимальный, дополнительный доход в виде процентов, либо вы согласны подождать, но в итоге взять солидную сумму.

Нельзя не сообщить о расторжении депозитного контракта. Кое-какие заемщики считают, что в случае если проценты были им выплачены на руки, они не подлежат возврату при расторжении контракта раньше установленного срока. Это вывод ошибочно: проценты будут пересчитаны, исходя из проценты по вкладам до востребования (либо второй ставки, упомянутой в соглашении), и отличие (т.е. сумма переплаты банка) будет вычтена из самой суммы вклада.

Источник: mir-procentov.ru

расчет процентов по банковскому депозиту в Excel

Интересные записи

- Инструкция по оплате через qiwi кошелек

- Как выгодно пополнить qiwi через webmoney?

- Как оплатить через webmoney

Похожие статьи, которые вам, наверника будут интересны:

-

Вклады с капитализацией процентов – что это?

30 Апр В публикации «Вклады банков с ежемесячной выплатой процентов » мы уже упоминали о депозитах, по которым проценты систематично насчитываются, но…

-

Что означает капитализация вклада?

Капитализация вклада является капитализацией процентов по нему, другими словами в этом случае, проценты начисляются не на сумму вклада, а на сумму вклада…

-

Пожалуй, каждый второй вспоминал над тем, что пора откладывать деньги в банк и неспешно наращивать собственный капитал. Но как неизменно лишних денег не…

-

Что такое капитализация процентов по вкладу, выгодно ли это?

Энергетическая сущность денег, кроме того, в их современном электронном эквиваленте, подчиняется основному закону физики о сохранении энергии. Энергия…

-

Как рассчитать проценты по вкладу?

На данный момент многообразие предложений кредитных организаций по депозитам может поставить в тупик потенциального вкладчика. Банки предлагают разные…

-

Как рассчитываются проценты по вкладам с примерами

В то время, когда в обороте домашнего бюджета появляются свободные деньги – появляется желание положить их в том направлении, где они смогут быть нужными…