В первой части колонки мы разглядели способы «мягкого» регулирования на примере десятилетней истории электронных денег — от работы в рамках самых неспециализированных положений Гражданского кодекса до специального закона.

Данный опыт крайне полезен на современном этапе интереса к регуляторным песочницам — попытка выстроить их с нуля способом ошибок и проб не есть действенным инструментом. Анализ первых попыток регуляторов в Англии и Сингапуре говорит о том, что комплект неприятностей, с которым они сталкиваются, возможно мало предсказуем.

Российские электронные деньги: 10 лет в песочницеРегуляторные песочницы — один из важнейших терминов и новых современного денежного мира. Попытки регуляторов в Сингапуре, России и Великобритании достойно ответить на вызовы скоро изменяющихся разработок смогут стать факторами, содействующими прорывному формированию денежных разработок и бизнес-моделей.

На отечественный взор, из исторического опыта следуют такие нужные уроки:

- Как это ни тривиально звучит, крайне важен механизм прямого общения с сотрудниками регулятора. Должно быть формальное либо неформальное познание, к кому и в какой форме финтехстартапы на ранней стадии, с неотлаженными механизмами сотрудничества с госорганами, смогут обратиться в Центральном банке. не меньше ответственны разумные ограничения для данной процедуры, исключающие пустую трату времени сотрудников ЦБ. Таковой механизм создан английским регулятором в ходе проекта Innovate — компании смогут обратиться в FCA за консультацией по тому либо иному юридическому вопросу. В случае если сказать более обширно, то регулятор неспешно осваивает консультативные функции, не ограничиваясь надзорным функционалом.

- Нужны понятные рамочные конструкции, в рамках которых светло указано что делать возможно, что запрещено. Ограничения разумно устанавливать не по институциональному, а по функциональному принципу. Другими словами ответствен не столько статус организации, сколько то, что она делает. К примеру, разумно вычислять, что для платежного стартапа возможно сократить функционал платежами до 15 тысяч рублей в адрес юрлиц, не требуя сложных процедур идентификации. Либо, на более поздней стадии, дать добро условную идентификацию с требованием сбора данных номера и паспорта мобильного телефона по аналогии с упрощенной идентификацией в законодательстве по борьбе с отмыванием денег, с похожим функционалом

- Необходимо иметь в виду, что в Российской Федерации отсутствует регуляторный механизм вейверов, разрешающих не приобретать лицензию при ограниченном круге операций, клиентов, географии либо при маленьких оборотах. Самый подробно механизм вейверов для платежных совокупностей обрисован в Директиве по электронным деньгам №2009/110/ЕС и Второй платежной Директиве №2015/2366. Механизм вейверов ориентирован, скорее, не на стартапы, а на компании, трудящиеся на ранней стадии зрелости, но намеченные в нем векторы либерализации уже проработаны, проверены на практике и очень полезны при построении песочниц. Представляется, что параллельное проработке механизма песочниц введение вейверов в русского регулирование имело возможность бы стать очень полезным шагом.

- Защита потребителей. На отечественный взор, для венчурного стартапа единообразное действенное построение механизма защиты потребителей нереально и несовместимо с его ресурсами. Вместо этого разумно довести до клиентов понятное и публичное описание рисков со стороны стартапа и подобное заявление ЦБ о вероятных рисках.

- Подзаконные механизмы. Как мы видим из истории, поведанной в первой части, подзаконные акты очень полезны как инструмент мягкой формализации на начальных стадиях регулирования новых разработок. Они могут быть единственным инструментом для плавного выхода из песочницы, в то время, когда познание регулируемого явления уже имеется, но массы транзакций, пользователей и рисков разумеется не хватает для принятия нового закона.

- Недискриминационный доступ к инструментарию. Под этим подразумевается, что стартап в песочнице должен иметь доступ к тем же инструментам, что и полноценные денежные университеты. Очевидно, данный доступ должен быть выборочным — к самые важным инструментам относятся доступ к национальным базам данных для идентификации и ряд других, к примеру доступ к БКИ. Мы видим, что для тех же сетевых МФО (а сами МФО, в силу более мягкого регулирования, в определенной степени являются одной громадной песочницей) отсутствие прямого доступа к механизмам удаленной (упрощенной сейчас) идентификации есть значительным препятствием для роста. Кроме этого данный доступ должен быть контролируемым и ранжированным чтобы не было злоупотреблений.

- Выход из песочницы. В действительности это самый болезненный вопрос. Ясно, что при наличии понятных ограничений и грамотного наблюдения стартап не имеет возможности стать очень сильно токсичным, образно говоря, для этого у регулятора неизменно имеется стоп-кран. Но неизбежно наступает момент, в то время, когда на малом количестве модель доказала безвредность и свою эффективность. Что происходит дальше? Немедленная модификация законодательства неосуществима легко технически. Тут мы возвращаемся к применению либо вейверов, либо подзаконных механизмов. Разумеется, что без этого песочницы суть.

- Меры по борьбе с финансированием терроризма и отмыванием денег в песочницах. Тут актуально современное значение слова «песочница», применяемое программистами,— некая среда с ограничениями, не разрешающая трудящимся в том месте приложениям очень сильно навредить совокупности в целом. Нужно принять как факт, что стартап не имеет возможности наладить полноценный комплаенс: для этого, в большинстве случаев, не хватает ни опыта, ни финансирования, ни понимания рисков. Но вышеупомянутые ограничения по количествам, клиентской базе и операциям очень сильно смягчают вероятные неприятные последствия. Риски появляются, скорее, на этапе выхода из песочницы. Необходимо осознавать, что при твёрдом формализованном подходе в Российской Федерации не было бы ни «Яндекс.Денег», ни Webmoney, ни Тинькофф банка, ни вторых проектов, которыми по праву мы можем гордиться. Но, иначе, прецеденты типа E-gold либо Silk Road показывают возможности направленного злоупотребления спецификой стартапа. Тут крайне важен риск-ориентированный подход в понимании первой советы ФАТФ, борьба с дерискингом и неприемлемость требования стерильности.

- Сотрудничество с иными участниками платежной экосистемы. Денежные компании в целом и стартапы в частности очень редко живут изолированно. Они где-то держат деньги клиентов, пополняют собственные электронные кошельки, выдают и гасят займы через агентские сети и без того потом. Наряду с этим у всех них неизбежно появляются неприятности с надлежащей проверкой клиентов. Они актуальны кроме того для привычных университетов, к примеру проблеме дерискинга для совокупностей финансовых переводов была посвящена большая часть мартовской встречи ФАТФ с частным сектором. Тем более они актуальны для маленьких и малоприбыльных для банков стартапов. Иными словами, банки не смогут корректно оценить риски того либо иного высокотехнологического проекта и отказывают ему в обслуживании, практически «убивая» его. Несложного ответа тут нет, но, быть может, сработал бы особый режим для заблаговременно определенных банков по сотрудничеству с конкретными песочницами и предоставление им иммунитета от вероятных рисков. Конкретно такие партнеры стартапов должны принимать экспертное участие в работе песочниц, и определенно регулятор обязан продумать для этого механизмы мотиваций.

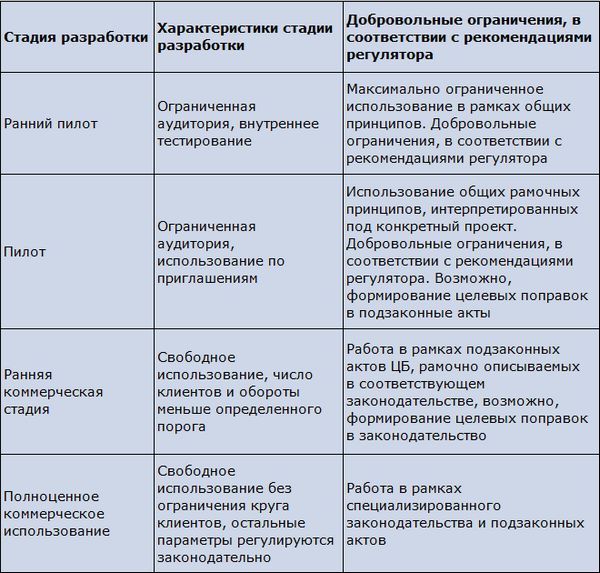

Примерные стадии жизненного цикла денежного проекта

Очевидно, это лишь одна из вероятных интерпретаций иерархии в песочнице, и для каждого проекта стадии смогут очень сильно различаться. Но рассмотрение этих базисных правил может стать нужной базой для предстоящих дискуссий о механизмах своевременного регулирования финтехстартапов.

Усиление борьбы с отмыванием денег

Интересные записи

- 2017. Прогноз для пессимистов

- Рынки. итоги 30.01–03.02.2017: банк россии дважды обманул рынок

- Cpm: ит для топ-менеджеров

Похожие статьи, которые вам, наверника будут интересны:

-

Российские электронные деньги: 10 лет в песочнице

Регуляторные песочницы — один из важнейших терминов и новых современного денежного мира. Попытки регуляторов в Сингапуре, России и Великобритании…

-

Электронные деньги: от банковских карт к мобильным операторам

НАФИ представило маркетинговое исследование электронных средств платежей. Bankir.Ru первым публикует самое занимательное из него. Доверие к электронным…

-

Кредит электронными деньгами: можно ли взять деньги в долг через интернет

Сейчас деятельно начинается совокупность онлайн кредитования, воспользовавшись которой, возможно забрать деньги взаймы через Интернет. Деньги взаймы…

-

Урок 158 как выводить деньги с webmoney

Хороший сутки! Любой блоггер непременно заинтересуется таким вопросом, как вывести Webmoney деньги (по крайней мере, я сохраняю надежду на это). Те…

-

Как в мтс заказать деньги в долг

Но если вы были за городом, что делать при таких условиях. При ежемесячном расходовании на услуги связи более чем пятисот рублей взаймы возможно брать…

-

Что делать, если вы дали деньги в долг без расписки под честное слово?

Как довольно часто мы даем приятелям и привычным деньги взаймы просто так, опираясь на людскую и хорошие отношения порядочность? И как же не редкость,…