Популярно вывод, что рынок денежных одолжений рационален. Это на вторых рынках возможно спекулировать абстрактными понятиями наподобие качества либо эксплуатировать эмоции потребителей. А в финансах все измеримо: ставки, сроки, тарифы и т.д.

Но клиенты действуют куда менее рационально, чем возможно себе представить.

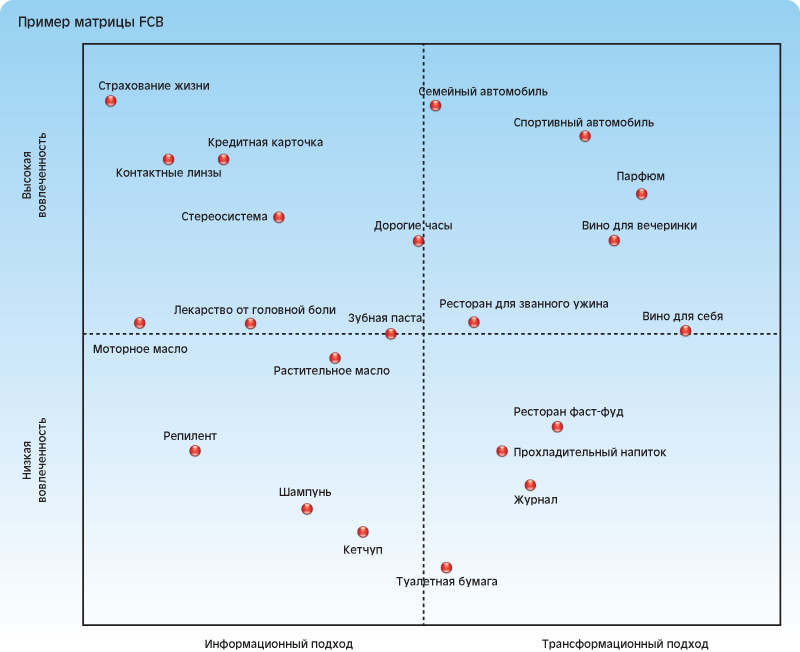

Классики маркетинга полностью за рациональный подход в области финансов. В первой половине 80-х годов прошлого века была предложена так называемая матрица FCB. В следствии долгих изучений в мире и множеству товарных категорий, эксперты рекламного агентства Foot, Cone Belding (FCB — из этого и наименование матрицы), установили, что все продукты возможно условно разместить в пространстве таблицы 2х2.

В частности: по вертикали «товары с низкой вовлеченностью — товары с высокой вовлеченностью», по горизонтали «товары с информационной моделью выбора — товары с трансформационной моделью выбора». Суть матрицы был в том, чтобы разложить все товарные группы, что именуется, по полочкам в соответствии с тем, как потребители принимают ответ о покупке.

Товары с высокой вовлеченностью — те, каковые требуют внимания к себе, потому, что неточность в их выборе, согласно точки зрения потребителя, несет для него высокие риски, а товары с низкой вовлеченностью — те, выбор которых не содержит никакого риска. При информационной модели выбора потребитель делает выбор осознанно, рационально, на основании анализа информации о товаре либо услуге, а товары с «трансформационной моделью выбора» покупаются, как говорится, сердцем. Другими словами при их выборе серьёзнее ощущения и эмоции, чем объёмы информации и доводы разума.

Изучение продемонстрировало, что, к примеру, модель выбора домашнего автомобиля в корне отличается от модели приобретения спорткара, а приобретение контактных линз совсем не одно да и то же, что приобретение туалетной бумаги. Не смотря на то, что, в случае если вдуматься, это только наглядное подтверждение вещей, интуитивно понятных и ранее. В этом изучении финсектор был представлен банковскими картами и страхованием жизни. И они заняли собственный прекрасно объяснимое место.

Ну, действительно, разве смогут быть какие-то сомнения в том, что выбор компании чтобы застраховать собственную единственную и неповторимую судьбу, куда важнее, чем ответ о покупке кетчупа либо развлекательного издания? Конечно в том, что для выбора банка и банковской карты, нужно проанализировать информации куда больше, чем при выборе парфюма?!

Матрица FCB на десятилетия застолбила за денежными одолжениями собственный левый верхний угол: «высокая вовлеченность — информационный выбор». Действительность, как неизменно, была пара другой, чем теория.

К примеру, в 2011 году банк «Отправимся!» проводил фокус-группы; на протяжении сессий опрашивались клиенты последовательности российский банков. Вот пример диалога с одним из репондентов (Самара, дама, домохозяйка, 38 лет, средний доход):

— Ну раньше у меня вклад был под хороший процент

— Под «хороший» — это под какой?

— Четырнадцать процентов.

— А что на данный момент произошло?

— Ну родственница погибла, нужно было снять часть денег, а часть не было возможности, исходя из этого сняла все, забрала часть, а позже открыла новый.

— В том месте же?

— Да.

— И под какой процент?

— Под семь.

— Другими словами получается, что у вас сейчас процент вдвое меньше?

— Ой Ну получается, что да.

Последняя реплика показательна — клиентка лишь в момент интервью поняла, что перевложилась по ставке в два раза ниже, чем у нее была ранее! Другими словами на выбор с «высокой вовлеченностью» и по «информационной модели» очевидно не похоже.

Пример из другого интервью, в этом случае с кредитным клиентом (Сталинград, мужчина, прораб, 41 год, средний доход):

— Сообщите, вы довольны на данный момент банком N?

— Ну как… По работе — весьма доволен. Оно ж как было? Я в то время, когда в первоначальный раз брал, я что-то довольно много тогда переплатил. Ну в том месте нужно было до 24-го, думается, вносить, а я из командировки 4-го возвращаюсь либо 5-го.

В общем, я платил-платил Что-то на 30 тыс. [кредита] я порядка 62 тыс. им заплатил в течение года. Но позже

Снова направляться проанализировать услышанное. Клиент добровольно и беспрекословно оплатил банку все его проценты, пени и другое в размере более 100% от суммы. И остался наряду с этим ему совсем лоялен. Более того, он склонен скорее возлагать на себя ответственность за такие большие проценты, чем на его условия и банк работы.

Другими словами «громадный количество информации», что нужно было проанализировать, перед тем как принимать ответ о выборе денежного продукта, также не отмечается. Респондент кроме того собственный кредитный контракт не просматривал. Как, фактически, и большинство вторых розничных клиентов.

По окончании многих таких интервью показались большие сомнения в громадной вовлеченности клиента в процесс выбора банка. Получается, что матрица FCB не работает? Конкретно ответить запрещено.

С одной стороны, денежные услуги остаются в сознании потребителей как что-то объективное и рациональное. И они желают вычислять себя в этом вопросе весьма разумными и предусмотрительными. И это желание заставляет клиентов действительно верить, что они как раз такие — разумные и предусмотрительные, не смотря на то, что весьма многие из них лишь на протяжении глубинных интервью поймут, что же они в конечном итоге делают в отношении собственных денег.

Иначе, денежные организации так приблизились друг к другу как с позиций продуктовых предложений, так и позиционирования, что стали слабо различимы в сознании потребителей. В случае если собрать совместно декларируемые ценности и миссии всех розничных банков в Российской Федерации, убрать наименование брендов и перемешать, то легко возможно поспорить на важные суммы, что не окажется выяснить, кому что в собственности.

Слова у всех одинаковые: «открытость», «честность», «доверие к клиенту» и т.д. и т.п. Все помой-му верно, лишь грани между различными денежными брендами стерты до полной неразличимости.

Возможно кроме этого посмотреть на типовое знакомство розничного клиента и банка. В магазине, к примеру, в то время, когда нужен потребительский кредит. Простая картина: пара столов в ряд, сидят девушки по-различному одетые с различными плакатами и (либо) флажками.

Но на этом различия и заканчиваются. Исходя из этого, в случае если вдуматься, не следует удивляться тому факту, что на упомянутых выше сессиях с завидной регулярностью приходилось сталкиваться с обстановкой, в то время, когда респондент просто не помнит наименование банка, в котором он брал кредит. Другими словами клиент заключил сделку, уже пара месяцев систематично платит по кредиту, но наряду с этим не имеет возможности отыскать в памяти, кому он, фактически, платит эти деньги.

Но это неприятность самих банков и их позиционирования. В случае если же возвратиться к тому, как потребители денежных одолжений принимают решения, то видятся совсем парадоксальные вещи. К примеру, опытный бухгалтер на протяжении интервью не имеет возможности отыскать в памяти ставку по собственному кредиту!

Данный очевидное несоответствие легко растолкует любой психолог: в случае если человек верит, что в каком-то вопросе он рационален, то любому собственному бессознательному поступку он отыщет псевдорациональное объяснение. Другими словами снаружи разумные мотивы.

Так, в одном из интервью было нужно выслушать весьма необычную историю остронегативного отношения к некоему известному розничному банку. У респондента (Челябинск, дама, педагог, 42 года, средний доход) это отношение было таким резким и живым (наряду с этим она кроме того не была клиентом этого банка!), что интервьюеры решили остановиться на этом поподробнее. И выслушали такую историю:

— Пользовались ли вы одолжениями банка N?

— Ах, данный! Ни при каких обстоятельствах! И не буду!

— Из-за чего?

— Они намерено как бы это сообщить Они делают так, дабы клиенты переплачивали.

— Другими словами?

— Ну как сообщить Ну вот подходит последний сутки платежа по кредиту. Ну вот нужно платить ежемесячно и сейчас последний сутки. Подходишь к автомату

— К банкомату?

— Ну да. К банкомату. Подходишь правильнее, они подходят. У меня приятели платили. Так вот, подходят, а он не работает. Как раз в данный сутки.

А на следующий сутки в том месте второй процент капает уже.

— А у них разве вторых банкоматов нет в городе?

— Я кроме того не знаю. Я вижу сейчас их наименование и сходу прохожу мимо.

Как это прокомментировать? Идея о том, что представители банка сознательно отслеживают последний сутки платежа конкретного клиента и в данный сутки выводят определенный банкомат из строя, дабы клиент «попал» на просрочку, мягко говоря, необычная. На манию преследования похоже. Похожую реакцию возможно замечать на интервью, в случае если предложить респонденту прочесть банковский буклет: «Что это? Сноски? Значит, вы желаете меня надуть где-то!» Из-за чего надуть? Где надуть? Это не имеет никакого значения.

В случае если потребитель ожидает подвоха, он его отыщет. И рационализирует это через что угодно. Потребитель не готов рассказать о том, что мыслит в денежной сфере совсем иррационально. И ведет себя соответственно. Он вычисляет себя весьма кроме того трезвомыслящим и рациональным человеком.

И категорически не готов слышать, что в действительности это не верно. К примеру, дама, которая лишь на интервью осознала, что сейчас приобретает ставки по вкладу значительно ниже, чем ранее, всю оставшуюся часть беседы наблюдала на интервьюеров как-то обиженно и недобро.

Исходя из этого стратегия общения с клиентами несложна. Необходимо убеждать их в том, что они правы, постоянно выбирают разумом и делают выводы объективно. Но самим банкирам верить в это ни за что запрещено.

ULTIMA RATIO (Extended/Zensiert) — Nugu Buyeng #128128; [JBB#39;18-Quali | Beat by MayTrix x GARA x Nugu]

Интересные записи

- Как нко пройти сертификацию pci dss

- Внедрение и поддержка сэд в финансовой организации

- Как банковскому клерку посещать бассейн, не снимая галстука

Похожие статьи, которые вам, наверника будут интересны:

-

Вы не боитесь увольнять своих безопасников?

В соответствии с сравнительно не так давно опубликованным данным компании Pricewaterhouse Coopers, источниками кибератак в денежном мире в 44% случаев…

-

Специалисты русского офиса Accenture Лариса Малькова, начальник практики Digital, и Ирина Одинаева, управляющий директор практики одолжений для денежного…

-

Коэффициент текущей ликвидности предприятия (curret ratio). формула. норматив

В статье разглядим коэффициент текущей ликвидности . Содержание Коэффициент текущей ликвидности. Формула расчета по балансу Коэффициент текущей…

-

Создать WM-кошельки, пополнить их, а на что израсходовать? WebMoney — это целая среда денежных взаимоотношений в cети, которой сейчас пользуются миллионы…

-

Работа банка над ошибками нерезидентов

Валютный контроль — это слово приводит в трепет не только участников внешнеэкономической деятельности, но и каждые отечественные компании, каковые хоть…

-

«Денежно-кредитная политика не может решить всех проблем»

Людей тревожат неприятности, каковые нереально решить за счет финансово-кредитной политики,— от терроризма до футбола. Но нужно учитывать грядущие…