До 1 апреля необходимо подать декларацию о доходах в налоговую администрацию — но, не всем. Деньги узнали, кто это обязан сделать, а для кого в декларировании имеется в полной мере меркантильный суть. И еще мы определили о том, как это сделать верно, дабы не через чур засветить активы и свои доходы, как вернуть деньги за счет налогового кредита (стр. 20), и грамотно оптимизировать налоговые издержки при покупке недвижимости и других сделках (стр.

До 1 апреля необходимо подать декларацию о доходах в налоговую администрацию — но, не всем. Деньги узнали, кто это обязан сделать, а для кого в декларировании имеется в полной мере меркантильный суть. И еще мы определили о том, как это сделать верно, дабы не через чур засветить активы и свои доходы, как вернуть деньги за счет налогового кредита (стр. 20), и грамотно оптимизировать налоговые издержки при покупке недвижимости и других сделках (стр.

18-19). Очевидно, мы ведем обращение о тех, кто не есть частными предпринимателями.

Что облагаем?

С 1 января 2007 года увеличилась номинальная ставка налога с доходов физических лиц с временно действовавших 13% до окончательных полновесных 15%. А, например, для доходов, взятых в виде призов и выигрышей — с 26% до 30%. На практике это указывает повышение налоговой нагрузки, что именуется на ровном месте, на 2%.

При заработной в $1000 в месяц стране нужно будет отдать практически на $300 в год больше, чем раньше. Но доходы, полученные либо начисленные в прошедшем сезоне, облагаются по ставке 13%.

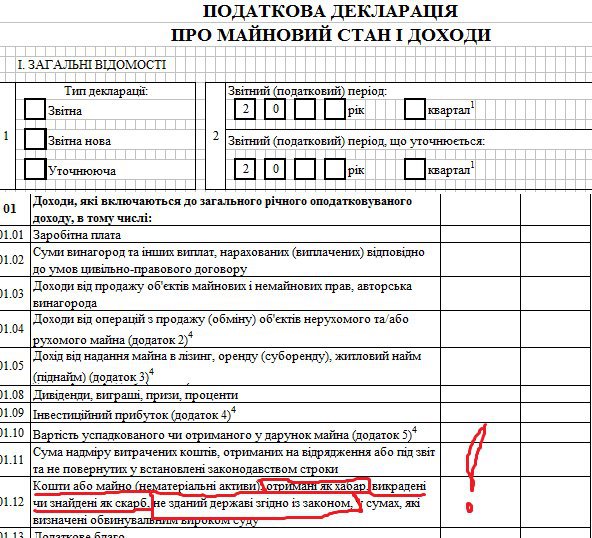

Объектом налогообложения есть месячный доход граждан. Как раз в его состав входит зарплата и другие выплаты, предусмотренные трудовым либо гражданско-правовым соглашениями, авторское вознаграждение и разнообразные доходы от продажи прав интеллектуальной собственности, цена подарков (за некоторыми исключениями), часть доходов от операций с недвижимым и движимым имуществом, доход в виде процентов, барышов, роялти, выигрышей, призов и другого.

Упомянутый список столь детален, что законодатели сочли нужным в составе неспециализированного месячного налогооблагаемого дохода раздельно отметить кроме того такие экзотические поступления, как взятка, похищенные либо отысканные, но не сданные стране, ценности. Действительно, учитывая жизненные реалии, обращение в том месте идет не о чистосердечном раскаянии, а о суммах, подтвержденных обвинительным решением суда суда, независимо от назначенной меры наказания.

в течении года происходит обложение львиной доли выплат, составляющих неспециализированный месячный налогооблагаемый доход (прежде всего речь заходит о заработной и ей аналогичных выплатах). В случае если деньги выплачиваются наличными из кассы, то налог на доходы уплачивается в бюджет в течение банковского дня, следующего за днем таковой выплаты. При безналичных перечислениях налог подлежит уплате в бюджет в один момент с таким перечислением.

А я тут при чем?

Большинство читателей может заявить, что им малоизвестны изложенные выше сведения, но до сих пор никакого дискомфорта в данной связи они не испытывали. Что ж, объяснение этому кроется в той роли, которая отводится Законом О налоге с физлиц так именуемому налоговому агенту, другими словами стороне, выплачивающей доход физическому лицу и обязанной удерживать и уплачивать налог в бюджет. Самый широко известный пример налогового агента — работодатель по отношению к наемному работнику (независимо от того, кто он — юрлицо либо личный предприниматель).

Налоговым агентом есть кроме этого клиент — субъект предпринимательской деятельности, выплачивающий вознаграждение исполнителю-физлицу в рамках гражданско-правового соглашения, а также АО, выплачивающее барыши акционерам.

Но мало кто знает, что существует достаточно внушительная категория лиц, каковые, по закону, обязаны самостоятельно уплачивать налог на доходы и отчитываться перед налоговой. Речь заходит, в первую очередь, об арендодателях, наследниках, радостных получателях выигрышей в казино, любителях баловаться перепродажей ценных бумаг и представителях свободных профессий (писателях, артистах, учителях, живописцах, докторах, юристах, частных нотариусах, оценщиках, аудиторах, архитекторах и инженерах — если они не являются наемными работниками либо субъектами предпринимательской деятельности).

Отчитываться перед налоговыми органами необходимо и приобретая доход из-за предела (в качестве роялти, от сдачи жилья в аренду, продажи недвижимости, инвестирования и другого), и при получении любых доходов в Украине, минуя налоговых агентов.

К примеру, в случае если частник сдаст жилье юрлицу, функции налогового агента закон возложит на арендатора, а вдруг физлицу — закон обяжет арендодателя ежеквартально удерживать налог с арендной платы в размере 13%(с 2007 года — 15%) и перечислять его в бюджет.

То же самое надлежит делать и при получении наследства. Доход в виде его стоимости в пределах, подлежащих налогообложению, включается в состав неспециализированного годового дохода физлица-наследника. Он должен быть самостоятельно отражен им в годовой налоговой декларации, по окончании чего случится удержание налога.

Действительно, в этом случае предусмотрен дифференцированный порядок налогообложения (0—13% — в зависимости от вида родства и степени наследников наследуемого имущества, а в 2007 году уже вилка составит 0-15%).

Обязаны самостоятельно уплачивать налог и те, кто в прошедшем сезоне победил(не в национальной либо национальной лотерее) какой-либо приз (а также финансовый) либо взял презент не от супруга либо жены (финансовые средства, имущество или имущественные либо неимущественные права и другое). По окончании того как декларация заполняется, налоговая присылает уведомление с указанием суммы налога, которую нужно уплатить. Данное уведомление возможно оспорить в суде, что время от времени и делается, в особенности

при налогообложении ценных призов, побеждённых в конкурсах либо лотереях, или взятых в качестве подарка от юрлиц, не являющихся работодателями.

А если не декларировать?

Обязанность представления налоговой декларации тесно связана с тем, на ком лежит ответственность за своевременность и полноту уплаты налога в бюджет. Как раз этим разъясняется тот факт, что, в соответствии с законодательству, обязанность плательщика налогов в соответствии с представлением декларации считается выполненной, если он в течение года приобретал доходы только от налоговых агентов.

Так, не обязаны воображать декларацию, к примеру, лица, приобретавшие в течение года лишь заработную плат — независимо от количества мест работы (потому, что в отличие от ранее действовавшего Декрета о подоходном налоге с граждан сегодняшний Закон о налоге с физлиц не разграничивает ставку налога в зависимости от главного/не главного места работы).

Но кроме того в случае если в течение года физлицо не считая зарплаты приобретало иные виды дохода — при условии, что все эти иные доходы были взяты через налогового агента! — обязанность подавать налоговую декларацию у него не появится. Примерами могут служить получение барышов от украинских фирм, продажа инвестиционных активов (ценных бумаг либо корпоративных прав) через опытного торговца ценными бумагами, с которым заключен соглашение на исполнение функций налогового агента.

Неподача либо несвоевременная подача декларации о доходе, и указание в ней неверных данных, в соответствии с ст. 164^1 Кодекса об административных правонарушениях, влекут за собой предупреждение либо наложение штрафа в размере 51—136 грн. Это, само собой разумеется, мало, но необходимо учитывать, что один раз попавшись на неуплате налогов, возможно появляться в тёмном перечне сотрудников налоговой администрации, и на долгое время.

К уклонению от уплаты налогов законодательство относится куда строже — за это предусмотрены административные а также уголовные санкции. К примеру, в случае если недоплатить в бюджет страны налогов на сумму более 17 тыс. грн. смогут, в соответствии с букве закона, привлечь и к суду (ст. 212 Уклонение от уплаты налогов УК).

В этом случае штраф будет уже в пределах 5100—8500 грн. В случае если же не заплатить в казну сумму от 51 тыс. грн. и более, в качестве наказания смогут быть назначены исправительные работы на срок до двух лет либо ограничение свободы на срок до пяти лет. Штраф в этом случае вероятен в пределах 8500—34000 грн.

Вот так все строго у нас, где большинство населения считает необязательную независимую уплату налогов на доходы как минимум чудачеством.

Косвенный суть

Сегодняшнее избегание декларирования имущества не дает грубо говоря ничего принципиального хорошего либо нехорошего как для текущего периода, так и на будущее. Дело в том, что налог на имущество не введут задним числом, а в то время, когда введут, то наличие имущества у физлица будет определяться документами, подтверждающими право собственности. И эти сведенья налоговая будет получать не только от плательщика налогов, но и от ГИБДД, БТИ, торговцев ценными бумагами, т.п.

Сейчас сотрудники налоговой администрации не интересуются соответствующей графой декларации легко вследствие того что записанные в том месте объекты не облагаются налогами.

Как бы не засветить.

Дмитрий Михайленко,

начальник налоговой практики юрфирмы Трайдент, вице-президент Ассоциации налоговых консультантов

— Как верно заполнить декларацию, дабы не через чур засветить собственные активы — на случай, в случае если в будущем введут налог на недвижимость либо имущество?

— Декларация об доходах и имущественном состоянии подается на основании Закона О налоге с доходов физических лиц. Новая форма декларации, которая соответствовала бы требованиям этого закона, до сих пор не утверждена. Косвенные способы определения налога (по имущественному состоянию) уже что год не трудятся.

С учетом этих событий требования заполнять ветхую форму декларации с разделами не только о доходах, но и об имуществе, не являются, на отечественный взор, обоснованными: с позиций буквы Закона и здравого смысла. У гражданина, строго говоря, нет обязанности информировать налоговую работу о собственном имуществе, покуда оно не станет Законом и объектом налогообложения не будут установлены требования его декларирования.

— Как налоговая администрация отслеживает тех людей, каковые должны подавать декларацию, но не делают этого? Как на них смогут выйти?

— У налоговой работы имеется база данных, которую она всегда развивает и пополняет: как из собственных источников (декларации, проверки), так и от иных национальных органов. В отечественной практике случалось, что налоговикам достаточно скоро становилось известно о совершении операций, доходы от которых подлежат налогообложению.

К примеру, по результатам продажи гражданином акций, — сотрудники налоговой администрации позвонили через несколько месяцев по окончании предельного срока подачи декларации и спросили, из-за чего он не задекларировал собственную инвестиционную прибыль. Мол, налоговое уведомление уже готово. Значит, информация утекает и реакция не редкость достаточно стремительной.

Но оценить, как безотказно трудится совокупность налогового контроля, — сложно.

Где еще почитать

Закон О налоге с доходов физических лиц:

Источник: dengi.ua

Налоговая консультация.Кто обязан подавать декларацию о доходах в Украине за 2011год?

Интересные записи

Похожие статьи, которые вам, наверника будут интересны:

-

Заполняем декларацию о доходах.

Декларация о доходах физического лица представляется в территориальную инспекцию МНС России по месту учета плательщика налогов (в случае если сказать…

-

Декларация о доходах физических лиц

В Российской Федерации любой доход, полученный гражданами законным методом, декларируется. Это делается для предстоящего налогообложения суммы взятого…

-

Как правильно заполнять декларацию о доходах украина

Бланк декларации о доходах физических лиц 2014 украина Сумма превышения облагается по ставке 17 % 2 Доход, полученный от работодателя как дополнительное…

-

Кто должен подавать декларацию о доходах физического лица

Комментарий Сдаться должны: — лица и предприниматели, занимающие личной практикой; — граждане, приобретающие доходы кроме главного места работы (в случае…

-

Как платить налоги в 2011 году? как правильно заполнить декларацию о доходах физических лиц?

В течение ближайших 3-х месяцев граждане должны задекларировать собственные доходы (как официальные, так и «левые») полученные за 2010 год, и сказать об…

-

Как правильно подать декларацию о доходах

Отчитываться о взятых деньгах возможно до 1 мая Выплата налогов из кровно заработанных денег — вещь помой-му малоприятная, но нужная (необходимо так как…