Похоже, застой в области потребительского кредитования заканчивается. // Сергей Подлесный, технический директор ООО МДЦ-консалтинг.

самые деятельные банки возобновляют программы предоставления ссуд на неотложные приобретения и автокредитования. Тем розничным банкам, кто до тех пор пока держит паузу, направляться понять, что в современной экономике у них не так уж большое количество способов получить.

На очевидном комиссионных услугах и обмене валюты не выстроить фундамент для роста, а привлечение депозитов от населения не имеет возможности рассматриваться в качестве конкурентного преимущества, т.к. все банки заняты на данный момент привлечением вкладов. Эту деятельность направляться разглядывать как неспециализированную точку отсчета, некоторый фон, на котором вперед будут вырываться фавориты, расширяющие спектр деятельности.И тут на передний замысел выходит как раз кредитование населения.

Освободившись от пены безумных войн за долю рынка, приводивших к занижению всех мыслимых требований безопасности к заёмщику, данный вид банковского бизнеса получает разумного подхода и черты респектабельности к оценке прибыльности по отношению к рискам. Те розничные банки, каковые уже возобновили процесс потребительского кредитования на экономически привлекательных условиях, смогут существенно опередить рынок и закрепить собственное лидерство.

Занимаясь консультированием в области автоматизации работы с задолженностью по потребительским кредитам, я отмечаю в последние месяцы резкий всплеск интереса к разнообразным совокупностям для мониторинга кредитного портфеля. В случае если в 2008 г. отечественные клиенты (как действующие, так и потенциальные) интересовались значительно чаще фронт-офисными совокупностями для организации широкой розничной сети для выдачи кредитов, скоринговыми совокупностями для экспресс-оценки платежной способности заёмщика, совокупностями организации документооборота для автоматизации процесса массового утверждения кредитных заявок, то начиная с марта 2009 мы видим совсем другую картину.Банки пробуют возобновить программы потребительского кредитования на совсем другой базе: ставки делаются не на захват и массовость рынка, а на формирование и безопасность качественного портфеля заёмщиков.

Прежде всего, отечественных клиентов интересуют совокупности для обнаружения показателей мошеннических схем (fraud detection) и показателей неплатежеспособности заёмщиков. Большие банки деятельно ведут разработки и собственные исследования в данной области, и весьма чувствительны к любому опыту сторонних разработчиков. Компании-разработчики стремятся удовлетворить эту потребность.

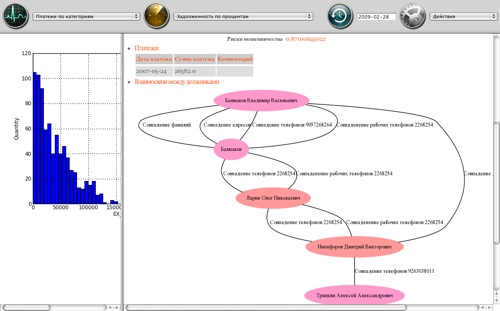

Так, всем узнаваемый SAS Institute заявил на глобальном форуме SAS 23 марта 2009 г. о выходе в свет нового продукта SAS® Social Network Analysis. Остроумный термин соцсети в этом случае относится к обнаружению цепочек скрытых связей между заемщиками как к главному методу обнаружения рисков мошенничества.

Рис. 1 — снимок экрана продукта SAS® Social Network Analysis.Фактически в один момент с SAS, в декабре 2008 отечественная компания МДЦ-консалтинг сказала о разработке собственного программного продукта Collect Advantage.

Одной из главных функций данной разработки есть графическое отображение и выявление цепочек скрытых связей между клиентами через контактную данные, сведения о месте работы, связи и родственные взаимосвязи через прочих лиц и поручителей по кредитным соглашениям. Как и в продукте SAS, работа по мониторингу рисков ссуд строится на базе совокупности сигналов (alerts).

Рис. 2 — снимок экрана продукта Collect Advantage.По моим впечатлениям от общения с представителями больших банков Украины и России, не обращая внимания на наличие программных продуктов мировых брендов и личные разработки в данной области, все они с радостью берут программу Collect Advantage на тестирование и разглядывают возможность лицензирования, т.к. в области риск-менеджмента не нужно унификация платформ.

Рис. 2 — снимок экрана продукта Collect Advantage.По моим впечатлениям от общения с представителями больших банков Украины и России, не обращая внимания на наличие программных продуктов мировых брендов и личные разработки в данной области, все они с радостью берут программу Collect Advantage на тестирование и разглядывают возможность лицензирования, т.к. в области риск-менеджмента не нужно унификация платформ.

Напротив, наличие в арсенале банка нескольких других совокупностей, с различных сторон оценивающих портфель розничных кредитов, ведет к увеличению качества мониторинга, снижает количество неточностей первого и второго рода при обнаружении показателей мошенничества. направляться отметить и такое серьёзное событие, как учет национальной ментальности и специфики в продуктах российско разработки.

Потому, что поиск скрытых связей основан на нечетком анализе текстовых данных, специфика русского получает громаднейшее значение, и полностью возможно учтена лишь в отечественных разработках.Еще одно требование нынешних фаворитов рынка потребительского кредитования: научно обоснованный подход к процессу управления кредитным портфелем. Этап бурного роста этого рынка завершился экономическим кризисом в осеннюю пору 2008 года, и по сей день наступили более спокойные времена, в то время, когда прибыль на этом рынке возможно взять не за счет захвата доли рынка любой ценой, а путём реализации более узких конкурентных преимуществ, таких, как сокращение качества издержек и повышение менеджмента.Как я уже писал в прошедшей статье, управление кредитным портфелем в розничном банке включает в себя такие упреждающие (pro-active) способы действия, как:- Профилактический контакт с должником с целью подтвердить платёжеспособность и добросовестные намерения.

Может включать кроме этого запрос в бюро кредитных историй. — Работа с текущей задолженностью (софт-коллекшн) — напоминания по телефону и т.п. — Внесудебное взыскание (хард-коллекшн) — требования по телефону, индивидуальные встречи с должником, работа с родственниками — Взыскание по суду (судебное и аккуратное производство, реализация залога) — Реструктуризация задолженности (пролонгация срока, понижение размера ежемесячных платежей, списание штрафных санкций, изменение валюты кредитного контракта) — Досрочное прекращение действия кредитного контракта — требование досрочного погашения кредита — Требование повышения цены залогового обеспечение по кредиту — Цессия (продажа прав требования по кредиту вторым кредитным организациям либо коллекторским агентствам) — Списание неисправимой задолженности.Наличие столь громадного количества вариантов выбора требует наличия совокупности для действенной сегментации кредитного портфеля. Совокупность будет действенной лишь при учете всех последствий того либо иного управляющего действия, включая прямые издержки, издержки, которые связаны с блокировкой резервов, налоговые последствия и проч.Совокупность Collect Advantage полностью решает эту проблему за счет построения глобальной модели оптимизации с учетом всех видов издержек, прогнозов погашения кредитов и ограничений на ресурсы.

Автору малоизвестны другие программные продукты, каковые в интегрированной среде решали бы подобную задачу по действенному управлению розничным кредитным портфелем. Одновременно с этим, вывод представителей отечественных клиентов конкретно: функция оптимальной сегментации портфеля и непроизвольный выбор рекомендованной стратегии корректирующего действия есть тем самым конкурентным преимуществом, талантливым привести розничный банк к отличных показателей в отечественное кризисное время.

Либо все-таки пост-кризисное? Ответ на данный вопрос дает следующее ответственное смещение приоритетов при выборе программных продуктов банками: ЦЕНА. В растущем рынке банки с наслаждением вступали в долгие и довольно часто бесплодные взаимоотношения с системными интеграторами, реализующими дорогостоящие проекты внедрения программных продуктов мировых фаворитов. Мне известны примеры бесплодных попыток внерения CRM-совокупностей в течение 24 месяцев, цена которых исчисляется 6-значными числами.

Наряду с этим поставщики обосновывают большую цена как раз универсальностью этих совокупностей и свойством приспособиться к любым требованиям клиентов.на данный момент банки более сдержано подходят к затратным проектам объединения на единой универсальной платформе всех разрозненных данных. Возрастает интерес банков к ПО с открытым кодом, к примеру интеллектуальной АТС Asterisk.

Вопросы цены владения программным продуктом кроме этого выходят на передний замысел, а это цена ежегодных контрактов на научно-техническую поддержку и/либо продление лицензий, затраты на экспертов IT-подразделений оборудование и банка.По этим параметрам выбор ПО отечественного производителя кроме этого предпочтителен. Для работы с должниками обширно употребляется специальная CRM-совокупность СУВД Кредитные дела, а для работы риск-кредитных инспекторов и менеджеров по мониторингу портфеля персональных ссуд идеально подходит Collect Advantage.

Как и для чего автоматизировать бизнес-процессы?

Интересные записи

- Системы workflow/bpm проблемы роста

- Юрий топунов: «в последние годы у нас идет сбалансированный рост в сегменте кредитных карт»

- Владислав кудинов: «раньше нас позиционировали как антибанковскую организацию»

Похожие статьи, которые вам, наверника будут интересны:

-

Розничная банковская система bancs — современные технологии на службе кредитования

За последние годы банковский бизнес претерпел большие качественные трансформации, в свете которых многие применяемые денежными организациями…

-

На смену кредитованию малого бизнеса приходит факторинг

По итогам изучения «Специалист РА», каковые были представлены на конференции «Финансы растущему бизнесу», в прошедшем сезоне рынок кредитования МСБ снова…

-

При кредитовании решающим станет человеческий фактор

Пять главных трендов на рынке кредитования МСБ. Кредитная пауза закончилась Два года рынок жил в вынужденной кредитной паузе. Часть предпринимателей,…

-

Андрей фомичев: амбициозные банки выбирают не банковскую систему, а партнера по бизнесу#8230;

Интервью с начальником Дирекции ответов для денежных университетов группы Компаний Центр Денежных Разработок. — Как Вы оцениваете современную обстановку…

-

О том, как итальянский банк поддерживает бизнес Урала, на что делает ставку, и как изменились предпочтения клиентов, говорит директор регионального…

-

Автоматизация бизнес-процессов в банках, опрос экспертов

Автоматизация — любимая игрушка IT-департамента либо средство от заболеваний роста организации? Bankir.Ru поболтал с специалистами о том, для чего нужна…