2016 год запомнился микрофинансовым организациям ужесточением правил игры на этом рынке. Компании поделили на микрофинансовые и микрокредитные, кроме этого ограничили начисление процентов по микрозаймам физлицам.

Но, не обращая внимания на все трансформации конъюнктуры рынка, его участники ожидают, что он увеличится и в 2017 году.

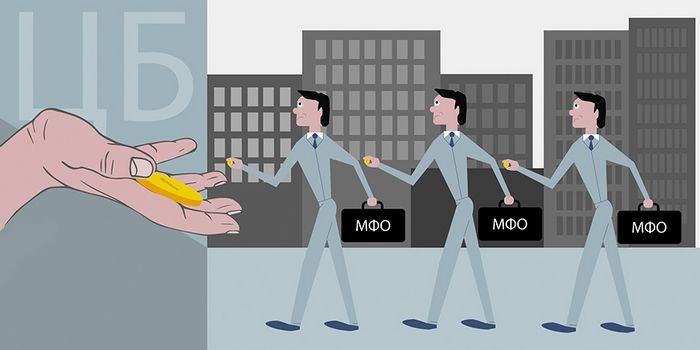

Предварительные итоги 2016 года для рынка МФО подвели в обзоре аналитического центра МФО «Займер» (имеется в распоряжении портала Bankir.Ru). В собственном изучении его авторы оценивают главные тренды, повлиявшие на рынок МФО в течение года. Драйвером главных трансформаций в деятельности МФО в 2016 году выступил ЦБ. «Назревшая потребность в цивилизованности рынка и большей предсказуемости в 2016 году наконец получила практическое воплощение.

Серия регулятивных мер — особенно ограничение потолка начисляемых процентов по микрозаймам, необходимое вступление МФО в СРО, разделение игроков на микрокредитные и микрофинансовые компании — значительно и ожидаемо поменяли рыночный вид»,— отмечается в обзоре МФК «Займер».

Планку по капиталу чтобы получить статус МФК смогут преодолеть около 3% рынка

Речь заходит о принятом в марте ограничении иных платежей и начисления процентов по микрозайму — не более четырехкратной суммы микрозайма. С 1 января эти правила ужесточатся — не более трехкратной суммы микрозайма. Помимо этого, до 29 марта 2017 года все действующие на рынке МФО, принимающие вклады от физлиц, и трудящиеся с онлайн-займами, должны будут перерегистрироваться и стать микрофинансовыми компаниями.

Главное требование к ним установлено по капиталу — не меньше 70 млн рублей. По оценкам генерального директора сервиса онлайн-кредитования MoneyMan Бориса Батина, планку по капиталу чтобы получить статус МФК смогут преодолеть порядка 100 компаний (около 3% рынка). Компании, каковые не смогут приобрести новый статус до этого срока, будут трудиться как микрокредитные компании — смогут, как и раньше, выдавать займы, но утратят право завлекать деньги от граждан.

Среди других трендов рынка в уходящем году в «Займере» выделили кроме этого рост влияния МФО, которые связаны с большими розничными банками, повышение онлайн-сегмента, появление новых платежных разработок (Samsung Pay и Apple Pay).

За большими компаниями надзор регулятора будет тверже

Но, среди самых значительных трендов, повлиявших на рынок в течение года, опрошенные порталом Bankir.Ru компании все же выделили регуляторные трансформации, например, разделение компаний на МФК и МКК. «90% МФО будут ограничены в возможности привлечения денег от физлиц, соответственно, будут нивелированы риски формирования денежных пирамид, риски применения неправомерных практик небольшими МФО, риски чрезмерного роста переплаты по денежным продуктам,— показывает генеральный директор ГК „Быстроденьги” Юрий Провкин.— За большими компаниями, каковые в итоге смогут пройти регистрацию в качестве МФК, надзор регулятора будет тверже, соответственно снизятся риски для вкладчиков, каковые готовы инвестировать в микрофинансирование».

В целом, не обращая внимания на то что часть регуляторных трансформаций все еще не получила в полную силу и у МФО хватало времени на подготовку к новым правилам игры, обстановка на рынке за год значительно изменилась. В частности, количество трудящихся на рынке МФО лишь в 2016 году уменьшилась на треть — с 3,7 тыс. до 2,8 тыс. компаний, показывают аналитики МФО «Займер».

Часть компаний уходили с рынка сами, вторая часть исключалась из реестра уже Банком России (по большей части исключались МФО-нарушители, и недействующие МФО). Наряду с этим участники рынка ожидают предстоящего сокращения числа трудящихся компаний. По оценке Бориса Батина, в следующем году на рынке останется не более 1500 компаний, а по результатам 2018 года — не более 1000.

Средний заемщик за год стал старше

Со своей стороны, исполнительный директор МФО «Домашние деньги» Андрей Бахвалов показывает, что, с учетом тенденции к консолидации, на рынке МФО с течением времени и вовсе может оказаться всего 150–200 больших игроков.

Что касается трансформации портрета заемщика МФО и средней суммы микрозайма в течение 2016 года, то эти компаний разделились. В частности, в онлайн-МФО MoneyMan подчернули, что их средний заемщик за год стал старше: на 2% увеличилась часть заемщиков в возрасте от 18 до 30 лет — их стало 48%, и на 3% (до 30,5%) выросла часть клиентов в возрасте от 31 до 40 лет. Кроме этого в онлайн-МФО прибавилось заемщиков-мужчин (на данный момент их около 58%, годом ранее было 55%). На 5% выросло количество домашних заемщиков (до 47%).

Средняя сумма займа за год кроме этого выросла на 10%, до 12 000 рублей, это связано с удорожанием главных потребительских товаров, пояснил Борис Батин. В ГК «Быстроденьги» сумма займа за год выросла на 11%.

С рынка продолжат уходить маленькие местные игроки

Другие эти приводят в МФО «Домашние деньги»: «Понижение платежеспособности отрицательно оказало влияние на средний размер займа. Средняя сумма займа снизилась с 24 500 рублей до 22 500 рублей по России в целом. Принципиально важно отметить смену тенденции — преобладание среднего дохода над средней суммой займа.

Средняя длительность займа по России снизилась с 45 недель до 36 недель». Портрет заемщика в ГК «Быстроденьги» и компании «Домашние деньги» за год фактически не изменился.

Участники рынка МФО ожидают, что в 2017 году сумки микрозаймов в целом увеличатся, не смотря на то, что и более медленными темпами. «С рынка продолжат уходить маленькие местные игроки. Федеральные компании укрепят собственные позиции, открывая конторы продаж либо мобильные стойки в новых регионах и развивая онлайн-сервисы. Кроме этого продолжится рост доли банковских МФО. Наряду с этим наращивание клиентской базы будет идти меньшими темпами.

Офлайн-сегмент переходит в зрелую стадию развития, где главную долю составляют повторные заемщики — начинается этап „переманивания” клиентов соперников»,— поясняет Юрий Провкин.

К 2018 году мы ожидаем количества рынка в размере 350 млрд рублей

Наряду с этим аналитики предрекают большой рост онлайн-сегмента МФО. «По отечественным прогнозам, по результатам 2016 года количество портфеля онлайн-займов будет минимум в два раза больше, а к концу 2017 года он вырастет еще в два с половиной раза. Таковой рост связан и с перетоком клиентов из классических компаний в онлайн, с разными акциями компаний, и с ростом популярности данной услуги»,— показывает Борис Батин.

По его расчетам, в 2018 году онлайн-компании будут занимать уже половину рынка МФО. «Итоги 2016 года достаточно прогнозируемы, и мы в целом довольны обстановкой»,— отмечает Андрей Бахвалов. «Сегмент потребительских микрозаймов продемонстрировал повышение сумок на 12% к началу 2016 года по оценке „Специалист РА”. Да, ожидать бурного роста в условиях ухудшения экономической обстановке не приходится, одновременно с этим сектор МФО остается растущим. К 2018 году мы ожидаем количества рынка в размере 350 млрд рублей»,— резюмирует Андрей Бахвалов.

Иллюстратор: Ольга Манолова

Самые ожесточенные драки в студии «Пусть говорят». Итоги 2016 года

Интересные записи

- Экономическая статистика 22–28 мая 2017: ожидания

- Основной тренд – бесконтактные платежи телефоном

- Пять советов по оформлению банковских отделений

Похожие статьи, которые вам, наверника будут интересны:

-

Девалютизация банков: итоги 2016 года

Начало нового года — хороший предлог зафиксировать итоги закончившегося. Тем более что эти за финиш прошлого года публикуются только в последних числах…

-

Чего ожидать от pos-кредитования в 2016 году

Рынок POS-кредитования вырастет в текущем году на 10–15%, но маржинальность бизнеса снизится. Данный вид кредитования будет деятельно развиваться в…

-

Итоги 2015 года: регулирование российского частного финансового рынка

Продолжились и усилились все, не считая одной, прошлогодние тенденции. Национальный банк остался единственным (не считая силовиков) настоящим игроком в…

-

2016 Год для government relations: переходящие итоги

В начале года принято подводить итоги года прошедшего и строить прогнозы на год наступивший. Не будем очень сильно отклоняться от традиции, но взглянуть…

-

Высшая ипотечная лига: очевидные итоги 2016 года

Ведущие участники ипотечного бизнеса подвели итоги 2016 года. Количественные и качественные догадки «Русипотеки» подтвердились: ипотечный рынок вырос на…

-

В феврале 2017 года граждане более деятельно оформляли займы в МФО, чем в январе, по данным Объединенного кредитного бюро. Годом ранее обстановка была…