Сложно реализовать случайный товар на пустыре в течение 8 мин..

Мы замечаем, как в Российской Федерации уходят в прошлое времена, в то время, когда каналы дистанционного обслуживания (ДБО) рассматривались только как актуальное направление развития банка либо оптимизация затрат на транзакционные операции. Непременно, это остается актуальным, а транзакции через каналы ДБО на порядок дешевле офисных, но этого очевидно не хватает. Прогресс звонким хлыстом подстегивает отстающих, а на западе веб- и мобильный банкинг быстро становятся активными каналами продаж для банка.

В Российской Федерации достаточно сложно переломить привычный образ каналов ДБО и сделать из них полноценные каналы продаж в силу следующих событий:

- недостаточный процент от общего числа клиентов деятельно пользуется одолжениями ДБО;

- время средней сессии клиента в канале мало;

- размещение рекламы в виде ссылок, акций и т.п. не ведет к значительному росту потребления одолжений и продуктов банка, соответственно — не приносит ощутимой прибыли банку.

Эти неприятности связаны как с техническими, так и с имиджевыми недочётами ДБО, и смогут быть преодолены, в случае если к их ответу доходить с позиций заинтересованностей конечного клиента. Они в далеком прошлом распознаны и будут подробно рассмотрены в данной статье, но их разрешение, на первый взгляд, достаточно трудоемко. Но ликвидировать эти недочёты все равно придется – непременно.

Напомним, что текущая банковская практика знает и противоположенный подход, принимающий время от времени достаточно причудливые формы. Банки вместо нивелирования недочётов ДБО насаждать их своим клиентам: к примеру, создают кредитную организацию по большому счету без единого отделения, либо устанавливают запредельные комиссии за обслуживание в собственных конторах.

Текущие успехи больших русских банков в области построения политик кросс-продаж в рамках каналов ДБО возможно условно поделить на два осмысленных направления:

- создание логических цепочек контекстной рекламы;

- предложение доступа к каналам и системам ДБО в составе пакета продуктов.

Разглядим детальнее эти подходы.

Логическая цепочка контекстной рекламы в Интернет-банке – это маркетинговый прием, заключающийся в программировании реакции информационной совокупности на любую операцию пользователя: просмотреть счет карты, оплатить коммунальные услуги, сделать внешний перевод. Начало любой операции переводит триггер какой-то предопределенной цепочки во включенное состояние: любой ход операции сопровождается возникновением контекстных ссылок, информирующих либо агитирующих клиента на исполнение какой-то дополнительной операции.

Так, платеж в пользу оператора Интернета либо коммерческого телевидения завершится не только сообщением об удачно совершённой транзакции, но и предложением пополнить баланс сотового телефона. А просмотр баланса квитанций – предложением кредита с заблаговременно одобренным лимитом. И таких приемов в интернет-банке возможно предусмотрено до много и более.

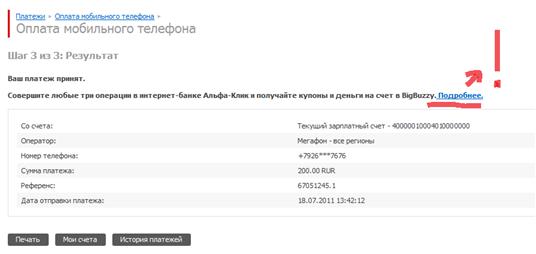

На приведенном примере оплата сотовой связи в Интернет-банке сопровождается приглашением в маркетинговую акцию партнера банка.

Рисунок 1. Пример звена цепи контексной рекламы в Интернет-банке.

Недочёт подхода цепочками контекстной рекламы очевиден: прием выстроен на здравом смысле «и логике» маркетолога Банка, и может в корне противоречить заинтересованностям клиента. Более того, на данный момент логические цепочки точно не выстроены на персонализированном отношении к клиенту; довольно часто они формируются кроме того без сегментирования клиентов – банк какие-либо акции и деятельно продвигает их через цепочки контекстных объявлений.

Примером для того чтобы несоответствия возможно предложение клиенту заблаговременно одобренной пластиковой карты, к примеру, с лимитом 60 тыс. руб. при просмотре остатков по квитанциям. Наряду с этим никого в банке не смущает, что текущие остатки на квитанциях дебетовых карт смогут суммарно быть больше предлагаемый лимит многократно.

Второй распространенный метод продажи продуктов Банка с применением бренда ДБО в Российской Федерации – это предложение «комплексного пакета одолжений», в составе которого будет Интернет-банк, мобильный банк и т.п.

Рисунок 2. Пример «комплексного пакета одолжений» от русского банка.

С одной стороны, клиент безвозмездно приобретает, к примеру, доступ в Интернет-банк и SMS-информирование, иначе – платит за обслуживание «платиновой» карты и SMS-банкинг. Из самой сути предложения банка ясно, что это продажа одноразовая, она происходит в офисе, а не через удаленные каналы. Другие недочёты для того чтобы подхода кроме этого ясны:

— маркетинг предложения имеет неоднозначную сокровище для клиентов и возможно вовсе не пользуется спросом ими;

— продажи продуктов и одолжений, не входящих в «комплексный пакет», остаются нереализованными;

— продажа происходит в офисе Банка, соответственно, самый затратна.

Полезным для банка представляется создание подхода к продажам его одолжений и продуктов через каналы ДБО, основанные на персонализированном отношении к клиенту и его потенциальным потребностям. Этот подход уже отыскал собственный отражение в маркетинговой политике европейских банков, а в Российской Федерации в усеченном варианте употребляется работами заказа продуктов через Интернет.

Но, для успешной реализации клиентоориентированного подхода нужно преодолеть недочёты, указанные в начале статьи, разобравшись в их обстоятельствах.

В первую очередь, направляться разобраться в обстоятельствах непопулярности продуктов ДБО. Из-за чего процент активных пользователей Интернета либо сотовой связи среди банковских клиентов так высок, а процент активных пользователей продуктов ДБО так незначителен? В некоторых бывших советских республиках он не превышает 5% от числа банковских клиентов.

Обстоятельства указывались разными авторами, приведем самые очевидные формулировки.

Довод №1. Интернет-банк неудобен конечному пользователю, по причине того, что создан банковскими специалистами и программистами для себя.

Сложно поспорить с данным доводом, но отмечу, что банки, преломившие эту тенденцию и проводящие регулярную работу над эргономичностью собственных ответов, смогли добиться интереса сотен тысяч активных клиентов к своим информационным совокупностям.

Довод №2: Многие банки вычисляют каналы ДБО платной услугой, приводя к улыбке у собственных конечных клиентов и естественный отказ от их применения.

Полностью архаичное вывод маркетологов банка, которое со временем находит меньше помощи, как в банковском сообществе, так и среди клиентов.

Довод №3: Люди не доверяют управление собственными финансами каналам, доступ к каким возможно небезопасен, легко обезличен, уязвим для атак преступников.

Не обращая внимания на ЭЦП, заверения и одноразовые пароли рекламных брошюр, общество уверено, что при взлома их мобильного либо интернет-банка вся гора неприятностей упадет лишь на их плечи. Регуляторы в Российской Федерации трудятся над данной проблемой законодательно, но пока банк в лучшем случае окажет помощь в расследовании дела. Если судить по бессчётным спорам в форумах Интернета, эти опасения оправданы: кое-какие банки делают мало для обеспечения безопасности клиента, перекладывая ответственность на плечи физических лиц.

Разумеется, что совокупность этих и других факторов ограничивает популярность, соответственно – и развитие каналов ДБО, замедляет внедрение инноваций на денежном рынке. В случае если клиентов мало, значит, и продажи (кроме того продуманные и персонализированные) не принесут высокой прибыли. Тут мы приходим к нашему первому логичному выводу о рынке ДБО: сложно реализовать хороший товар на пустыре.

Второй обстоятельством низкой доходности каналов ДБО для банка есть довольно маленькое время, которое проводит пользователь в канале. Значительно чаще, это пара транзакций в Интернет банке, одна-две операции по шаблонам в мобильном банке, пассивное уведомление об операциях через SMS. Обстоятельство несложна – проникновения и уровень развития денежных (а не только банковских) одолжений низок, пользователю нечего делать в собственном интернет-банке больше 8-12 мин..

Иначе, современные российские банки мало что делают, дабы поменять это: никто не формирует из интернет-банка что-то большее, чем «безликий и сухой» денежный инструмент. Функционал большинства веб- и мобильных банков оставляет хотеть большего, а эргономика и дизайн – лучшего. Банк сомневается в схеме монетизации собственного веб- и мобильного банков, не спешит с инвестициями, соответственно – инструменты не становятся более броскими и увлекательными клиентам.

Беседы о социализации инструментов ДБО пока не нашли настоящего применения, создание персональных денежных менеджеров откладывается банком до лучших времен, а релизы, направленные на увеличение usability-совокупностей, задерживаются от выпуска самих совокупностей на два-три года.

Это указывает, что совокупности ДБО остаются в сознании конечного клиента легко инструментом, а собственный время он проводит в соцсетях, библиотеках видео-контента и других сервисах, каковые стремятся удержать его интерес и внимание. Исходя из этого, в случае если клиент проводит в совокупности 8-12 мин. в течение одной сессии и всего 3-6 сессий в месяц, то кросс-продажи Банка не принесут высокой прибыли. И мы приходим ко второму выводу: сложно реализовать хороший товар на пустыре и в течение 8 мин..

Сейчас разберемся, как оптимален для потенциального клиента товар, что банки реализовывают на пустыре и в течение 8 мин.. Третьей обстоятельством текущих сложностей с применением каналов ДБО для успешных продаж одолжений и продуктов банка есть недостаточная прибыльность текущих маркетинговых стратегий.

Логическая пакеты услуг и контекстная реклама не носят персонализированный темперамент – они удачно продаются не на практике, а в маркетинговых концепциях, и какому-то условному сегменту потребителей. В действительности конечный клиент радуется и проходит мимо: для чего ему кредит в 80 тысяч рублей от банка, где у него зарплатная карточка, если он за этот месяц перевел с текущего зарплатного счета на депозиты вторых банков уже 100 тысяч рублей? И основное, для чего ему третий сутки звонит с этим предложением оператор call-центра, в случае если из несложного анализа его операций в интернет-банке разумеется, что данный кредит ему просто бесполезен?

Само собой разумеется, имеется успешные пакетные продукты, каковые поддержаны маркетингом и выгодными предложениями, но, на мой взор, их успех был бы еще выше, если бы их продажа была выстроена более гибко (хотя бы сегментирована).

Само собой разумеется, персонализировать продажи – это непростая задача: необходимо собирать и разбирать клиентские эти по транзакциям, сравнивать потребительские мотивы и поведение, трудиться с конкретным человеком, а не с условным сегментом пользователей. Но, иначе, хаотичный обзвон клиентов с предложением забрать денег у банка либо дать банку денег – это лотерея со случайными призами.

И вот финальный вывод из существующего положения дел с продажами в каналах ДБО: сложно реализовать хороший, но случайный товар на пустыре в течение 8 мин..

Напомним, что имеется хороший пример обратной обстановке на рынке b2c по отношению к продемонстрированной в данной статье – это развлекательный центр:

- тут приложено большое количество упрочнений, дабы его семья и клиент пришли и остались на долгое время: они не только тратят деньги, но и имеют множество бесплатных (условно) развлечений;

- тут воздух «потребительского счастья», которая притягивает новых людей, делая из воскресного шопинга отдельный вид досуга. Более того, часть потребителей перестает вычислять это шопингом и ассоциировать это лишь с тратой денег;

- тут реализовывают по-различному: умелые консультанты совершают персонализированные продажи, а супермаркеты оставляют клиенту иллюзорные возможности свободного выбора;

- тут огромные витрины, дабы товар был дешёв и виден издали;

- тут представлены товары на любой вкусы и достаток.

А сейчас представьте, что обладатель торгово-разлекательного центра еще лично знает всех собственных клиентов – их денежные возможности, размер наличности в кошельках, потребительские привычки. А возможно, обладатель торгового комплекса – экстрасенс, и знает больше: о целях и мечтах посетителей их накопления, ежемесячных доходах и постатейных расходах из разных источниках. При таких условиях не только обладатель торгового комплекса, но и его продавцы заблаговременно знают, что весьма интересно и что совсем неинтересно клиенту, какое предложение порадует его, а какое огорчит.

Верно выстроенные каналы продаж в ДБО, подкрепленные ответами BI, CRM и персонального денежного менеджера – это и имеется настоящий денежный мега-молл. А прекрасные и эргономичные нетривиальный функционал и информационные системы разрешают привлечь еще больше клиентов. Напомним, что создание для того чтобы мега-молла не требует приобретения почвы у МК

Дистанционное банковское обслуживание

Интересные записи

- Меньше банков — больше карт

- Главный банк кипра выздоравливает?

- Андрей федорец: «мы помогаем банкам улучшить позиции на рынке»

Похожие статьи, которые вам, наверника будут интересны:

-

Премиальные карты не приносят банкам прибыль

Visa определила о предпочтениях состоятельных клиентов в Российской Федерации. Эти люди приносят банкам приличный доход. ненужными услугами и Красивой…

-

Кирилл меньшов, «открытие»: «чтобы выжить, банки должны встроиться в экосистему будущего»

Об апизации АБС, глобальных трендах в банкинге и digital, пользе для банка от работы с финтехстартапами и многом втором поведал порталу Bankir.Ru…

-

Майкл сатклифф: «банки должны осознать себя частью экосистемы»

Начальник глобальной практики Accenture Digital Майкл Сатклифф, вычисляющий разработку блокчейн следующей прорывной инновацией в банкинге, говорит о том,…

-

Банки должны „пожениться” с ритейлом

Первична покупательская сущность человека, а не его продукты и банк в чистом виде. Наступает эра транзакционных механик и программ лояльности. Сергей…

-

Какие конкретно типы сайтов приносят больше прибыли На первый взгляд, разновидностей сайтов в сети достаточно большое количество. почтовые сервисы и…

-

Михаил дробышевский: «все больше госслужб, с которыми банки должны взаимодействовать»

Задача интеграции с национальными информационными совокупностями делается все более актуальной для банков. Bankir.направляться поболтал с председателем…